R平方

反映業績基準變動影響的數值

R平方(R-squared)是反映業績基準的變動對基金錶現的影響,影響程度以 0~100 計。如果R平方值等於100,表示基金回報的變動完全由業績基準的變動所致;若R平方值等於35,即35%的基金回報可歸因於業績基準的變動。簡言之,R 平方值越低,由業績基準變動導致的基金業績的變動便越少。此外,R平方也可用來確定“β”係數或α係數的準確性。一般而言,基金的R平方值越高,其兩個係數的準確性便越高。

R 平方是衡量一隻基金業績變化在多大程度上可以由基準指數的變動來解釋,以0 至100 計。數值越小,說明業績基準變化與基金錶現的相關性越低。標普500指數基金與標普500指數的R平方為100,而一隻貨幣市場基金與該指數的R平方為 0。

R平方

R平方為1,則基金與業績評價基準是完全相關的。R平方為0,意味著兩者是不相關的。R平方越低,β係數作為基金波動性指標的可靠性越低。R平方越接近1,β係數則越能體現基金的波動性。在晨星的基金評價體系中,同時列示了β係數和R平方。

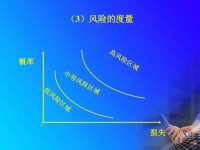

用統計工具作為風險衡量指標,是一種較好的考察基金風險的的手段,但投資者應當記住,不能僅僅根據一個風險衡量指標來做決策。低的風險衡量指標並不能保證投資的百分之百安全,因為沒有任何指標能完全準確地預測基金未來的風險。

度量股票的系統風險比例,判斷股票與指數間的連動性

A股

A股的系統風險狀況到底是怎樣

R平方

| 金名稱 | R平方值 | 持股風格 |

| EquiTrust Value Growth | 16 | 把部分資產投在大型股票上,也擁有價值和成長類股票。然而,這隻基金在標普500的股票之外,還有不少現金、礦產股和小型股票;並且其在一些大的行業如金 融上的配置是很少的。從過往年度回報看,可以發現其與市場表現之間的差別。該基金2006年回報落後於標普500指數5個百分點,2005年則戰勝指數 1.1個百分點,2002年戰勝指數超過10個百分點———那可是熊市最低迷的時候。 |

| Pinnacle Value | 17 | 從持股風格屬於晨星投資風格箱的最左下角———小盤價值型。該基金絕大部分持有的是超小盤股票並採取深度價值挖掘的選股思路。這當然與標普500指數的表現大相徑庭了。 |

| CGM Focus | 20 | 基金經理Ken Heebner是位機會主義投資者,四處尋覓便宜的股票,出手投資的時候充滿自信。其一些最大的籌碼是鋼鐵、通信、投資銀行和石油服務類股票。但別指望其總是停留在原地。該基金換手率達到333%。並且,基金經理還有時候賣空股票——這就更使之愈發不像市場基準了。 |

| Gabelli ABC | 24 | 基金經理Mario Gabelli在併購交易未完成前買入併購目標股票,以求通過市場價格與併購實際交易價格的價差來賺錢。當然,標購戰可以幫助基金賺錢。另一方面,併購目 標股票價格變化更多建立在併購交易前景和變化的基礎上,市場變化反而對這些股票影響很小,這就是R平方很低的原因。並且,該基金經理在沒有足夠好的備選股 票時寧可持有現金。 |

| Sequoia | 25 | 該基金有些CGM Focus 與Gabelli ABC的交集色彩。其有些類似前者的高集中度,但換手率低得多由此也降低了風險。首席基金經理Bob Goldfarb把基金資產的29%投資於伯克希爾·哈撒韋公司(Berkshire Hathaway),其餘資產的投資思路也很像巴菲特的風格。他尋找有長期競爭優勢且股票價格合理的大公司,之後在很長的時期內持有。 |

| Becker Value Equity | 29 | 在配置上非常偏重於工業原材料和消費品,使其與市場基準表現不同。 |

| Philadelphia | 30 | 僅持有28隻股票,且幾乎都是公用事業、能源或者金融類股票。 |

| Copley | 30 | 基金經理Irving Levine在位已經第30個年頭了,其把51%的資產配置在公用事業,把22%的資產配在能源行業。 |

| JHancock Large Cap Equity | 31 | 專註於投資大型股票,因此投資人似乎可以把其當作核心組合。但是,分析其行業配置則令人感到驚奇:32%的資產投在工業原材料,31%在能源,並且有 35%的資產是投資在海外市場。這些都是大籌碼,但迄今為止主基金經理Tim Keefe運作得頗為流暢。這位基金經理曾於1996年—2000年期間在任,此後於2004年重返抵掌帥印。 |

| Fairholme | 34 | 主基金經理Bruce Berkowitz的選股思路深受巴菲特影響。其組合集中、低換手率、很少越界。該基金偏離標普500指數的原因是其組合中僅有21隻股票並且有17%的比重投在伯克希爾·哈撒韋公司。 |

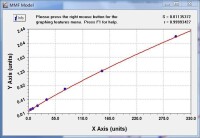

在統計學中對變數進行線行回歸分析,採用最小二乘法進行參數估計時,R平方為回歸平方和與總離差平方和的比值,表示總離差平方和中可以由回歸平方和解釋的比例,這一比例越大越好,模型越精確,回歸效果越顯著。R平方介於0~1之間,越接近1,回歸擬合效果越好,一般認為超過0.8的模型擬合優度比較高。