LIBOR利率

倫敦銀行間短期資金借貸的利率

Libor(London Interbank Offered Rate ),即倫敦同業拆借利率,是指倫敦的第一流銀行之間短期資金借貸的利率,是國際金融市場中大多數浮動利率的基礎利率。作為銀行從市場上籌集資金進行轉貸的融資成本,貸款協議中議定的LIBOR通常是由幾家指定的參考銀行,在規定的時間(一般是倫敦時間上午11:00)報價的平均利率。

最經常使用的是3個月和6個月的Libor。我國對外籌資成本即是在LIBOR利率的基礎上加一定百分點。從LIBOR變化出來的,還有新加坡同業拆放利率(SIBOR)、紐約同業拆放利率(NIBOR)、香港同業拆放利率(HIBOR)等等。

我們在外匯市場上經常會聽到關於利率的問題,除了美聯儲降息的聯邦基金利率,再貼現率等,還有一些重要的利率大家聽起來比較陌生,比如倫敦同業拆放利率,簡稱LIBOR。LIBOR指在倫敦的第一流銀行借款給倫敦的另一家第一流銀行資金的利率。

LIBOR作為國際金融市場中大多數浮動利率的基礎利率,中國很多在適用的上海銀行間同業拆借利率(SHIBOR).

在美國次貸危機(subprime crisis)爆發之前,很少會有外匯交易者注意到LIBOR利率(倫敦銀行間同業拆借利率)。

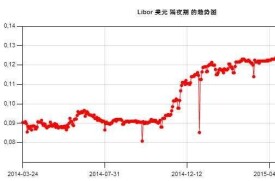

自2006年春季開始,美國次級抵押貸款市場風暴開始爆發,進而直接導致了次貸危機。進入2008年,這場風暴開始席捲美國、歐盟、日本等世界主要的金融市場。在次貸危機爆發后,全球主要大型銀行信用評級被調低,銀行所對應的信用出現掉期,這直接導致了LIBOR利率大幅上漲。當時,全球所有的財經媒體的頭條幾乎都和LIBOR利率上漲有關。LIBOR利率到底是什麼?外匯交易者為什麼要關注LIBOR利率?

LIBOR利率的全稱為London InterBank Offered Rate,中文翻譯為倫敦銀行間同業拆借利率,是某大型國際銀行願意向其他大型國際銀行借貸時所要求的利率。銀行跟人一樣,也經常要互相借錢,這些大型銀行間的借貸是無固定擔保的,舉例來說,假設A銀行向B銀行借出巨額資金后,A銀行將要面臨極大的風險。原因是,如果B銀行一旦違約或者破產,就無法向A銀行償還借款,A銀行則會有巨大的資金損失。實際上,LIBOR利率的不同,反映了不同的借款周期。

2008年次貸危機全面爆發以來,LIBOR利率一夜飆升。主要因為金融危機爆發后,銀行無法估算短期借貸存在的風險。不同的銀行難以預估對方所有持有的核心債券資產,事實上,銀行也不清楚自己將要面臨的風險。

導致銀行無法估算借貸風險的一個主要原因是美國市場的次貸危機。銀行及一些貸款機構在缺乏一定的監管規則以及風險控制的前提下,向信用程度較差和收入不高的借款人提供貸款。在美國住房市場高度繁榮時,次級抵押貸款市場迅速發展,甚至一些在通常情況下被認為不具備償還能力的借款人也獲得了購房貸款,這就為後來次級抵押貸款市場危機的形成埋下了隱患。銀行為了降低風險,將次級抵押貸款以新的金融工具轉售,這樣一來,良性債權和不良債權混到了一起,最終,沒有人知道哪些銀行是存在風險的,而銀行亦是如此。

較高的LIBOR利率不僅意味著巨大的信用風險,換句話說,一些銀行會因此而破產,它還會給金融市場帶來巨大的震動。因為一旦LIBOR利率變高,銀行間的借貸頻率就會降低,資金流動率也會進而下降。一些急需資金的銀行因無法及時得到貸款而會面臨破產。銀行一旦資金斷裂,企業就會遇到財政危機,選擇歇業或關門,導致社會經濟下滑,產生更多的不穩定性。這是一個惡性循環。LIBOR利率的變會對各國的貨幣政策產生影響,也會影響市場的資金供求狀況,進而對外匯交易帶來影響。

同業拆放利率指銀行同業之間的短期資金借貸利率。

同業拆放有兩個利率,拆進利率(BidRate)表示銀行願意借款的利率;

拆出利率(OfferedRate)表示銀行願意貸款的利率。一家銀行的拆進(借款)實際上也是另一家銀行的拆出(貸款)。

同一家銀行的拆進和拆出利率相比較,拆進利率(BidRate)永遠小於拆出利率(OfferedRate),其差額就是銀行的得益。

在美國市場上,一般拆進利率(BidRate)在前,拆出利率(OfferedRate)在後,例如3.25至3.50。在英國市場上,一般是拆出利率(OfferedRate)在前,拆進利率(BidRate)在後,例如3.50至3.25,兩種情況下,都表示為“我借款3.25。我貸款3.50”。

同業拆放中大量使用的利率是倫敦同業拆放利率(London Inter Bank Offered Rate,Libor)。Libor指在倫敦的第一流銀行借款給倫敦的另一家第一流銀行資金的利率。

LIBOR已經作為國際金融市場中大多數浮動利率的基礎利率,作為銀行從市場上籌集資金進行轉貸的融資成本,貸款協議中議定的Libor通常是由幾家指定的參考銀行,在規定的時間(一般是倫敦時間上午11:00)報價的平均利率。最大量使用的是3個月和6個月的Libor。我國對外籌資成本即是在Libor利率的基礎上加一定百分點。

從Libor變化出來的,還有新加坡同業拆放利率(Sibor)、紐約同業拆放利率(Nibor)、香港同業拆放利率(Hibor)等