基金託管銀行

保障基金資產安全的金融機構

託管銀行是社保基金入市的基礎,它們負責保管社會保障基金資產、確保和監督社會保障基金或者資產管理機構不會對社會保障基金賬戶上的資產進行非法運作,在基金資產安全運作中起著特別重要的作用。

基金託管銀行(fund custodian bank)

證監會基金部有關負責人介紹,隨著中國基金市場迅速發展,基金管理公司的數量持續增加,基金託管銀行則因較高的准入門檻而增長緩慢。至今,中國境內已開業的基金管理公司達到45家,籌建的有6家,而基金託管銀行僅有13家,分別為工行、農行、中國銀行、建行、交行、光大、招行、浦發、民生、中信實業、華夏銀行、興業銀行和北京銀行。

基金託管銀行

一、託管行的資格

基金託管銀行

新興市場對託管人通常制定比較嚴格的資格要求,大都為符合一定資本條件的銀行等金融機構,並由監管機構審核批准。

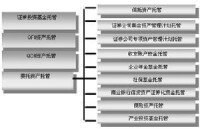

社保基金運作中的資產管理機構的基本職責是管理和運用基金資產,託管銀行的基本職責是託管基金資產。

三、託管行的監管

基金託管銀行

託管人在監督基金運作的同時,其本身還應受到監督。

二、託管行的職責

託管銀行通常由具備一定條件的商業銀行等專業性金融機構擔任,主要職責一般包括

( 1 )安全保管基金資產;

( 2 )執行基金管理人的劃款及清算指令;

( 3 )監督基金管理人的投資運作;

( 4 )複核、審查基金管理人計算的基金資產凈值及基金價格等。

我國之所以如此規定,是希望託管人負起監督責任。但現實是我國的託管銀行沒有履行其監督職責。

在實務環節上,託管人對管理人的自主交易行為範疇內的投資運作實際上無法監督。

四、中國人民銀行在社保基金監督中的作用

(一)審查託管人的資格與資信狀況

與銀行的其他基金業務相比,保持銀行在託管業務中的中立和誠信是非常突出的特點。這就要求商業銀行對業務管理進行調整,設計出符合基金業發展方向的業務管理結構和業務處理方式,設計出將投資人利益始終放在第一位的業務模式。

(二)對託管銀行的風險管理與內部控制進行監督

託管行在託管業務中主要面臨以下風險:

( 1 )信用風險,託管業務中主要是交易對手違約風險;

( 2 )操作風險;操作失誤或機械故障引發的風險;

( 3 )清算風險等。

(三)對託管行實行現場檢查與非現場監管,並對其託管業務進行年度評估,以促進託管行加強內部控制,提高風險管理水平,適應託管行職責的要求,促進中國資本市場的穩步發展。

《證券投資基金託管資格管理辦法》日前由中國證監會和銀監會聯合制訂併發布(詳見第3版),並自2005年1月1日起正式施行。至此,與《證券投資基金法》相配套的6個部門規章已全部出台,標誌著我國基金配套法律法規體系業已基本建立。《辦法》大大降低了基金託管銀行的准入門檻,此外,這一新辦法適用於境內中資商業銀行,並不適用於外資商業銀行。

《辦法》明確,申請基金託管資格的商業銀行,應該具備“最近3個會計年度的年末凈資產均不低於20億元人民幣,資本充足率符合監管部門的有關規定;最近3年無重大違法違規記錄”等條件。(剖析主流資金真實目的,發現最佳獲利機會!)

按照這一準入門檻,除已獲得基金託管資格的10家商業銀行外,國內全國性股份制商業銀行和部分規模較大的城市商業銀行均有可能加入基金託管銀行的隊伍。

而此前依照1997年發布的《證券投資基金管理暫行辦法》,作為基金託管人的商業銀行實收資本應不少於80億;按照這一標準,當時僅有工、農、中、建、交等5家商業銀行獲得了基金託管資格。至今,包括新增的光大、招商、浦發、民生和中信5家銀行在內,共有10家銀行擁有基金託管資格。

據負責起草《辦法》的證監會基金部有關人士介紹,實踐表明,基金託管業務作為商業銀行的一項重要中間業務,基金託管銀行能否履行託管人職責,與其資本規模的大小並無必然聯繫,而是主要取決於其內部控制的有效性。因此,在綜合考慮全國各類商業銀行資本規模的基礎上,可以適當降低基金託管人的資本准入門檻,以促進基金託管業務的競爭,拓寬基金銷售渠道。

對於新准入門檻,該負責人解釋說,按“凈資產”這一指標對全國商業銀行的資本規模進行調查的結果顯示,截至2003年底,所有全國性股份制商業銀行的凈資產均不少於30億元,少數城市商業銀行的凈資產不少於20億元。此外,由於銀監會公布的《商業銀行資本充足率管理辦法》完全實施還需要一個過渡期,因此,《辦法》沒有對商業銀行資本充足率作特別要求,僅規定“資本充足率符合監管部門的有關規定”。

證監會基金部有關負責人介紹,隨著中國基金市場迅速發展,基金管理公司的數量持續增加,而截至2010年7月份,獲得基金託管資格的銀行僅有18家,分別為工行、農行、中國銀行、建行、交行、光大、招行、浦發、民生、中信、興業、廣發、深發、北京、上海、華夏、中國郵政儲蓄、渤海等18家銀行。

基金託管業務作為商業銀行一項重要中間業務,有著廣闊的發展前景,但由於准入門檻較高,使得業內競爭明顯不足,服務水平與國際有相當大的差距,在全面對外開放銀行服務業之前,十分有必要分步引進新的基金託管服務提供者,以此形成良性競爭。

據介紹,這一新辦法的目的就是要降低基金託管銀行的准入門檻。由於《基金法》中並沒有對基金託管銀行的實收資本進行限定,這為降低基金託管銀行的准入門檻提供了法律上的可能。與此同時,中國銀行業整體發展勢頭良好,這也為新增基金託管銀行提供了更大的選擇空間。

這位負責人說,過去要求基金託管銀行的實收資本不少於80億元,新辦法則主要本著“凈資產和資本充足率符合有關規定”的原則。按照新辦法,今後申請基金託管資格的商業銀行,應當具備3個會計年度的年末凈資產均不低於20億元人民幣,資本充足率符合監管部門的有關規定。這意味著新辦法並未過分強調基金託管銀行資本規模的高標準。

隨著《證券投資基金託管資格管理辦法》的頒布,這也意味著《基金法》的六個配套法規體系已基本完成。