內盤

股票在買入價成交

所謂內盤就是賣家以買家的買入價而賣出成交,成交價為申買價,說明拋盤比較踴躍。成交價為買入價叫內盤。當成交價在買入價時,將現手數量加入內盤累計數量中,當內盤累計數量比外盤累計數量大很多,而股價下跌時表示很多人在強拋賣出股票。

如某一刻股票G的委託情況如下:

| 序號 | 委託買入價 | 數量(手) | 序號 | 委託賣出價 | 數量(手) |

| 1 | 3.60 | 4 | 1 | 3.75 | 6 |

由於委託買入價與賣出價之間沒有相交部分,股票G在此刻就沒有成交,申買與申賣就處於僵持狀態。此時,若場內的拋盤較為積極,突然報入一個賣出價3.60元,則股票G就會在3.60元的價位上成交,成交價為申買價,這就是內盤。電子現貨中也存在內盤這個概念,可參閱“電子現貨之家"

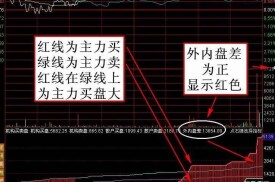

通常在國內股票軟體中,綠色數字錶示內盤,或字母“S”。

常規來講是反映主動賣出和主動買入量的大小,不少人都以內外盤的大小來衡量當日股票走勢的強弱,並以此為依據作為短線買賣的參考,但事實上內外盤之比真的能準確地反映股票走勢的強弱嗎?莊家既然能做出虛假的日線和成交量,難道就做不出虛假的內外盤?所以關於內外盤的細節,我們還有仔細研究的必要。

內盤:以“買一”價格成交的交易,買入成交數量統計加入內盤。

外盤:以賣出價成交的交易。賣出量統計加入外盤。內盤,外盤這兩個數據大體可以用來判斷買賣力量的強弱。若外盤數量大於內盤,則表現買方力量較強,若內盤數量大於外盤則說明賣方力量較強。

內盤

外盤:以賣出價成交的交易。買入成交數量統計加入外盤。

內盤,外盤這兩個數據大體可以用來判斷買賣力量的強弱。若外盤數量大於內盤,則表現買方力量較強,若內盤數量大於外盤則說明賣方力量較強。常規來講是反映主動賣出和主動買入量的大小,不少人都以外盤的大小來衡量當日股票走勢的強弱,並以此為依據作為短線買賣的參考,但事實上內外盤之比真的能準確地反映股票走勢的強弱嗎?莊家既然能做出虛假的日線和成交量,難道就做不出虛假的內外盤?所以關於內外盤的細節,我們還有仔細研究的必要。當某隻股票在底位橫盤,莊家處於吸籌階段時,往往是內盤大於外盤的,具體的情形就是莊家用較大單子托住股價,而在若干個價位上面用更大的單子壓住股價,許多人被上面的大賣單所迷惑,同時也經不起長期的橫盤,就一點點的賣出,3000股5000股地賣,市道特別低迷的時候還見到一兩百股的賣單,此時莊家並不急於抬高價位買入,只是耐心地一點點承接,散戶里只有少數人看到股價已無深跌可能,偶爾比莊家打高一點少量買入,才形成一點點外盤,這樣一來就造成主動性賣盤遠大於主動性買盤,也即內盤比較大,這樣的股當時看起來可能比較弱,但日後很可能走出大行情,尤其是長期出現類似情況的股值得密切關注。

如有投資者賣股票100手並希望馬上成交,可以按買1的價格賣出股票100手,便可以儘快成交。這種以低價位叫買價成交的股票成交量計為內盤,也就是主動性的拋盤,反映了投資者賣出股票的決心。如投資者對後市不看好,為保證賣出股票一定成交,搶在別人前面賣出股票,可以買2、買3的價格或者更低的價格報單賣出股票。這些報單都應計入內盤,因此內盤的積累數越大(和外盤相比),說明主動性拋盤越多,投資者不看好後市,所以股票繼續下跌的可能性越大。

經常看盤的朋友應該都有過這樣的經驗,當某隻股票在低位橫盤,莊家處於吸籌階段時,往往是內盤大於外盤的,具體的情形就是莊家用較大的單子托住股價,而在若干個價位上面用更大的單子壓住股價,許多人被上面的大賣單所迷惑,同時也經不起長期的橫盤,就一點點地賣出,3000股5000股地賣,市道特別低迷的時候還見到一兩百股的賣單,此時莊家並不急於抬高價位買入,只是耐心地一點點承接,散戶里只有少數人看到股價已無深跌可能,偶爾比莊家打高一點少量買入,才形成一點點外盤,這樣一來就造成主動性賣盤遠大於主動性買盤,也即內外盤比較大,這樣的股當時看起來可能比較弱,但日後很可能走出大行情,尤其是長期出現類似情況的股值得密切關注。

但如果股價經過充分炒作之後已經高高在上了,情形就恰恰相反,盤中買單要較賣單大,莊家用大買單趕著散戶望上沖,他一點點地出,出掉一些后把價位再抬上去,其實是原來的大買單撤了又高掛了,看起來像是大家奮勇向前,其實是散戶被人當過河卒用了。偶爾有跟庄的大戶一下子把底下的托盤給砸漏了,我們才會看到原來下面的承接盤如此弱不禁風,原因就是大家都被趕到前面去了,個別沒買上的恐怕還趕緊撤單高掛,大有不買到誓不罷休的架勢,底下其實並沒幾個單子了,莊家只好儘快補個大單子頂住。這個時候的外盤就遠大於內盤了,你說是好事嗎?短線跟進,快進快出可能還行,稍不留神就可能被套進去,讓你半年不得翻身。上面提到的是莊家吸籌和出貨時的兩種典型情況,當時內外盤提供的信號就與我們通常的認識相反,所以看待首先要做的是搞清楚股價處於什麼位置,在沒有前提條件的情況下來單純地分析根本就得不出有意義的結論。

通過賣盤、買盤數量的大小和比例,投資者通常可能發現主動性的買盤多還是主動性的拋盤多,並在很多時候可以發現莊家動向,是一個較有效的短線指標。

但投資者在使用外盤和內盤時,要注意結合股價在低位、中位和高位的成交情況以及該股的總成交量情況。因為外盤、內盤的數量並不是在所有時間都有效,在許多時候外盤大,股價並不一定上漲;內盤大,股價也並不一定下跌。

單純的分析內盤與外盤,很可能會造成誤差。

莊家可以利用外盤、內盤的數量來進行欺騙。在大量的實踐中,我們發現如下情況:

1、股價經過了較長時間的數量下跌,股價處於較低價位,成交量極度萎縮。此後,成交量溫和放量,當日外盤數量增加,大於內盤數量,股價將可能上漲,此種情況較可靠。

2、在股價經過了較長時間的數量上漲,股價處於較高價位,成交量巨大,並不能再繼續增加,當日內盤數量放大,大於外盤數量,股價將可能繼續下跌。

3、在股價陰跌過程中,時常會發現外盤大、內盤小,此種情況並不表明股價一定會上漲。因為有些時候莊家用幾筆拋單將股價打至較低位置,然後在賣1、賣2掛賣單,並自己買自己的賣單,造成股價暫時橫盤或小幅上升。此時的外盤將明顯大於內盤,使投資者認為莊家在吃貨,而紛紛買入,結果次日股價繼續下跌。

4、在股價上漲過程中,時常會發現內盤大、外盤小,此種情況並不表示股價一定會下跌。因為有些時候莊家用幾筆買單將股價拉至一個相對的高位,然後在股價小跌后,在買1、買2掛買單,一些投資者認為股價會下跌,紛紛以叫買價賣出股票,但莊家分步掛單,將拋單通通接走。這種先拉高后低位掛買單的手法,常會顯示內盤大、外盤小,達到欺騙投資者的目的,待接足籌碼后迅速繼續推高股價。

5、股價已上漲了較大的漲幅,如某日外盤大量增加,但股價卻不漲,投資者要警惕莊家製造假象,準備出貨。

6、當股價已下跌了較大的幅度,如某日內盤大量增加,但股價卻不跌,投資者要警惕莊家製造假象,假打壓真吃貨。

當然很多時候股價既非高高在上也不是躺在地板上不動,而是在那上竄下跳走上升通道,或走下降通道,或做箱形振蕩,或窄幅橫盤,這些時候又如何來判斷內外盤的意義呢?

當股票沿著一定斜率波浪上升時,在每一波的高點之前,多是外盤強於內盤,盤中常見大買單層層推進或不停地有主動買盤介入,股價在衝刺過程中,價量齊升,此時應注意逐步逢高減磅,而當股價見頂回落時,內盤就強於外盤了,此時更應及時離場,因為即使以後還有高點,必要的回檔也會有的,我們大可等低點再買回來,何況我們並沒有絕對的把握說還會有新高出現。後來股價有一定跌幅,受到某一均線的,雖然內盤仍強於外盤,但股價已不再下跌,盤中常見大買單橫在那,雖然不往上抬,但有多少接多少,這就是所謂逢低吸納了,此時我們也不妨少量參與,即使萬一上升通道被打破,前一高點成了最高點,我們起碼也可寄希望於雙頭或頭肩頂,那樣我們也還是有逃命的機會。上面是指股價運行在上升通道中的情況,而股價運行在下降通道中的情況恰恰相反,只有在較短的反彈過程中才會出現外盤大於內盤的情況,大多數情況下都是內盤大於外盤,對於這樣的股,我們不參與也罷。至於箱形振蕩股,由於成交量往往呈有規律的放大和縮小,因此介入和退出的時機較好把握,藉助內外盤做判斷的特徵大致和走上升通道的股差不多。窄幅盤整的股,則往往伴隨成交量的大幅萎縮,內外盤的參考意義就更小了。因為看待內外盤的大小必須結合成交量的大小來看,當成交量極小或極大的時候往往是純粹的散戶行情或莊家大量對倒,內外盤已經失了本身的意義,虛假的成分太多了。

另外有兩種極端的情況就是漲停和跌停時的內外盤。當股價漲停時,所有成交都是內盤,但上漲的決心相當堅決,並不能因內盤遠大於外盤就判斷走勢欠佳,而跌停時所有成交都是外盤,但下跌動力十足,因此也不能因外盤遠大於內盤而說走勢強勁。

總而言之,內盤和外盤的大小對判斷股票的走勢有一定幫助,但一定要同時結合股價所處的位置和成交量的大小來進行判斷,而且更要注意的是股票走勢的大形態,千萬不能過分注重細節而忽略了大局。

從一個例子來說明內盤劃分問題:

例如:600100股票行情揭示如下:

委買價委託數量委賣價委託數量

25.07 27 25.17 562

由於買入委託價和賣出委託價此時無法撮合成交,此刻600100價錢在等待成交,買與賣處於僵持狀態。

這時,如果場內買盤較積極,突然報出一個買入25.17元的單子,則股票會在25.17元的價位成交,這筆成交被划入“外盤”。

或者,這時如果場內拋盤較重,股價下跌至25.10元突然報出一個賣出價25.07元的單子,則股票會在25.07元的價位成交,這筆以買成交的單被划入“內盤”。