阿里金融

阿里金融

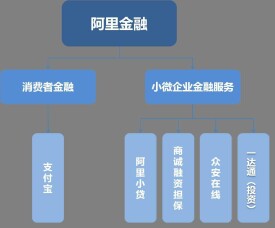

阿里金融亦稱阿里小貸,為小微金融服務集團(籌)下的微貸事業部,主要面向小微企業、個人創業者提供小額信貸等業務。目前阿里金融已經搭建了分別面向阿里巴巴B2B平台小微企業的阿里貸款業務群體,和面向淘寶、天貓平台上小微企業、個人創業者的淘寶貸款業務群體,並已經推出淘寶(天貓)信用貸款、淘寶(天貓)訂單貸款、阿里信用貸款等微貸產品。截至2014年2月,阿里金融服務的小微企業已經超過70萬家。

阿里小貸的創新實踐始於2010年6月,迎來了阿里小貸的第一位獲貸小微企業,為淘寶訂單貸款獲貸。

阿里小貸所開發的新型微貸技術是其解決小微企業融資的關鍵所在,數據和網路是這套微貸技術的核心。

阿里小貸利用其天然優勢,即阿里巴巴B2B、淘寶、支付寶等電子商務平台上客戶積累的信用數據及行為數據,引入網路數據模型和在線資信調查模式,通過交叉檢驗技術輔以第三方驗證確認客戶信息的真實性,將客戶在電子商務網路平台上的行為數據映射為企業和個人的信用評價,向這些通常無法在傳統金融渠道獲得貸款的弱勢群體批量發放“金額小、期限短、隨借隨還”的小額貸款。

同時,阿里小貸微貸技術也極為重視網際網路技術的運用。其中,小微企業大量數據的運算即依賴網際網路的雲計算技術。阿里小貸的微貸技術包含了大量數據模型,需要使用大規模集成計算,微貸技術過程中通過大量數據運算,判斷買家和賣家之間是否有關聯,是否炒作信用,風險的概率的大小、交易集中度等。正是應用了大規模的雲計算技術,使得阿里小貸有能力調用如此龐大的數據,以此來判斷小微企業的信用。不僅保證其安全、效率,也降低阿里小貸的運營成本。

另外,對於網路的利用,也簡化了小微企業融資的手續、環節,更能向小微企業提供365*24的全天候金融服務,並使得同時向大批量的小微企業提供金融服務成為現實。這也符合國內小微企業數量龐大,且融資需求旺盛的特點。藉助網際網路,阿里小貸在產品設置中支持以日計息,隨借隨還,便利小微企業有效掌控融資成本,更提升了自身的資金運作效率,得以在有限資源內為更多小微企業提供融資服務。

阿里小貸微貸技術中有完整的風險控制體系。在信貸風險防範上,阿里小貸立了多層次的微貸風險預警和管理體系,具體來看,貸前、貸中以及貸后三個環節節節相扣,利用數據採集和模型分析等手段,根據小微企業在阿里巴巴平台上積累的信用及行為數據,對企業的還款能力及還款意願進行較準確的評估。同時結合貸后監控和網路店鋪/帳號關停機制,提高了客戶違約成本,有效地控制貸款風險。

阿里小貸相繼開發出阿里信用貸款、淘寶(天貓)信用貸款,淘寶(天貓)訂單貸款等微貸產品,且均為純信用貸款,不需要小微企業提交任何擔保或抵押。而針對小微企業資金運用短平快的特點,這些微貸產品在設計上均支持以日計息,隨借隨還。

淘寶(天貓)訂單貸款

淘寶(天貓)賣家以個人(企業)名義,用店鋪中處於“賣家已發貨,買家未確認收貨”狀態的訂單申請貸款,系統會對這些訂單進行評估,在滿足條件的訂單總金額範圍內計算出可申請的最高貸款金額,發放貸款。

淘寶(天貓)信用貸款

淘寶(天貓)信用貸款提供給淘寶店主(天貓商戶),無需抵押或擔保。系統在綜合評價申請人的資信狀況、授信風險和信用需求等因素后自動核定授信額度。

淘寶(天貓)聚划算專項貸款

淘寶(天貓)聚划算專項貸款是提供給有參加聚划算活動的淘寶(天貓)賣家。賣家成功參加聚划算活動,在凍結保證金之前,系統會根據賣家店鋪的運營狀況以及參團商品屬性給予綜合評估,最高可以申請到100萬的信用額度。聚划算專項貸款只能用於凍結聚划算保證金使用。

阿里信用貸款

阿里巴巴B2B電子商務平台上的誠信通(中國站用戶)或中國供應商會員(國際站用戶)無需提供擔保即可申請。在綜合評價申請人的資信狀況、授信風險和信用需求等因素后核定授信額度。

以小為美——這是阿里小貸從事小額信貸最基本的信貸理念。最根本的體現在與阿里小貸將自己所服務的對象鎖定在小微企業,以100萬以下的貸款為業務主體。

信用等於財富——阿里小貸所開發的小微信貸產品,以純信用貸款為主體。相信小微企業,幫助誠信經營的企業,讓其積累的信用發揮出價值,是阿里小貸奉行的重要信貸理念之一。