未實現損益

未實現損益

這是一個經濟專有辭彙(英文: unrealized gains or losses),關於內部交易損益,在新會計準則實施前,我國僅對母公司與子公司之間的內部交易進行了會計規範,並且將未實現損益的抵銷全部調整合併凈利潤。當時受母公司理論的影響,計算合併凈利潤時已扣除少數股東損益,故未實現損益的抵銷不會影響少數股東損益;而對於投資企業與聯營企業及合營企業之間內部交易未實現損益的處理,未進行規範。2007年出台的《企業會計準則解釋第1號》對權益法的規範進一步完善,新準則有關理念及規定導致內部交易未實現損益的會計處理髮生了相應變化。

商品銷售收入-銷售折扣=商品銷售收入凈額

商品銷售收入凈額-商品銷售成本-商品銷售稅金=商品銷售利潤

商品銷售利潤+其他業務利潤-管理費用-營業費用-財務費用+營業外收入-營業外支出=營業利潤

2006年發布的《企業會計準則第33號》對合併財務表會計規範的理念從母公司理論向經濟實體理論轉化,2007年出台的《企業會計準則解釋第1號》對權益法的規範進一步完善:投資企業與聯營企業及合營企業之間發生的內部交易損益按照持股比例計算歸屬於投資企業的部分,應當予以抵銷,在此基礎上確認投資損益。新準則有關理念及規定導致內部交易未實現損益的會計處理髮生了相應的變化。

實施新會計準則對抵銷內部交易未實現損益的影響

1、對抵銷母公司與子公司之間內部交易損益的影響

對於內部交易未實現損益的抵銷,在不同合併理論下的處理是有區別的。在母公司理論下,母、子公司之間內部交易按母公司擁有的權益比例抵銷;在經濟實體理論下,母、子公司之間的內部交易100%抵銷。實施新會計準則對內部交易的抵銷應體現經濟實體理論的特徵。但是,在實務中存在的困惑是,抵銷逆流交易未實現損益是全部調整歸屬於母公司所有者的凈利潤,還是在控制股權與非控制股權之間分攤?合併財務表準則未對此作出明確規範。企業現行實務中對於未實現損益通常全部抵銷歸屬於母公司所有者的凈利潤。這樣處理比較簡單,卻有悖於經濟實體理論。筆者認為,抵銷逆流交易產生的未實現損益假如按權益比例在控制股權與非控制股權之間進行分攤,則更能體現經濟實體理論對合併表編製實務的影響。因為它將合併主體的概念一視同仁地運用於控制股權和非控制股權的計量,都從合併主體的角度根據交易實現原則計量歸屬於母公司所有者的凈利潤和少數股東損益。

2、對抵銷投資企業與合營及聯營企業之間內部交易損益的影響

解釋公告1號對抵銷投資企業與合營及聯營企業之間內部交易損益的有關規定,體現出我國會計規範對權益法的進一步完善,從不完全權益法轉化為完全權益法;有利於統一權益法在個別表與合併表中的處理原則;有助於遏制利用對被投資單位的影響調節利潤的現象;體現了與國際財務告準則體系中IAS2IAS31有關規定的趨同。但是,抵銷投資企業與合營及聯營企業之間內部交易損益在實務中也存在困惑:究竟在個別表中抵銷還是在合併表中抵銷?國際財務告準則已經取消在單獨財務表中採用權益法,抵銷投資企業與合營及聯營企業之間內部交易的未實現損益,只能在合併表時完成。按我國會計準則的規定,企業對被投資單位的股權投資,假如能夠施加重大影響或與其他投資企業共同控制,在個別表中採用權益法處理。因此在實務中不能完全照搬國際規範,應在個別表中抵銷投資企業與合營及聯營企業之間內部交易的未實現損益。

一、母公司與子公司之間內部交易未實現損益的處理

母公司與子公司之間內部交易未實現損益的抵銷,應區分順流交易與逆流交易處理。

順流交易

順流交易是指母公司向子公司銷貨等交易的行為。順流交易未實現損益計入母公司個別表凈利潤,編製合併表抵銷未實現損益時應全額抵銷歸屬於母公司所有者的凈利潤。

逆流交易

逆流交易是指子公司向母公司銷貨等交易的行為。逆流交易未實現損益計入子公司個別表凈利潤,編製合併表全額抵銷未實現損益時應按權益比例在歸屬於母公司所有者的凈利潤與少數股東損益之間分攤,現舉例說明。

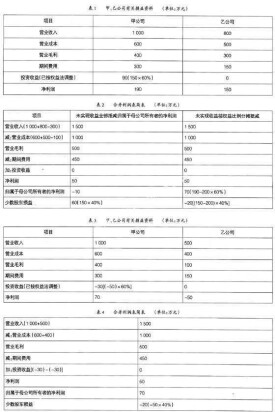

案例1:甲公司持有乙公司60%的表決權股份,除此之外,甲公司無其他長期股權投資。甲公司投資時乙公司凈資產的公允價值與賬麵價值相同。本年度乙公司將成本為100萬元的貨物以300萬元的價格銷售給甲公司,甲公司當年未向獨立第三方出售該批貨物。無其他內部交易。假定不考慮所得稅及其他稅費影響。本年度兩家公司有關損益資料如表1所示。

該項由子公司向母公司銷貨的逆流交易所產生的未實現收益反映在子公司利潤表中,即乙公司當年150萬元凈利潤中包含內部交易未實現收益200萬元。甲公司期末存貨中含有200萬元內部交易未實現收益。上述200萬元未實現收益,按照經濟實體理論應100%抵銷。假如全部抵減歸屬於母公司所有者的凈利潤,合併表中少數股東損益不受抵銷影響,為60萬元;假如根據權益比例分攤抵減歸屬於母公司所有者的凈利潤和少數股東損益,則合併表中少數股東損益為-20萬元×40%。兩種方法處理的結果不同,合併利潤表有關項目的金額如表2所示。

現假設乙公司沒有向甲公司銷售,其他條件相同,則本年度甲公司與乙公司有關損益資料如表3所示。

假如上述逆流交易未發生,合併利潤表有關項目的金額如表4所示。

抵銷是基於內部交易視同沒有發生來進行處理的,抵銷的結果使得合併表能夠反映沒有發生內部交易的條件下企業集團整體的財務狀況、經營成果和現金流量。從表2和表4可以看出,未實現收益不抵減少數股東損益而全部由母公司所有者承擔的結果,歸屬於母公司所有者的凈利潤為-10萬元,與內部銷售沒有發生的合併表結果不同;而未實現收益按權益比例分攤抵減少數股東損益和歸屬於母公司所有者凈利潤的結果,與內部銷售沒有發生的合併表結果完全相同,歸屬於母公司所有者的凈利潤均為70萬元。

二、投資企業與聯營企業及合營企業之間內部交易未實現損益

我國會計準則要求投資企業對於合營及聯營企業的長期股權投資,在個別表中採用權益法核算,因此,抵銷投資企業與合營及聯營企業之間內部交易未實現損益,理應在編製個別表時完成。權益法的處理原則不能因為編製表的主體不同而改變。以下分別逆流交易和順流交易探討內部交易未實現損益的抵銷。

逆流交易

由合營及聯營企業向投資企業銷貨,假如投資企業未轉售給獨立的第三方,雖然該交易所產生的未實現損益已全部計入聯營及合營企業的利潤表,但根據交易實質,投資企業只能確認聯營及合營企業在這一交易損益中歸屬於其他投資企業的份額,即確認投資收益時應當按投資企業持股比例扣除內部交易未實現損益,待投資企業將該資產轉售給獨立的第三方以後,再確認這一交易損益中歸屬於自己的份額。除非資產的出售證實確實發生了減值損失,投資企業才應當立即確認有關損失。

案例2:A公司持有B公司40%的表決權股份,能夠對其施加重大影響。投資時B公司凈資產賬麵價值與公允價值相同。B公司在本年度將一批成本400萬元的商品按500萬元的內部轉移價銷售給A公司。至年末,A公司購入的該批商品均未出售。該項內部交易未實現損益100萬元計入聯營企業B公司當年凈利潤。聯營企業B公司當年個別表上列示凈利潤250萬元。除上述內部交易外,無其他內部交易。假定A公司擁有子公司,需要編製合併表。

由於A公司擁有B公司40%的股權,該項逆流交易可以理解為B公司出售給A公司的商品中只有60%實現了對外銷售,尚未實現的損益應當同時抵銷投資收益和存貨價值。在採用權益法確認A公司對B公司的投資收益時,B公司銷售給其投資企業A公司的內部交易未實現損益100萬元中,按照40%持股比例計算的歸屬於投資企業的份額40萬元,應予抵銷,即A公司個別表中只確認投資收益60萬元。見表5中方法1。

抵銷未實現損益在實務中還可用不同的方法處理:在個別表中按照抵銷未實現損益后的被投資單位凈利潤確認投資收益和調增長期股權投資賬麵價值,編製合併表時對長期股權投資與存貨進行重分類調整,即按照歸屬於投資企業的內部交易未實現損益調增投資價值和調減存貨價值,見表5中方法2;或者個別表不抵銷內部交易未實現損益,即個別表中確認投資收益和調增長期股權投資賬麵價值各100萬元,待需要編製合併表時再按歸屬於A公司的未實現損益份額,抵銷投資收益和存貨價值,見表5中方法3。逆流交易採用不同方法的抵銷及調整分錄如表5所示。

結論

不同的處理方法對合併表沒有影響,但對個別表會產生不同影響。筆者認為,在個別表中將未實現損益的抵銷全部完成,即表5中的方法1比較合理。理由如下:

1.有利於保持權益法處理的一致性。根據我國會計準則的規定,企業對於合營及聯營企業的投資,個別表和合併表均採用權益法進行會計處理,而且個別表的編製先於合併表,那麼抵銷內部交易未實現損益就應當在個別表中進行。因為無論在個別表還是在合併表中,所運用的權益法原則應當保持一致。況且,等待合併表時才進行抵銷會碰到下列現實問題:假如A公司沒有子公司因而不需要編製合併表的話,內部交易未實現損益的抵銷豈不無法完成了嗎?

2.有利於從法律角度考慮利潤分配的基準。從現行法律法規的角度而言,企業利潤分配的基準應當是個別表中的未分配利潤,而非合併表中的未分配利潤。內部交易通常以收益居多,在個別表中抵銷未實現收益,符合謹慎性原則的要求,可以避免將未實現收益用於向投資企業分利,有利於資本保全,維護債權人合法權益和保護企業持續經營。

順流交易

投資企業將商品銷售給合營及聯營企業,假如合營及聯營企業未實現對外銷售,投資企業對該項內部交易的未實現銷售損益只應確認歸屬於其他投資企業的份額,待投資企業將該資產轉售給獨立的第三方以後,再確認這一交易損益中歸屬於自己的份額。除非資產的出售證實確實發生了減值損失,投資企業才應當全額確認有關損失。

案例3:假定A公司在本年度將一批成本400萬元的商品按500萬元的內部轉移價銷售給B公司。至年末,B公司購入的該項商品均未出售。其他條件同案例2。

由於A公司擁有B公司40%的股權,該項順流交易也可以理解為A公司出售給B公司的商品中只有60%實現了對外銷售。由於該項內部交易未實現收益100萬元並沒有計入聯營企業B公司的凈利潤,因此投資企業按權益法確認投資收益理應為100萬元。在個別表中抵銷順流交易未實現收益100萬元歸屬於A公司的份額40萬元,應當分別抵銷A公司自己的營業收入200萬元和營業成本160萬元,即抵銷該項交易未實現銷售收益40萬元;同時,抵銷長期股權投資40萬元,因為聯營企業B公司的期末存貨價值中有未實現內部交易收益40萬元。見表6中方法1。需要說明的是,抵銷聯營及合營企業存貨價值中未實現損益,與抵銷子公司存貨價值中未實現損益相比有所不同:子公司納入合併表範圍,可以直接抵銷存貨價值;聯營及合營企業不納入合併表範圍,其存貨價值中歸屬於投資企業的份額反映在投資企業的長期股權投資價值之中,只能通過抵銷長期股權投資價值來間接抵銷存貨價值。

對於抵銷投資企業與合營及聯營企業之間的順流交易未實現損益,實務中也可用不同方法進行處理:在投資企業個別表中按照順流交易未實現損益100萬元歸屬於投資企業的份額40萬元抵銷投資收益和長期股權投資,即長期股權投資和投資收益均只確認60萬元,編製合併表時作重分類調整,即在營業收入、營業成本與投資收益之間進行調整,見表6中方法2;或者個別表不抵銷內部交易未實現損益,待需要編製合併表時再按歸屬於A公司的內部交易未實現損益份額,抵銷營業收入、營業成本和長期股權投資賬麵價值,見表6中方法3。順流交易不同方法的抵銷及調整分錄如表6所示。

筆者認為,方法1比方法3更加合理,理由同案例2。而對於方法2,雖然可使投資企業對於順流交易與逆流交易抵銷未實現損益的處理保持一致,但聯營企業B公司的凈利潤中並未包含內部交易未實現損益,投資企業確認投資收益時按持股比例扣除缺乏依據。

上述兩種內部交易的抵銷:抵銷母公司與子公司之間內部交易未實現損益,抵銷投資企業與聯營企業及合營企業之間內部交易未實現損益,兩者的處理具有一定的內在聯繫,即都從合併主體或投資企業主體出發計量已實現的收益。無論在合併表中還是在個別表中,抵銷未實現損益的原則是一致的,均抵銷未實現損益中歸屬於母公司所有者的份額或權益法下歸屬於投資企業的份額。