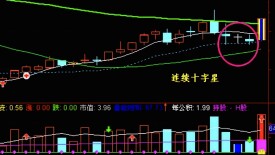

連續十字星

連續十字星

連續十字星是指大盤或個股出現連續兩次以上的十字星走勢,隨著連星的次數多少和排列狀況的不同可以分為很多種,但通常較有實際意義的是二連星和三連星。

目錄

連續十字星的影響因素

連星是所有十字星中最為複雜,走勢最不確定,研判最困難的一類十字星走勢。在分析“連續十字星”時,需要參考五方面的因素:

1.參考市場環境因素;一般在市場環境趨暖的環境中,“連續十字星”會支撐股指的上漲;但在市場環境惡劣的情況下,“連續十字星”會對股指的上漲構成阻力。

2.參考行情趨勢因素;股指快速直線上漲途中出現的“連續十字星”不會對大盤走勢構成威脅,十字星會形成上升中繼形態;如果股指處於直線跳水式的下跌途中,“連續十字星”往往無法遏止大盤的跌勢,這時的十字星會形成下跌中繼形態。

3.參考市場籌碼分佈因素;當市場中獲利籌碼較多時,“連續十字星”反映出持股的投資者已經對後市行情產生猶豫心理,這時稍有風吹草動,投資者會立即選擇賣出。而當市場中獲利籌碼極為稀少時,“連續十字星”反映出持股投資者惜售心態嚴重,這時市場已經缺乏進一步下跌的動力。

4.參考“連續十字星”出現的位置因素;行情委靡不振時期,股市處於縮量溫和盤整階段時出現“連續十字星”,一般容易形成底部。而行情處於大漲之後的徘徊整理階段時出現“連續十字星”則很容易構築階段性頂部形態。

5.參考“連續十字星”中各個星形的排列組合因素;“連續十字星”是以上漲的組合展現的,表明市場趨勢仍然向好;如果“連續十字星”是以下跌的組合出現的,表明市場趨勢正在轉弱。

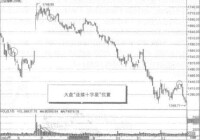

“連續十字星”通常在個股中出現的次數較多,在大盤指數中出現的概率極少,下表是股指在2001至2003年的3年中出現的“連續十字星”的時間、位置,以及“連續十字星”之後的大盤走勢情況,從統計結果來看,在熊市中大盤走出“連續十字星”后出現下跌的概率非常大(見下圖)。

表12001至2003年的三年間出現“連續十字星”的情況

| “連續十字星”出現的時間 | “連續十字星”形成的位置 | 走勢 |

| 2003年12月12日至15日 | 形成上漲中繼形態 | 漲 |

| 2003年8月21日至22日 | 形成下跌中繼形態 | 跌 |

| 2003年2月26日至28日 | 形成階段性頂部 | 跌 |

| 2002年12月23日至24日 | 形成階段性頂部 | 跌 |

| 2002年7月11日至12日 | 形成階段性頂部 | 跌 |

| 2002年5月27日至28日 | 形成下跌中繼形態 | 跌 |

| 2001年9月27日至28日 | 形成下跌中繼形態 | 跌 |

| 2001年2月13日至14日 | 形成階段性頂部 | 跌 |

連續十字星