間接稅

間接稅

間接稅徠是指納稅人能將稅負轉嫁給他人負擔的稅收。如消費稅、增值稅、關稅等。間接稅通常通過提高商品售價或勞務價格等辦法轉嫁出去,最終由消費者負擔。在廣大第三世界國家以及部分資本主義國家,它一直佔有重要地位。特別是其中的增值稅和消費稅,其組織收入和調節經濟,配合國家產業政策的作用,越來越受到各國的重視。

間接稅

間徠接稅為對商品和勞務徵稅,商品生產者和經營者通常均將稅款附加或合併於商品價格或勞務收費標準之中,從而使稅負發生轉移。間接稅既然以流通中的商品和勞務為徵稅對象並且又存在稅負轉嫁現象,則間接稅不僅無法根據私人的各種具體情況決定納稅能力,而且極易造成稅負累遲現象。因此,間接稅不能體現現代稅法稅負公平和量能納稅的原則。

間接稅的特點是,稅款是可以轉嫁給第三者,而且在政府公共財政收入中相對不穩定。當政府向生產商或供應者收取稅款,他們可把貨品的價格提高,將部分或全部的稅務負擔轉嫁給消費者。

但間接稅也有自身優點:

1.間接稅幾乎可以對一切商品和勞務徵收,徵稅對象普遍,稅源豐富;同時,間接稅是從商品價格或勞務收費標準為依據予以課徵,無論商品生產者和經營者的成本高低、有無盈利以及盈利多少,只要商品和勞務一經售出,稅金即可實現。因此,間接稅具有突出的保證財政收入的內在功能。

2.間接稅的稅收負擔最終由消費者負擔,故有利於節省消費,獎勵儲蓄。

3.間接稅的計算和徵收,無須考慮到納稅人的各種複雜情況並採用比例稅率,較為簡便易行。

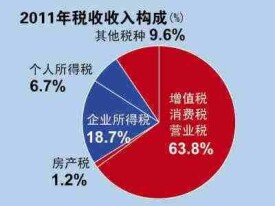

間接稅在不少國家財政收入中長期佔有重要地位。實行以間接稅為主體稅制結構的多是發展中國家,也有少數發達資本主義國家如法國、義大利等。

在以間接稅為主體的稅制結構中又有兩種情況:一是以增值稅為主;二是以關稅和消費稅為主。

間接稅計算方法:

National Income= GNP- depreciation-Indirect tax

間接稅的存在與商品經濟的發展水平有著密切關係。在經濟較為落後的發展中國家,商品流通規模較小,市場競爭的程度也較弱,間接稅的大量徵收不會由於價格的提高而對交易的競爭產生很大的不利影響。相反,間接稅稅負易於轉嫁的特點,還可以刺激經濟的發展。發展中國家的國民收入相對較低,所得稅稅源不足,只能採用對商品課稅的辦法來解決財政收入問題。間接稅普遍、及時、可靠的特點能夠有效地實現國家的財政收入。發展中國家的經濟管理、稅收管理水平較低,間接稅簡便易行的特點有利於稅收的徵收。

目前,對稅收以稅負能否轉嫁為標準,區分為直接稅與間接稅的觀點還有幾種不同看法。

(1)從管理角度上解釋,認為直接對最終納稅人所徵收的稅就是直接稅,而要通過第三者(如批發商)徵收的稅則是間接稅。按這種解釋,所得稅是對收入取得者徵收的稅,沒有經過第三者,稱為直接稅;增值稅、消費稅不是對消費者徵收,而通過了第三者,這些都是間接稅。

(2)以立法者的意圖為標準。凡立法預定稅收負擔不會由納稅人直接承受,而可以順利轉嫁給別人,這些稅就是間接稅;凡立法者的意圖是使某種稅的納稅人即是稅負實際負擔者,不能轉嫁給別人,為直接稅。

(3)以稅源為劃分標準,對收入徵稅的就是直接稅,而對支出徵稅的則為間接稅。按這種分法,所得稅為直接稅,消費稅為間接稅。