上升三角形

上升三角形

上升三角形是眾多盤整形態中的其中一種,是一種持續形態,即後市依然會延續先前趨勢。同時還有下降三角形,旗形,矩形等等,今天我們主要來研究下---上升三角形!

(Ascending Triangle)通常在回升高點的連線趨近於水平而回檔連線的低點,逐步墊高,因而形成往上傾的上升斜線,而在整理形態的末端,伴隨著攻擊量能的擴增,一般往上突破的機會較大。價格在某水平呈現強大的賣壓,價格從低點回升到水平便告回落,但市場的購買力仍十分強,價格未回至上次低點便即時反彈,持續使價格隨著阻力線的波動而日漸收窄。我們若把每一個短期波動高點連接起來,便可畫出一條阻力線;而每一個短期波動低點則可相連出另一條向上傾斜的線,便形成上升三角形。成交量在形態形成的過程中不斷減少。

上升三角形

價格在某條水平線遇到了強大的賣空壓力,價格從低點回升到某條阻力線位便開始回落,但市場購買力十分強,價格未回致上次低點便開始彈升,這種情況持續使價格隨著一條阻力水平位置波動,日漸縮窄。我們把每次波動的高點連接起來,可以畫出一條明顯的阻力線。而把每次波動的低點連接起來,可以畫出一條向上的支撐線,這就是三角形形態,成交量在形態形成的過程中不斷減少。上升三角形顯示買賣雙方在該範圍內的較量,買方的力量在爭持中已稍佔上風。賣方在其特定的價格水平不斷買進,但卻不看好後市,於是價格每升到理想的阻力位便即跌落,這樣在同一價格的跌落形成了一條水平的阻力線。不過,市場的購買力量很強,他們不待價格回落到上次的低點,更急不可待地買進從而推動價格上升,因此形成一條向右上方傾斜的支撐線。

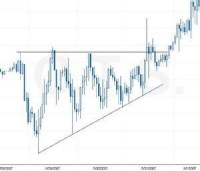

上升三角形的上邊線表示一種壓力,在這水平上存在某種拋壓(做空勢力),而這一拋壓並不是固定不變的。一般來說,某一水平的拋壓經過一次衝擊之後應該有所減弱,再次衝擊時更進一步減弱,到第三次衝擊時,實質性拋壓已經很少了,(這就是為什麼價格一般都會試探三次的原因)剩下的只是心理上的壓力而已。這種現象的出現,說明市場上看淡後市的人並沒有增加,倒是看好後市的人越來越多,也正因為如此,價格向上突破上升三角形的時候,其實不應該脫泥帶水,不應該有多大的阻力,(如下圖列中07年UJ出現的上升三角形,幾乎都是以一根大陽或大陰線突破)這是判斷一個真實突破的關鍵。

然而,如果在價格多次上沖阻力線的過程中,拋壓並沒有因為多次衝擊而減弱,那隻能說市場的心態本身正在轉壞,拋壓經過不斷消耗反而沒有真正減少,是因為越來越多的人加入了空方的行列,這樣的話,在衝擊阻力過程中買入的人也會失去信心,轉而投降到空方的陣營,這種情形發展下去,多次衝擊不能突破的頂部自然就形成了一個具有強大壓力的頭部,於是三角形有可能失敗。

如果對上升三角形的本質有了充分而又具體的認識,在此基礎上去識別正確形態,做到胸有成竹,捕捉具有完美上升三角形形態的價格,想不賺錢都難了!

上升三角形具有以下特徵:

1、幾次沖頂連線呈一水平線,幾次探底連線呈上升趨勢線;

2、成交量逐漸萎縮在整理的尾端時才又逐漸放大,並以巨量衝破頂與頂的連線;

3、突破要乾淨利落;

4、整理至尾端時,價格波動幅度越來越小。

上升三角形是一種盤整形態,也就是說一般出現在比較明顯的一波上升或者下降趨勢中。出現上升三角形形態后,價格一般還是會延續先前的趨勢而走如圖 1:

| 圖1延續先前趨勢 |

| 圖2未延續先前趨勢 |

圖1延續先前趨勢

圖2未延續先前趨勢

比如圖1的三角形出現在一波明顯上升趨勢中,且最後突破三角型的是一根長而有力的大陽線,稍後出現的一跟陰線在三角形上邊界的阻力線位置得到了明顯支撐,這時候我們可以判斷突破有效,價格依然延續先前趨勢。

圖2的上升三角形出現在比較明顯的下跌趨勢中,在三角形接近頂點的位置曾經出現過向下的突破,但是價格在幾根K線后又回到了三角形內,隨即向上強勢突破三角形上邊界,趨勢反轉。第一次向下的突破既為假突破。如何判斷?因為在突破後到價格又回到三角形內的幾根K線中,始終沒有一根K線是完全脫離三角形的支撐線,而且沒有形成向上阻力。第二次向上突破三角形上邊界時是一根強有力的大陽線,預告著三角形的有效突破和趨勢的反轉。

值得注意的是上升三角形和下降三角形中,價格一般都會探底(頂)三次,一般第三次會出現有效突破。如果第三次沒能成功突破,則價格級有可能一路縮進到三角形的頂點位置。總之三角形形態一但確立,就會為我們提供比較好的出入場點,判斷他的趨勢走向一定不能被假突破所迷惑。

上升三角形顯示買賣雙方在該範圍內的較量,但買方的力量在爭持中已稍佔上風。賣方在其特定的股價水平不斷沽售不急於出貨,但卻不看好後市,於是股價每升到理想的沽售水平便即沽出,這樣在同一價格的沽售形成了一條水平的供給線。不過,市場的購買力量很強,他們不待股價回落到上次的低點,更急不及待地購進,因此形成一條向右上方傾斜的需求線。另外,也可能是有計劃的市場行為,部分人士有意把股價暫時壓低,以達到逢低大量吸納之目的。

1.大多發生在多頭行情中的整理階段,未來仍是多頭行情。

2.整理期間指數難以突破某一個關卡價位而拉回修正,但整理型態的低點已越墊越高。

3.空方在低點不斷升高時壓力大增,當指數突破壓力價時,若在成交量的配合之下,空方回補壓力大增。

具體應用於股票市場

1.指數向上突破壓力確立后(3%),可採買進策略。

2.指數突破后若拉回測試不跌破關卡價時,可采加碼買進策略。

3.指數未來最小漲幅為三角形第一個低點至水平壓力線的垂直距離。

上升三角形形成機理如下:

1、上升三角形顯示買賣雙方在一定範圍內的較量,但是買方的力量在爭鬥中稍佔上風,賣方在其特定的股價水平時不斷出貨,不急於沽售只是由於對後市信心不足,於是股價每升到某一理想水平時便沽出,這樣股價在某一水平價格的區域形成了一條水平壓力線;

2、但市場的購買意願的力量較強,不待股價回落到上次的低點,便有投資者急不及待地購進,因此形成一條向右上方傾斜的支撐線;

3、另外當低位出現時,也可能是一種有計劃的市場操縱行為,部分人士有意將股價暫時壓低,達到逢低建倉的目的。

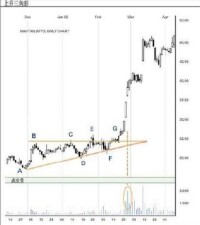

以下是我收集的07年UJ(美日)出現的所有上升三角形範例。

一年間總共出現過8次上升三角形形態。

三角形形態出現后價格均是延續先前趨勢。

其中五月份出現的上升三角形,是一種複雜形態,就像複雜形態的頭肩頂、M頭一樣具有和以往三角形不一樣的構造,但是基本點是相同的,下部有一個強有力且趨勢明顯的支撐線,上部有一根明顯的阻力線,價格在支撐與阻力線間來回波動,始終無法有效突破。

七月份這撥行情出現了兩個上升三角形,比較少見。(不知道當時有沒有人做單,僅依據簡單的三角形原理獲利也應該不少吧:)

07/02

07/05/30

07/07

07/09/06

07/10/01

07/10/30

07/12/14

三角形形態在實際走勢中常出現於各個時間段,且大多數時候屬於中繼形態,所以在實戰中的操作價值較高;雖然有時也作為反轉形態出現,但特徵相對比較明顯,便於鑒別。

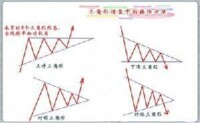

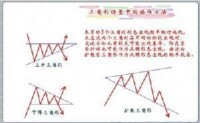

上升三角形

上圖所表示的上升三角形、下降三角形、對稱三角形走勢出現的頻率相對較高,運行特徵均以中繼形態的方式出現,操作中往往為順勢買入的機會。

在這個圖片中,上升三角形出現在下降趨勢中,而下降三角形出現在上升趨勢中,在實際走勢下突破方向存在變數,在實際運用的時候需要結合均線系統來判斷某一趨勢在一定時間所運行的階段,是否有均線系統的配合;擴散三角形在出現的時候,更多地出現在某段趨勢的反轉階段,出現頻率相對較低。

上升三角形

上升三角形