利率掉期交易

同種貨幣的不同種利率間的交易

利率掉期交易(interest rate swap)是掉期交易(swap)最常見的一種。

利率掉期交易

是相同種貨幣資金的不同種類利率之間的交換交易,一般不伴隨本金的交換。

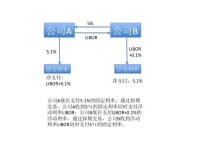

利率掉期交易合約首先確定一個名義本金(Notional Principal) ,然後需要相反的兩方。在合約時間段中,其中一方同意定期付給另一方以固定利率(Fixed Rate)計算的現金流(Cash Flow),另一方則同意定期回付以現時浮動利率(Floating Rate)計算的現金流,浮動利率經常以六個月的倫敦同業拆放利率(簡稱LIBOR)為浮動利率的標準。

*公司A定期付給公司B浮動利率LIBOR,收到公司B付的定期利率5%

*公司B定期付給公司A定期利率5%,收到公司A付的浮動利率LIBOR

利率掉期交易中的負債轉換(liability driven)等同於一方將定期支付固定利率的負債轉換成支付浮動利率的負債,另一方將定期支付浮動利率的負債轉換成支付固定利率的負債,負債的名義本金( Notional Principal) 是一定的。

負債轉換

利率掉期交易中的資產轉換(asset driven)等同於一方將定期收入固定利率的資產轉換成收入浮動利率的資產,另一方將定期收入浮動利率的資產轉換成收入固定利率的資產,資產的名義本金(Notional Principal)是一定的。

資產轉換

由於金融市場的多元需求,掉期交易在不停的發展。公司的不同規模以及不同需求使得公司在借貸方面的情況不同。很多機構或者公司由於有很好的信用評級(credit rating),所以可以以很低的固定利率獲得貸款;很多公司由於信用評級不是很好,但是這些公司可以很好的短期通過商業票據(commercial paper)以及銀行信用額度(bank line of credit)等來以浮動利率借貸。兩個不同的公司由於各自在浮動利率和固定利率有相對優勢(comparative advantage),形成了利率掉期交易的條件。這時候,金融機構的加入為掉期交易調供了互利的平台,同時金融機構在質量差額(quality spread)里獲取利潤。

金融機構的加入

*公司A原先借貸的固定利率為4%,浮動利率為LIBOR+0.3%;公司B原先借貸的固定利率為5.2%,浮動利率為LIBOR+1%。金融機構的費用為名義本金(notional principal)的0.04%。

*公司A在固定利率上有相對優勢。公司A原先支付固定利率4%,想要轉換成支付浮動利率LIBOR。

*公司B原先支付浮動利率LIBOR+1%, 想要轉化為支付固定利率。

*計算差額(spread):A與B的固定利率差額為5.2%-4%=1.2%,浮動利率差額為LIBOR+1%-LIBOR-0.3%=0.7%, 質量差額(quality spread)為1.2%-0.7%=0.5%.

*在質量差額中,金融機構會獲取其中的0.04%,剩下0.5%-0.04%=0.46%. 剩下的0.46%中A與B將會各盈利其中的一半0.46%/2=0.23%.

*就公司A而言,假設將會從金融機構獲取固定利率A%。那麼公司A的凈支付為4%+LIBOR-A%, 凈盈利為(LIBOR+0.3%)-(4%+LIBOR-A%)=0.23%, 解凈盈利的方程,得到A%=3.93%

*就公司B而言,假設將會向金融機構支付固定利率B%。那麼公司B的凈支付為B%+LIBOR+1%-LIBOR=B%+1%,凈盈利為5.2%-(B%+1%)=0.23%,解凈盈利的方程,得到B%=3.97%

*將A%=3.93%, B%=3.97%帶入,得到:公司A凈支付為LIBOR+0.07%(原先支付4%),公司B凈支付為4.97%(原先支付LIBOR+1%)