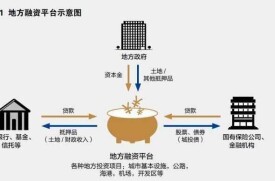

地方融資平台

地方政府發起設立的可融資公司

所謂地方融資平台,就是指地方政府發起設立,通過劃撥土地、股權、規費、國債等資產,迅速包裝出一個資產和現金流均可達融資標準的公司,必要時再輔之以財政補貼作為還款承諾,以實現承接各路資金的目的,進而將資金運用於市政建設、公用事業等肥瘠不一的項目。

地方政府融資平台主要表現形式為地方城市建設投資公司(簡稱“城投公司”)。其名稱可以是某城建開發公司、城建資產經營公司等。

地方融資平台的運作示意圖

在這種情況下,導致了地方政府負債機制轉換和體制改革的相對滯后,再加上地方可用財力不足產生的壓力,使預演演算法禁止地方財政負債的“明規則”,被事實上的普遍負債這一“潛規則”強制替代,也催生了許多地方領導幹部扭曲的負債觀,即借債不怕還錢、自己借別人還、不還錢還能借到錢的錯誤邏輯,進一步助長了地方政府的盲目舉債,從而在地方上催生了“前人借錢、後人還債”的奇怪現象,對於地方政府官員而言,“誰借的越多,誰在任期內的政績就越大”,這種機制也讓地方政府官員存在強烈的借債動力。

主流經濟媒體關注地方融資平台的風險

前中國銀監會主席劉明康,在銀監會召開的2010年第二次經濟金融形勢分析通報會議上介紹說,至2009年末,地方政府融資平台貸款餘額為7.38萬億元,同比增長70.4%。佔一般貸款餘額的20.4%,全年新增貸款3.05萬億元,佔全部新增一般貸款的34.5%。這離世界公認的警戒線60%已經很接近了。可見在2009年,為應對金融危機衝擊,地方政府圈錢之猛。

來自銀監會的統計數據顯示:到2009年5月末,全國各省、區、直轄市合計設立8221家投融資平台公司,其中縣級平台高達4907家。而從地方平台公司貸款債務與地方政府財力對比看,債務率為97.8%,部分城市平台公司貸款債務率超過200%。央行2011年6月1日晚間公布的《2010中國區域金融運行報告》介紹了其2008年以來對全國各地區政府融資平台貸款情況的專項調查結果。報告顯示,截至2010年年末,全國共有地方政府融資平台1萬餘家,較2008年年末增長25%以上。其中,縣級(含縣級市)平台約佔70%。同時,平台貸款在人民幣各項貸款中佔比不超過30%。對於平台貸款的具體數量,央行在報告中並沒有披露。但值得注意的是,報告中提到,“平台貸款在人民幣各項貸款中佔比不超過30%。”按照2010年末人民幣貸款餘額為47.92萬億元來算,截至2010年末,政府融資平台貸款不到14.376萬億元。

全國人大財經委員會副主任委員尹中卿曾經一針見血地指出,地方融資平台最大的風險,在於把地方政府基礎建設和公共事業產生的債務信貸化。

在新一輪城鎮化的號角吹響之後,一些省份已漸次公布2013年各自的投資計劃,上馬一批重點建設項目成為一致選擇。

項目的順利推進,無疑需要大量資金做支持。由於我國的城鎮化具有較強的政府主導特徵,因此在很大程度上也主要依賴政府的投入。從政府投資的角度看,儘管中央一般也會撥付一定的財政資金,但更多還是需要地方來配套。

由於地方財力並不殷實,因此很多建設資金的籌集,實際上還是落在了融資平台上。

擴容下的隱憂

面對城鎮化需求的拉動,不少分析師均表示,2013年城投債將繼續大規模擴容。在他們看來,基於龐大的需求,城投債的發行規模將維持高位,超過萬億元並非難事。

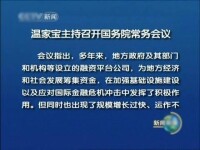

2010年5月26日,國務院總理溫家寶主持召開國務院常務會議,部署加強地方政府融資平台公司管理。會議指出,多年來,地方政府及其部門和機構等設立的融資平台公司,為地方經濟和社會發展籌集資金,在加強基礎設施建設以及應對國際金融危機衝擊中發揮了積極作用。但同時也出現了規模增長過快、運作不夠規範等問題。為有效防範財政金融風險,保持經濟持續健康發展和社會穩定,必須加強對融資平台公司的管理。

國務院常務會議研究地方融資平台問題

二要分類清理規範地方政府已設立的融資平台公司,劃清職能,規範運作。

三要加強對融資平台公司的融資管理和銀行業金融機構等的放貸管理。

四要堅決制止地方政府違規擔保承諾行為。

會議要求各地區、各部門加強組織領導和指導監督,抓緊制定實施方案,認真抓好落實。對清理規範后仍然違反規定的要依法依規嚴肅處理。

來自銀行的業內人士認為,各地推動地方政府融資平台貸款“解包還原”和重新立據的工作一般要求銀行將規範清理工作分為“三步走”:

第一步,逐筆梳理貸款,摸清地方政府融資平台貸款的現狀和潛在風險;

第二步,將“項目包”逐個打開、重新評審,嚴格審慎地對貸款及對應項目的合規性、現金流和可償性進行再評審;

第三步,嚴格控制新增貸款,按照貸款新規有關要求,切實做好“實貸實付”和“受託支付”,嚴防地方政府融資平台貸款被挪用。

以浙江省為例,各商業銀行基本按摸底排查、“解包還原”,立據、抽查以及落實整改三個階段實施。

各行在“解包還原”方面的典型做法包括:

一是二次篩查,逐個鎖定項目包。工商銀行浙江省分行在各經營機構對300多個政府融資平台項目逐個排查的基礎上,組織開展二次篩查,重點對“一個客戶、多個項目、立項不匹配、還款來源相同”的近200個政府融資平台項目進行篩查,對具有項目包特徵的政府融資平台逐一鎖定,建立項目包“問題庫”,通過省、市、縣三級機構聯動,逐個深入解包。

二是實行“一戶一策”,針對每一戶地方政府融資平台貸款制訂清理方案,對貸款手續、擔保手續、環評要求等進行全面審查。中國銀行浙江省分行要求各二級分行逐筆分析項目在借、用、管、還四個環節存在的風險隱患,在全面排查的基礎上對授信客戶按“增、持、察、減、退”進行分類,省分行將根據二級分行上報的自查情況組織檢查,並根據分類對不同類型的企業制定不同的授信策略和管理措施。杭州聯合農村合作銀行通過自查,初步認定有9家平台公司計158960萬元存在“打捆貸款”情況,有13家平台公司存在資本金不足情況。

三是抓典型,對典型的地方政府融資平台貸款進行規範清理,為其他地方政府融資平台貸款的梳理髮揮示範作用。嘉興桐鄉信用聯社重點對該市某兩家工程建設公司的貸款進行“解包還原”,然後逐步推開。在此過程中,該聯社發現向其中一家公司發放的4000萬元流動資金貸款,被挪用於另一征遷工程項目。該聯社取消了對該公司的授信,並收回了4000萬元貸款。