遞延資產

遞延資產

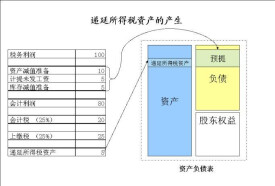

遞延資產,是指本身沒有交換價值,不可轉讓,一經發生就已消耗,但能為企業創造未來收益,並能從未來收益的會計期間抵補的各項支出。遞延資產又指不能全部計入當年損益,應在以後年度內較長時期攤銷的除固定資產和無形資產以外的其他費用支出,包括開辦費、租入固定資產改良支出,以及攤銷期在一年以上的長期待攤費用等。

遞延資產這個概念跟待攤費用其實相當接近,區別在於期限問題。待攤費用是指不超過一年但大於一個月這期間分攤的費用。超過一年分攤的費用就是遞延資產。攤銷就是本期發生,應由本期和以後各期產品成本共同負擔的費用。攤銷費用的攤銷期限最長為一年。如果超過一年,應作為遞延資產核算。

遞延資產有時又被稱為遞延費用或長期待攤費用,它與固定資產和無形資產相比有其共同點;都是受益期跨越未來若干個會計期間,其價值逐步轉移到未來各期的費用中,但遞延資產具有如下特徵:

(1)遞延期資產本身沒有交換價值,不可轉讓。企業的固定資產是有形資產,可以進行轉讓。無形資產雖然沒有實物形態,但其本身具有價值,可以相互轉讓;遞延資產則不然,本身既無實物形態,又不能進行交換,不能為企業清償債務等。

在會計實務中判斷一項支出是否作為遞延資產核算,要看它是否具備以下兩個條件:一是看預計在以後一年以上的會計期間內能否為企業帶來未來經濟效益;二是看已發生的費用能否攤銷到以後各個會計期間的成本費用中去,或者說未來期間取得的收益能否抵補已發生的支出。只有符合上述條件的支出,才能確認為遞延資產。遞延資產主要包括:開辦費、籌備費、租賃資產改良支出、債券發行費、股票發行費、固定資產投入使用后發生的相關費用及預付費用、遞延所得稅、企業研究與開發費用、石油天然氣和礦藏的勘探與開發費用,以及遞延投資損失等項目。其中,遞延所得稅、企業研究與開發費用、石油天然氣和礦藏的勘探和開發費用,以及遞延投資損失等項目,在所得稅準則、研究和開發準則、石油天然氣行業準則和投資準則中已涉及,本準則不予涉及。

相關書籍

遞延資產實質上是一種費用,但由於這些費用的效益要期待於未來,並且這些費用支出的數額較大,是一種資本性支出,其受益期在一年以上,若把它們與支出年度的收入相配比,就不能正確計算當期經營成果,所以應把它們作為遞延處理,在受益期內分期攤銷。

開辦費是企業在籌建期間實際發生的各項費用。包括籌建期間人員的工資、差旅費、辦公費、職工培訓費、印刷費、註冊登記費、調研費、法律諮詢費及其他開辦費等。但是,在籌建期間為取得流動資產、無形資產或購進固定資產所發生的費用不能作為開辦費,而應相應確認各項資產。開辦費應當自公司開始生產經營當月起,分期攤銷,攤銷期不得少於5年。

租入固定資產改良支出

企業從其他單位或個人租入的固定資產,所有權屬於出租人,但企業依合同享有使用權。通常雙方在協議中規定,租入企業應按照規定的用途使用,並承擔對租入固定資產進行修理和改良的責任,即發生的修理和改良支出全部由承租方負擔。對租入固定資產的大修理支出,不構成固定資產價值,其會計處理與自有固定資產的大修理支出無區別。對租入固定資產實施改良,因有助於提高固定資產的效用和功能,應當另外確認為一項資產。由於租入固定資產的所有權不屬於租入企業,不宜增加租入固定資產的價值而作為遞延資產處理。租入固定資產改良及大修理支出應當在租賃期內分期平均攤銷。

長期待攤費用

是指開辦費和租入固定資產改良支出以外的其他遞延資產。包括一次性預付的經營租賃款、向金融機構一次性支付的債券發行費用,以及攤銷期在一年以上的固定資產大修理支出等。長期待攤費用的攤銷期限均在一年以上,這與待攤費用不同,後者的攤銷期限不超過一年,所以列在流動資產項目下。

遞延資產評估的根本標準是在評估基準日后,只有能為新的產權主體產生利益時,且與其他評估對象沒有重複的資產和權利,才能界定為遞延資產的評估對象。對遞延資產進行評估,其主要依據有三個:

1.遞延資產未來要產生效益的時間,應作為對其評估的主要依據。如果在評估基準日後,沒有尚存的資產和權利時,只是因為數額過大才採用分期攤銷的辦法,不應計算其評估值。

2.遞延資產在未來單位時間內(每年、月)可產生的效益或可節約的貨幣支出額,取決於:

遞延資產發生時預付費用的數額、預付費用取得某項服務權利持續的時間、評估基準日後該項服務權利尚剩餘的時間。

3.遞延資產在評估基準日後所能產生的效益,是否需要考慮其貨幣時間價值,主要應根據新的產權主體在未來受益期的長短。

一般來說,在一年以內的不予考慮;超過一年的,視其具體內容,數額大小,以及市場行情變化趨勢而定。

舉例:某被評估企業因產權變動,涉及到遞延資產評估,截止到評估基準日,企業遞延資產科目賬面借方餘額為136萬元,其中營業室裝飾性費用82萬元;預付房租36萬元,租期3年,租賃期尚餘2年,已攤銷20萬元,賬面餘額16萬元;長期借款利息38萬元。

評估人員經過調查分析,根據評估基準日能否產生經濟效益為標準,對其遞延資產進行評估。

(1)營業室裝飾性費用,已在固定資產價值評估中體現,本項目評估值為零。

(2)預付房租,租期3年,使用權尚剩餘2年,則:

評估值=36÷3×2=24(萬元)

(3)借款利息屬期間費用,其效益在評估基準日以前業以體現,應按零評估值處理。

評估結論:企業遞延資產評估值為24萬元。

遞延資產

某保險公司在籌建期間共發生工資和培訓費等開辦費3 000 000元,用銀行存款付訖。公司決定將開辦費分5年平均攤銷。則會計核算如下:

1、發生開辦費時

借:長期待攤費用 3 000 000

貸:銀行存款 3 000 000

2、攤銷經營當月的應攤銷額

借:營業費用 50 000

貸:長期待攤費用 50 000

(月攤銷額=3 000 000/(5*12)=50 000(元)

以後各月的攤銷金額及會計分錄同上。

遞延資產

“遞延資產”賬戶涉稅檢查的內容及側重

“遞延資產”屬於企業所得稅的“計算帳戶”。涉稅檢查的核心問題是遞延資產的攤銷問題。圍繞攤銷問題,在“遞延資產”帳戶核算中的下列情況,都可能會影響攤銷的正確性:首先是記入“遞延資產”的遞延費用有誤,如將應構成固定資產、無形資產成本的支出記入了遞延資產帳戶,將可在一個年度內攤銷的待攤費用誤記為遞延資產;為了將本期成本費用負擔轉嫁給其他會計期間,把應由當期損益負擔的支出記入“遞延資產”帳;錯記“遞延資產”帳戶金額,將不合法支出記入等等,由於借方入帳錯誤,必然導致攤銷錯誤。其次是攤銷錯誤,企業為了調節損益,不按規定攤銷期限計算攤銷或任意進行攤銷,都將發生影響當期納稅的問題。因此,根據“遞延資產”帳戶的性質、用途、結構及對納稅產生的具體影響,對該帳戶的涉稅檢查,應主要側重於借、貸方發生額的檢查。應注意檢查的涉稅問題主要有:

1.“遞延資產”帳戶借方記入的遞延費用有無問題?有無因入帳錯誤而影響攤銷?

2. 遞延資產的攤銷是否正確?有無因錯誤攤銷而影響繳納的企業所得稅?

案例分析

【案例1】屬於固定資產的項目,記入遞延資產核算案例

稅務人員在檢查某企業資產負債表“遞延資產”項目時,發現本期遞延資產總額比上年陡增。於是調閱了本年的“遞延資產”明細帳,發現5月份該帳的“租入固定資產改良支出”項目有240,000元支出。會計分錄如下:

借:遞延資產 240,000.00

貸:在建工程240,000.00

通過檢查“在建工程”明細帳,發現該工程為企業新建宿舍支出,不屬於“租入固定資產的改良支出”項目。

遞延資產

【案例2】過短確定攤銷期,提高每期攤銷額案例

某新建製造企業在上年7-12月間共發生開辦費552,000元。該企業自本年度1月起開始投產。稅務人員審閱該企業“遞延資產”明細帳時,發現每月攤銷額均為23,000元。複核計算后認定每期攤銷額明顯不合理,詢問有關財會人員,稱是按兩年攤銷期計算,分24個月攤完。

點評

企業財務制度規定,開辦費自投產營業之日當月起,分期攤入管理費用,攤銷期不得短於5年。按最短攤銷期5年計算,每月攤銷額僅為9,200元,與企業計算的每月23,000元的攤銷額相差甚遠,難怪稅務人員認定該企業的攤銷額不合理。雖然企業與稅務人員計算的攤銷總額相同,都是552,000元,但攤銷的速度不同,對各期納稅的影響不能不予以考慮。

遞延資產

存在的問題

1、把遞延資產當作掩蓋經營損失的護身符。

2、把遞延資產作為潛虧的庇護所。

3、把遞延資產作為利潤的調節器。

對策

遞延資產

最後,要審查會計核算是否規範。應報批的手續是否完備;入賬與攤銷的會計處理是否正確等。加強對遞延資產的審計,可以保證會計信息的真實性、準確性、合理性。