研發費用加計扣除

企業所得稅的一種稅基式優惠方式

企業研發費用加計扣除政策起始於1996年。當年,財政部、國家稅務總局為了貫徹落實《中共中央國務院關於加速科學技術進步的決定》,積極推進經濟增長方式的轉變,提高企業經濟效益,聯合下發了《財政部國家稅務總局關於促進企業技術進步有關財務稅收問題的通知》(財工字〔1996〕41號),首次就研發費用稅前加計扣除問題進行了明確。

1.研發費用加計扣除政策最初僅限於國有、集體工業企業(1996年-2002年)

我國實施企業研發費用加計扣除政策起始於1996年。首次就研發費用稅前加計扣除問題進行了明確:國有、集體工業企業研究開發新產品、新技術、新工藝所發生的各項費用,增長幅度在10%以上的,經主管稅務機關審核批准,可再按實際發生額的50%抵扣應稅所得額。隨後,《國家稅務總局關於促進企業技術進步有關稅收問題的補充通知》(國稅發〔1996〕152號)對相關政策執行口徑進行了細化。

2.研發費用加計扣除政策享受主體逐步擴大(2003年-2007年)

2003年,為進一步促進社會主義市場經濟的健康發展,鼓勵各類企業增加科技投入,提高經濟效益,促進企業公平競爭,財政部、國家稅務總局聯合印發了《關於擴大企業技術開發費加計扣除政策適用範圍的通知》(財稅〔2003〕244號),將享受研發費用加計扣除的主體從“國有、集體工業企業”擴大到“所有財務核算制度健全,實行查賬徵收企業所得稅的各種所有制的工業企業”。2006年,《財政部國家稅務總局關於企業技術創新有關企業所得稅優惠政策的通知》(財稅〔2006〕88號)進一步對享受研發費用加計扣除主體進行擴圍,在工業企業基礎上,擴大到“財務核算制度健全、實行查賬徵稅的內外資企業、科研機構、大專院校等”。

隨著《中華人民共和國行政許可法》的頒布,以及為貫徹落實國務院關於行政審批制度改革工作的各項要求,主管稅務機關審核批准制度被取消。2004年,國家稅務總局印發了《關於做好已取消和下放管理的企業所得稅審批項目後續管理工作的通知》(國稅發〔2004〕82號),明確研發費用加計扣除政策,改由納稅人自主申報扣除。

3.研發費用加計扣除政策逐步系統化和體系化(2008年-2012年)

2008年《中華人民共和國企業所得稅法》及其實施條例的實施,將研發費用加計扣除優惠政策以法律形式予以確認。為便於納稅人享受政策,國家稅務總局同年發布《企業研究開發費用稅前扣除管理辦法(試行)》(國稅發〔2008〕116號),對研發費用加計扣除政策做出了系統而詳細的規定。《國家稅務總局關於企業所得稅若干稅務事項銜接問題的通知》(國稅函〔2009〕98號),明確新舊稅法銜接問題:“企業技術開發費加計扣除部分已形成企業年度虧損,可以用以後年度所得彌補,但結轉年限最長不得超過5年”。

4.研發費用加計扣除範圍漸次擴大且核算申報不斷簡化(2013年至今)

2013年初,國家決定在中關村、東湖、張江三個國家自主創新示範區和合蕪蚌自主創新綜合試驗區開展擴大研究開發費用加計扣除範圍政策試點。當年9月,在總結中關村國家自主創新示範區試點經驗基礎上,財政部、國家稅務總局發布《關於研究開發費用稅前加計扣除有關政策問題的通知》(財稅〔2013〕70號),將試點政策推廣到全國。

為進一步鼓勵企業加大研發投入,有效促進企業研發創新活動,2015年11月,經國務院批准,財政部、國家稅務總局和科技部聯合下發《關於完善研究開發費用稅前加計扣除政策的通知》(財稅〔2015〕119號),放寬了享受優惠的企業研發活動及研發費用的範圍,大幅減少了研發費用加計扣除口徑與高新技術企業認定研發費用歸集口徑的差異,並首次明確了負面清單制度。《國家稅務總局關於企業研究開發費用稅前加計扣除政策有關問題的公告》(國家稅務總局2015年第97號,以下簡稱“97號公告”),簡化了研發費用在稅務處理中的歸集、核算及備案管理,進一步降低了企業享受優惠的門檻。

2017年5月,為進一步鼓勵科技型中小企業加大研發費用投入,根據國務院常務會議決定,財政部、國家稅務總局、科技部聯合印發了《關於提高科技型中小企業研究開發費用稅前加計扣除比例的通知》(財稅〔2017〕34號),將科技型中小企業享受研發費用加計扣除比例由50%提高到75%。國家稅務總局同時下發了《關於提高科技型中小企業研究開發費用稅前加計扣除比例有關問題的公告》(國家稅務總局公告2017年第18號),進一步明確政策執行口徑,保證優惠政策的貫徹實施。三部門還印發了《科技型中小企業評價辦法》,明確了科技型中小企業評價標準和程序。

2017年11月,為進一步做好研發費用加計扣除優惠政策的貫徹落實工作,切實解決政策落實過程中存在的問題,國家稅務總局下發了《國家稅務總局關於研發費用稅前加計扣除歸集範圍有關問題的公告》(國家稅務總局公告2017年第40號,以下簡稱“40號公告”),聚焦研發費用歸集範圍,完善和明確了部分研發費用掌握口徑。

財稅〔2015〕119號文件對研發費用加計扣除政策在以下方面進行了調整完善。

1.放寬研發活動適用範圍。原來的研發費用加計扣除政策,要求享受優惠的研發活動必須符合《國家重點支持的高新技術領域》和《當期優先發展的高技術產業化重點領域指南》兩個目錄範圍,現改為參照國際通行做法,除規定不適用加計扣除的行業外,其餘企業發生的研發活動均可以作為加計扣除的研發活動納入到優惠範圍里來。換言之,從操作上以及政策的清晰度方面,由原來的正列舉變成了反列舉,只要不在排除範圍之列,都可以實行加計扣除。

2.進一步擴大研發費用加計扣除範圍。除原有允許加計扣除的費用外,將外聘研發人員勞務費、試製產品檢驗費、專家諮詢費、高新科技研發保險費以及與研發直接相關的差旅費、會議費等納入研發費用加計扣除範圍,同時放寬原有政策中要求儀器、設備、無形資產等專門用於研發活動的限制。

3.將創意設計活動納入加計扣除範圍。為落實《國務院關於推進文化創意和設計服務與相關產業融合發展的若干意見》(國發〔2014〕10號)的規定精神,明確企業為獲得創新性、創意性、突破性的產品進行創意設計活動而發生的相關費用可以加計扣除。同時明確了創意設計活動的具體範圍。

4.簡化對研發費用的歸集和核算管理。原來企業享受加計扣除優惠政策必須單獨設置研發費用專賬,但實際上很多企業可能沒有單獨設立專賬核算,申報時往往不符合條件。此次政策調整,只是要求企業在現有會計科目基礎上,按照研發支出科目設置輔助賬。輔助賬比專賬更為簡化,企業的核算管理更為簡便。

5.減少審核程序。原來企業享受加計扣除優惠,必須在年度申報時向稅務機關提供全部有效證明,稅務機關對企業申報的研發項目有異議時,由企業提供科技部門的鑒定意見,增加了企業的工作量,享受優惠的門檻較高。調整后的程序將企業享受加計扣除優惠政策簡化為事後備案管理,申報即可享受,有關資料由企業留存備查即可。另外,在爭議解決機制上也進行了調整,如果稅務機關對研發項目有異議,不再由企業找科技部門進行鑒定,而是由稅務機關轉請科技部門提供鑒定意見,從而使企業享受優惠政策的通道更加便捷高效。

2021年9月,國家稅務總局對外發布《關於進一步落實研發費用加計扣除政策有關問題的公告》,在允許企業10月份納稅申報期享受上半年研發費用加計扣除的基礎上,2021年10月份納稅申報期再增加一個季度優惠。同時,優化簡化研發支出輔助賬樣式,調整優化計算方法,促進企業提前享受研發費用加計扣除優惠。

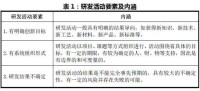

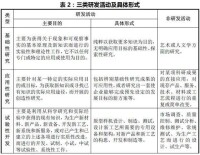

企業研發活動是指具有明確創新目標、系統組織形式但研髮結果不確定的活動。

研發費用加計扣除

研發費用加計扣除

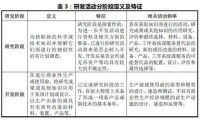

《企業會計準則第6號——無形資產》及其應用指南(2006年版)規定:企業內部研究開發項目的支出,應當區分研究階段支出與開發階段支出,並應當於發生時計入當期損益。企業應當根據研究與開發的實際情況加以判斷,將研究開發項目區分為研究階段與開發階段(見表3)。

研發費用加計扣除

《企業會計制度》規定,研究與開發活動是指企業開發新產品、新技術所進行的活動。研究和開發活動的目的是為了實質性改進技術、產品和服務,將科研成果轉化為質量可靠、成本可行、具有創新性的產品、材料、裝置、工藝和服務。

財稅〔2015〕119號文件對企業研發活動進行了界定。研發活動是指企業為獲得科學與技術新知識,創造性運用科學技術新知識,或實質性改進技術、產品(服務)、工藝而持續進行的具有明確目標的系統性活動。

加計扣除是企業所得稅的一種稅基式優惠方式,一般是指按照稅法規定在實際發生支出數額的基礎上,再加成一定比例,作為計算應納稅所得額時的扣除數額。如對企業的研發支出實施加計扣除,則稱之為研發費用加計扣除。按照現行政策規定,企業為了開發新技術、新產品、新工藝的研發費用,未形成無形資產計入當期損益的,在按照規定據實扣除的基礎上,按照研發費用的50%加計扣除;形成無形資產的,按照無形資產成本的150%攤銷。對於科技型中小企業而言,自2017年1月1日至2019年12月31日,研發費用加計扣除比例由50%提高到75%。 2.研發費用加計扣除與研發費用據實扣除兩者既有相同點又有不同點。其相同點主要體現在如下方面: (1)適用對象相同。適用於財務核算健全並能準確歸集研發費用的企業。 (2)研發活動特徵相同。都是企業為獲得科學與技術(不包括人文、社會科學)新知識,創造性運用科學技術新知識,或實質性改進技術、工藝、產品(服務)而持續進行的具有明確目標的研究開發活動。 (3)研發費用處理方式相同。企業實際發生的研發支出費用化與資本化處理的原則,按照財務會計制度規定執行。 (4)禁止稅前扣除費用範圍相同。行政法規和國家稅務總局規定不允許企業所得稅稅前扣除的費用和支出項目,同樣不可以加計扣除。 (5)核算要求基本相同。企業未設立專門的研發機構或企業研發機構同時承擔生產經營任務的,應對研發費用和生產經營費用分開進行核算,準確、合理地計算各項研發費用支出。其不同點主要體現在如下方面: (1)行業限制不同。享受研發費用加計扣除的企業有行業負面清單的限制,而研發費用據實扣除的企業則沒有行業負面清單的限制。 (2)研發費用範圍不同。享受加計扣除的企業研發費用範圍限於財稅〔2015〕119號文件列舉的6項費用及明細項,而實行稅前據實扣除的企業研發費用範圍按照財務會計制度的規定進行確定。

2021年9月,研發費用加計扣除優惠政策再加碼。為貫徹落實黨中央、國務院激勵企業加大研發投入、優化研發費用加計扣除政策實施方式的部署,深入開展2021年“我為納稅人繳費人辦實事暨便民辦稅春風行動”,國家稅務總局近日發布《關於進一步落實研發費用加計扣除政策有關問題的公告》(以下簡稱《公告》),促進企業提前享受研發費用加計扣除優惠,增加流動資金,緩解資金壓力,減輕辦稅負擔。