配置型基金

配置型基金

配置型基金是指資產靈活配置型基金投資於股票、債券及貨幣市場工具、大宗商品、另類投資(如非上市股權、非標準化債權等)以獲取高額投資回報,其主要特點在於,基金可以根據市場情況顯著改變資產配置比例,投資於任何一類證券或資產的比例都可以高達100%。

配置型基既投資股票投資債券,險收益征既險收益股票型基金,也不同於低風險低收益的債券型基金。這種基金主要的特點在於它可以根據市場情況更加靈活的改變資產配置比例,實現進可攻退可守的投資策略,投資於任何一類證券的比例都可以高達100%。

基,配置型基,,配置型基族。配置型基,資產配置呈類顯差:基持較股票,股市漲業績較;基則資產配置較保守,持較債券,雖股市漲般甚落,股市跌則顯較強抗跌。股票型基配置型基鍵購買股票例業區,投資股票市。

配置型基金

投資於股票、債券、貨幣市場工具、大宗商品、另類投資(如非上市股權、非標準化債權等)的基金,且不符合股票型基金、債券型基金、股權投資基金或其他單一金融產品投資的分類標準;且固定收益類資產占資產凈值的比例≥50%。

最低成本進行“資產配置”調整。

配置型基金

例如,當債券市場看好時,你可能選擇投資“傘型基金”下的債券型子基金,你也可以選擇投資“資產靈活配置型基金”,因為此類基金在此時資產配置中債券投資的比例增大。經過一段時間,股票市場看好,如果起初投資的是債券子基金,則只有通過子基金的轉換投資於股票型子基金,當然需要支付轉換費用;但是,如果起初投資的是“資產靈活配置型基金”,則投資者根本不需要支付任何費用就可轉換為股票投資,因為基金管理者已經根據市場狀況增大了股票投資比例。

可較大程度獲取證券市場投資收益。

因為投資此類基金,可以充分利用基金管理人的專業優勢對股票、債券等大類資產進行配置,股票市場存在投資機會時則擴大股票投資的比例,較大程度獲取股票市場收益;當債券市場存在投資機會時則加大債券投資比例,以獲取債券市場的較大收益。綜合而言,則必將通過基金管理者的“時機”選擇較大程度上獲取證券市場投資收益。

配置型基金

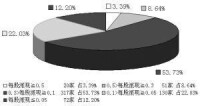

投資此類基金時,關鍵點在於判斷基金依據什麼因素進行大類資產的調整,是一種投資理念、投資風格的選擇。如“寶康靈活配置子基金”針對中國證券市場系統風險大、波動性大的特點,注重“時機”選擇、“倉位與時間的二維管理”,是國內第一隻“選時基金”,其資產配置比例範圍為:股票投資比例5%~75%,債券20%~90%,保持5%以上的現金;“德盛穩健證券投資基金”投資組合的基本範圍為股票20%~71%、債券為25%~75%、現金為5%~10%,通過主動的投資策略、卓有成效的基本面分析,以實現風險與收益的最佳組合;“海富通精選證券投資基金”在資產配置方面主要採用的是“自上而下”的多因素分析決策系統,隨時根據市場狀況和資產配置策略的變化調整基金的投資組合。

靈活配置型基金贏得“漲”聲

根據Wind統計,在全周凈值上漲排名中,前20隻基金都是股票基金,但作為一隻混合型基金,富國天瑞強勢地區精選基金則以全周凈值上漲14.34%的業績列第21位。並且該基金近一季度凈值下跌幅度為19.3%,比上周凈值增長排名前20隻基金的期間跌幅都要低不少。

配置型基金

根據Wind統計,上周混合型基金錶現最好的前20隻基金中,富國天瑞強勢地區精選基金錶現最好,最差的融通行業景氣也取得了11.1359%的回報。此外,2007年業績進入“十強”的華寶興業收益增長、東方精選以及上投摩根中國優勢,也進入了混合型基金的上周前20隻基金名單。從上述基金一季度末的股票持倉比例看,基本保持了較高比例,有的還在2007年一季度進行了一定的增倉。

比如,富國天瑞強勢地區優選基金2008年一季度末的股票持倉比例高達92.95%,比2007年年末提高了4.2個百分點。該基金的股票投資比例浮動範圍為50%~95%。華寶興業收益增長、東方精選的股票投資比例範圍為30%~95%。

值得一提的是,在上周股票型和混合型凈值表現居前的非指數類基金中,出現了不少多隻基金同屬相同基金公司旗下的情況,比如,中郵、東方、益民等基金公司旗下多隻產品出現在上周股票型、混合型基金前20位的名單上。

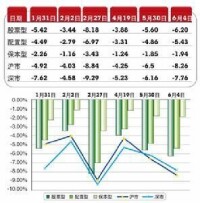

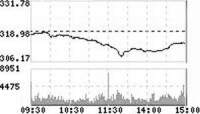

配置型基金由於倉位規定靈活且實際運作中倉位普遍較股票型基金低,所以在市場調整中佔有一定優勢。2007年7月以來,市場牛熊轉換,同期上證指數下跌28.39%,配置型基金平均下跌9.29%,在弱市中有一定優勢。

配置型基金

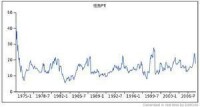

上海國資委叫停大小非鼓勵回購十大機構論後市55隻有望借增持回購翻身鄧宏光:匯金或再增持其他金融股梅新育:股市實在是超跌過頭了本輪行情大資金嚴重準備不足審時度勢,主要是考察基金的選時能力,其主要表現在基金的倉位變動上。研究結果表明,基金收益水平同基金的倉位相關性較強,尤其是規模較大的基金。一個基金管理人如能在市場大跌前減倉,或者在市場的持續下跌中快速減倉就能較有效地避免部分市場風險。

以興業趨勢基金為例,該基金的投資特色是順勢而為,注重趨勢投資。伴隨著市場的下跌,該基金股票倉位降至50%左右。另外,在市場2008年4月22日至2008年5月5日的一波反彈中,採取比較謹慎策略,較好的規避了下跌風險。

配置型基金

慧眼識股,主要是考察基金的選股能力。好買基金研究中心認為,如果一隻基金在倉位相當的基礎上,具備更高的凈值增長率則說明該基金具備更好的擇股能力。

配置型基金

好買基金研究中心認為,最佳基金在擇時和擇股能力方面都不能偏廢,應能根據市場變化靈活進行選時和選股策略的運用,以求在有效規避風險基礎上實現收益最大化。綜合樣本基金的選時、選股能力,再結合對基金基本面及公司平台的考察,建議關注下圖“全能明星”基金。

配置型基金

配置型基金

配置型基金通過股票和債券之間投資比例的合理配置,得以實現其攻守皆宜的靈活性。根據海外幾十年來基金髮展的經驗看,對普通基金投資者最適合、最經典的也正是配置型基金。

投資者總是希望獲得高回報但又害怕風險,配置型基金由於投資比例範圍比較寬泛,既可以通過提高股票投資比例,積極分享牛市的高回報,又可以通過提高債券投資比例,有效規避熊市的下跌風險。比如天治品質優選基金,40%-95%的股票倉位設計賦予其進可攻、退可守的獨特優勢。