費雪效應

費雪效應

費雪

費雪效應是名義利率隨著通貨膨脹率的變化而變化。名義利率、實際利率與通貨膨脹率三者之間的關係是:名義利率=實際利率+通貨膨脹率(計算時通貨膨脹率預期等於通貨膨脹率)

在某種經濟制度下,實際利率往往是不變的,因為它代表的是你的實際購買力。於是,當通貨膨脹率變化時,為了求得公式的平衡,名義利率——也就是公布在銀行的利率表上的利率會隨之而變化。

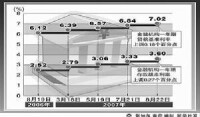

正是因為這個原因,在90年代初物價上漲時,中國人民銀行制定出較高的利率水平,甚至還有保值貼補率;物價上升,人民銀行就加息。

費雪效應表達公式:

實際利率=名義利率-通貨膨脹率

把公式的左右兩邊交換一下,公式就變成:

費雪效應

名義利率的上升幅度和通貨膨脹率完全相等,這個結論就稱為費雪效應或者 費雪假設(FisherHypothesis)。

埃爾文·費雪認為,債券的名義利率等於實際利率與金融工具壽命期間預期的價格變動率之和,名義利率r可以表示為:

1+r=(1+R)*(1+a)

r=R+a+Ra

式中:R——實際利率;

a——金融工具壽命期間的預計年通貨膨脹率。

當通貨膨脹率僅處於一般水平時,乘積項Ra會很小,計算時通常忽略不計,因此:

r=R+a

習慣上,這個公式被稱為費雪效應,它表明名義利率(包括年通貨膨脹溢價)能夠足以補償貸款人到期收到的貨幣所遭受的預期購買力損失。即貸款人要求的名義利率要足夠高,使他們能夠獲得預期的實際利率,而要求的實際利率就是社會中實物資產的經營報酬加上給予借款人的風險補償。費雪效應意味著如果預期通貨膨脹率提高1%,名義利率也將提高1%,也就是說,這種效應是一對一的。

加息以抵制CPI上漲

CPI不斷上漲

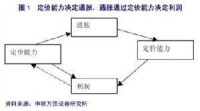

貨幣供給增加,會使名義利率下降,但是短期中價格和通貨膨脹預期都不變,所以會導致真實貨幣存量增加,進而導致產出增加。

產出會回到自然率水平。由於通貨膨脹率等於貨幣供給增長率減去產出增長率,既然在中期真實產出增長率為0,所以通貨膨脹率就直接等於貨幣供給增長率。根據IS方程,如果其他條件都不變,那麼在中期,真實利率也將回到自然率的水平。由於名義利率等於真實利率+通貨膨脹率,既然真實利率不變,以及通貨膨脹率等於貨幣供給增長率,所以名義利率的上升幅度就直接等於貨幣供給的增長率。

如果貨幣供給擴張10%,那麼在短期名義利率會下降,產出會增加;而在中期,真實產出不變,名義利率和價格水平都將上漲10%。

在中期,名義利率的上升幅度和通貨膨脹率完全相等,這個結論就稱為費雪效應或者費雪假設(Fisher Hypothesis)。

根據實證檢驗,通貨膨脹的增長最終會表現在名義利率的上升上,雖然這個過程所需要的時間比較長。

在平價理論中很重要的一個理論是匯率平價,這個理論的觀點是;當所有的貨幣存款都提供相同的預期收益率時,外匯市場處於均衡狀態。用相同貨幣衡量任意兩種貨幣存款的預期收益率相等的條件,被稱為利率平價條件。(保羅·R·克魯格曼著《國際經濟學》下冊,P342下同)

費雪效應對企業效益的影響

首先對於投資於資本市場的貨幣收益率,比如股票市場,它不但和利率聯繫在一起,也和通貨膨脹率聯繫在一起,更為重要的它和國家的總體經濟增長率聯繫在一起,所以,這樣的貨幣收益率不能僅僅憑利率,而且還有通貨膨脹因素,還有這個國家的經濟效益和各種預期等因素,這說明這個市場的貨幣收益率還要考慮通貨膨脹因素,還有各種預期因素,比如原材料市場的變化,但最為關鍵的和核心的因素還是這個國家的經濟效益——生產率的問題。

其次,直接投資於該國實體經濟的貨幣收益率雖然和該國的利率和通貨膨脹等因素有關,但最為關鍵的是該國投資的產業是有比較優勢的,也就是有更高的經濟效益或者生產率,這才衡量這樣的投資的收益率的關鍵。

此外,對於商品貿易的投資的也類似於直接投資實體經濟,為什麼這個商品有市場、可以進行投資套利?,因為在國際貿易中這不僅僅和需求有關,而且和這個國家生產這個產品有比較優勢有關,也就是說更有效益,也就是說投資於這個領域的貨幣收益率和這兩個國家的之間的比較優勢有關:即生產率有關。

從以上可以看出匯率平價的理論的欠缺是僅僅將貨幣持有的收益率僅僅和利率聯繫在一起,但在國際貿易領域中僅僅作為存款的外國貨幣的佔有量是非常的少的,大部分都是作為商品貿易、直接投資方式存在,這是利率平價的缺點:不符合實際,過於片面。當然和這個平價理論一樣的片面的還有相對購買力平價理論:同從兩國的通貨膨脹率出發考慮,但物價的差異也有可能是因為供給和需求變化引起的,而是不僅僅是貨幣因素。

將匯率平價和相對購買力評價理論的兩公式聯立就得出了費雪效應公式(《國際經濟學》P394),這個公式說明,在其他條件不變的情況下,若一國的預期通貨膨脹率上升。最終會使該國的貨幣存款利率同比例上升;同樣,預期通貨膨脹率降低最終會導致利率水平下降。這樣的通貨膨脹率和利率之間的這種長期關係就是費雪效應。如果說平價理論有問題,應該用平價理論推導出的費雪效應的公式應該也是有問題的,但是有資料研究證明:從1970——2000年之間,在美國、瑞士和義大利三個國家的通貨膨脹和利率關係中可以驗證其正確性,(《國際經濟學》P396)這是為什麼?這是因為首先在兩個公式聯立的過程中,消去了匯率影響因素,這正如將參照國當作一個不變的標準來看待,這樣的結果是費雪效應只成為單純的一個國家之內的通貨膨脹因素和利率的關係,而在一個國家的之內的生產率是一個常數,可以不考慮。這是費雪效應公式的一個繆誤:不考慮匯率問題的話,這兩者之間——通貨膨脹率和利率——有天然的逐同效應。

金融機構應對費雪效應

如果不考慮交易成本和貿易壁壘的話,一個物品應該在不同國家有一樣的價格,這樣的理論更有直觀的正確性。為了彌補這樣理論的缺陷,《國際經濟學》引入實際匯率。即名義匯率等於實際匯率乘以兩國真正的價格之比。一價定律是缺陷在於其過於理想化和靜止的看問題,沒有考慮一個物品價格所關聯的利率因素、貨幣因素和生產率因素這樣的動態標準,這是其缺點的根源,為了彌補這樣的缺陷,因而才引入了實際匯率。實際匯率的引入概括了存在交易成本、貿易壁壘、和生產率差別等因素影響而形成的和名義匯率之間的差距,但作者忘記了關係匯率的國際市場和國內市場是兩個不一樣的市場,同樣的產品,在國際市場和國內市場存在著不同的價格:見該書的傾銷理論。當然國際市場和國內市場的消費偏好不一樣,也是形成兩個是市場價格價格不一樣的重要原因,這也就說國際市場的供給和需求也是決定價格的重要因素,但不論需求也好,供給也好,這些問題為什麼不在國內解決,而是在國際市場上謀求解決,因為存在比較優勢,也就是說存在著生產率的差異,所以,匯率問題必須聯繫到生產率上。作者認為:如果所有的經濟衝擊均是貨幣性的,匯率長期符合相對購買力平價,但是每一次國際貿易都是因為有比較優勢存在而進行,都是因為生產率不同而產生的衝擊,而不是單純的貨幣衝擊,這能說匯率長期符合相對購買力平價?不能。平價理論、費雪效應等國際經濟學的內容需要大的修正。

國際費雪效應認為:浮動的即期匯率會隨著兩國的名義利率差別而改變,改變的幅度和利率差別一樣,但方向相反。

2007年日本基準利率為0.5%貸款利率在1.5%左右,而澳大利亞的存款利率達到6.25%,巨大的利差交易導致澳元大幅升值,而一國貨幣的大幅升值必將造成更多的熱錢流入,大規模的利差交易導致國內物價指數上漲,通貨膨脹又迫使銀行加息,惡性循環最終導致經濟危機。雖然這只是理論,但是東南亞金融危機就是這麼開始的。

所以瑞銀預測2007年人民幣將升值6%的根據就是從最高和最低的兩國利差得出的,目前中國利率扣除利息稅後在2%附近,不能將升值幅度控制在6%以內,利差交易的熱錢將更大幅度的流入。

加息與通脹

但是,費雪分離效應僅僅給出了一個理想化的分析基準。任何一個社會都不可能存在“完全的”的金融市場。特別是深受金融壓抑的發展中國家。因此,對於貧困的學生及家庭奢談費雪分離及人力資本理論顯然是無意義的,除非發展金融機制。而在中國,金融市場基本上完全沒有市場化,掌握金融信貸資源的是有權有勢有錢的一批人。