存貨質押

存貨質押

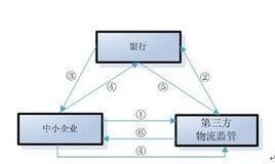

存貨質押是指借款人以存貨作為質物向信貸人借款,為實現對質物的轉移佔有,信貸人委託物流企業或資產管理公司等成為第三方企業,代為監管和存儲作為質物的存貨。

首先,由於金融機構不得從事除金融服務以外的其他領域的經營活動,要實現對動產的佔有必須藉助除借款人之外的第三方(倉儲公司)提供擔保物倉儲服務。由倉儲公司出具以金融機構為寄存人的進倉單,並交付金融機構,此時金融機構並不直接佔有擔保物,而是通過倉儲公司間接對貨物進行管領、佔有。

其次,金融機構既沒有能力也不可能對擔保物進行實際監管、控制,而是由倉儲公司,根據借款人與金融機構簽訂的存貨質押貸款合同以及三方簽訂的存貨監管合同約定,對寄存在倉儲中心的擔保物提供倉儲、監管服務。

再次,企業用於擔保的貨物對其產銷供應鏈運行有很大影響,為了保證企業順利還款,要求金融機構在實現對質物佔有的同時盡量降低對借款人正常產銷活動的影響,允許企業在監管期間提取或更換貨物,倉儲公司必須要能夠協調好金融機構監管需要以及借款人的產銷活動。因此,存貨質押的擔保物具有變動性。

“存貨質押”作為一種新型融資方式,至少涉及借款人、貸款人及提供質物監管與倉儲服務的第三方三個主體,其各自的權利義務根據借款人與貸款人的存貨質押合同及三方簽訂的存貨監管合同確定。

由於存貨質押業務涉及到倉儲企業、貨主和銀行三方的利益,因此要有一套嚴謹、完善的操作程序。

首先,貨主(借款人)與銀行簽訂《銀企合作協議》、《賬戶監管協議》;倉儲企業、貨主和銀行簽訂《倉儲協議》;同時倉儲企業與銀行簽訂《不可撤銷的協助行使質押權保證書》。

其次,貨主按照約定數量送貨到指定的倉庫,倉儲企業接到通知后,經驗貨確認開立專用存貨倉單;貨主當場對專用存貨倉單作質押背書,由倉庫簽章后,貨主交付銀行提出存貨質押貸款申請。

再其次,銀行審核后,簽署貸款合同和存貨質押合同,按照存貨價值的一定比例放款至貨主在銀行開立的監管賬戶。

最後,貸款期內實現正常銷售時,貨款全額划入監管賬戶,銀行按約定根據到賬金額開具分提單給貨主,倉庫按約定要求核實后發貨;貸款到期歸還后,餘款可由貨主(借款人)自行支配。

儘管存貨質押業務從20世紀90年代在中國開展得如火如荼,但從2009年以後存貨質押業務的聲勢已不如2007、2008年,其主要原因是因為傳統的存貨質押業務自身存在著諸如信息資源劣勢、信息不對稱等不足之處制約著存貨質押業務的發展。

缺乏資源整合能力

由於單一的第三方物流(金融倉儲監管)公司無法全方位掌握融資企業、金融機構以及物流同業的信息,且不會為了客戶利益的最大化而將其倉儲業務轉讓給更適合的物流同業,因此第三方物流公司缺乏提供存貨質押融資業務最優化方案的資源與專業能力,所以在開展傳統的存貨質押業務時難以根據企業的融資業務的具體狀況提供相應的最優配套服務方案,以此來降低企業融資成本,實現專業化配置。

信息不對稱導致道德和操作風險

融資業務中的違規違法操作得以存在的主要原因是人工操作,人為因素的影響,信息數據在收集,整理,傳遞在業務操作過程中失真程度較高。存貨質押融資業務的最大風險不在於信貸審批中的內部控制,而是在於貸后管理中的違規操作或是違法行為。由於第三方物流內部信息化程度低,與金融機構和客戶之間信息交互不對稱、不透明,因此在內部管理薄弱的情況下,各方容易在利益的驅動下違規操作,造成操作風險,甚至是道德風險。

三方利益難以協調

由於融資企業、第三方物流企業、金融機構之間的利益難以協調,因此,由三方合作共同建立起一個信息共享平台來降低信息不對稱所導致的操作風險和道德風險是難以實現的。再者,由於建立信息共享平台的成本高,以及需要以強大的信息技術能力為後盾,因此由融資企業、第三方物流企業、金融機構獨自建立起信息共享平台也是天方夜譚。