國際基金

國際基金

國際基金是對國際資本市場上大量存在的公幕、私幕性質的基金管理公司的泛稱。

國際基金(international mutual fund):全區型基金的投資標的遍布全球,通常以歐美日等國家為主要區域。全球型的股票基金的特色在於可充分掌握各國股市上升的潛力,而且能夠達到分散風險的目的。

近幾年來,隨著商品牛市吸引人們眼球的同時,投資者對國際基金引起了注意,對那些活躍在能源、金屬等領域翻雲覆雨的各類基金統稱為國際基金,同時國際基金也是影響市場價格走勢的重要力量之一。

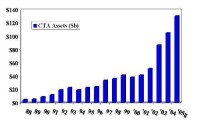

全球CTA基金管理近1500億美元

英國每日電訊報稱,根據對沖基金才智出版的[歐洲保值-EuroHedge]雜誌稱,截止到3月份,全球對沖基金的資金規模已然發展到1.5萬億美元,有8000家對沖基金。僅歐洲地區的對沖基金的資金規模就比同期增長18%,高達3000億美元。歐洲地區有1500家對沖基金,其中大部分設立在倫敦之外,主要有Marshall Wace, Pelton Partners, Fulcrum Asset Management。美國擁有4000多家對沖基金,資金規模超過8500億美元。2005年大量的機構投資者湧入對沖基金:退休基金,慈善基金,集團公司資金以及保險資金等等。

1萬億美元,主要為個體和機構投資者管理資產,如 PIMCO Commodity Real Return Strategy ($6b)Oppenheimer Real Asset Fund ($1b),Merrill Lynch Real Investment Fund。據巴克萊銀行的估計,截至10月份,美國公共基金投入到商品市場的資金高達49億美元,同比增長7%左右。

1170億美元,其中約 1億美元參與LME交易。

1500億美元,10%的資金參與金屬期貨,8%資金直接參與LME,約100億美元。

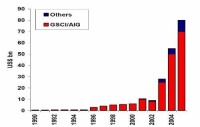

為Goldman Sachs Commodity Index—高盛商品指數。該指數期貨交易正式開始於1991年。據估計,截至到2006年一季度,GSCI資金規模已近接近800億美元,投入銅市場約10億美元左右。該指數的主要構成為能源產品79.04%,其他為農產品佔9.16%,基本金屬佔5.82%,貴金屬1.61%等等。以上比重根據過去5年中OECD數據的平均美元價值每年重新評估一次。

2005年GSCI商品指數同比上升39%,2006年一季度由於石油和金屬價格的大幅下調,下降3.6%。

對沖基金:中長期結合,以做多為主

宏觀基金:長期,以做多為主

共同基金:中長期結合,以做多為主

CTA基金:中短期,多空結合

指數基金:長期,做多

指數基金的操作手法

商品指數基金:長期投資,以做多為主。

商品指數基金—能源、金屬、農產品

商品指數基金一般採取買期貨、期權,有時也利用期權。

經過採取展期-carry or roll,比如,多頭在back的情況下不斷往後延期。

錢越多時,越買,錢少時,賣。

全球指數基金迅猛發展-截止06年1月份

原油:470張合約

Brent 原油:119張

Heating oil熱力油:116張

Gasoil:115張

無鉛汽油:235張

天然氣:87張

LME鋁:52張

LME銅:25張

LME鉛:10張

LME鋅:15張

LME鎳:8張

以及其他農產品等等

全球投資資金超過150萬億美元,其中銀行資產約佔45%,股票和債券市場各占約27%和26%,各種基金的管理資金規模約佔2%。

全球股市低迷、債市回報低,而商品期貨市場如火如荼,投資回報豐厚,吸引了大量的基金投資商品市場,尤其是指數基金。投資商品期貨的指數基金資金總額從1999年約50億美元猛增至2005年約800-900億美元。指數基金中,80%資金來自退休基金。

基金不但活躍在商品市場、而且越來越多的介入新興市場,如亞洲的一些基礎設施投資:高速公路、鐵路、機場、水電站、天然氣管道、通訊設施等等。

據2005年世界銀行的一份報告估計,未來5年內,東亞地區(主要是中國)將需要1萬億美元的資金用於基礎設施的建設,以滿足人口的增長,城市化的進程以及強勁的貿易需求。

到目前為止,基礎設施的投資主要依賴於各大銀行的貸款,基金投入很少,但基金介入有明顯加速的趨勢。從共同基金到退休基金都在積極介入。

2006年3月9日,日本宣布將終止超寬鬆的貨幣政策,雖然沒有明確表示是否加息,但銀行間隔夜拆借利率將從的0.001-0.002%上升至0.1%。這無疑對短期的資本借貸產生重大影響,實際上商品市場包括銅市場的一些資金開始撤出,但對分散投資風險的投資基金似乎影響不大。

2006年2月23日,一年一度的Barclays銀行舉辦的歐洲商品投資會議在巴賽羅納舉行, 200多名機構投資者到會。根據對投資者的調查顯示:

50%左右的投資者沒有介入商品,而2005年底時,沒有介入商品市場的基金比例為67%。

93%左右的人表示今後3年內將介入商品市場,以分散投資組合。

48.6%的人傾向於結構性產品,即各種期貨工具

15.89%的人使用被動型的只作多頭的商品指數。

94年-04年平均投資回報比率之比較

S&P:13%

Risk Free(儲蓄):4%

對沖基金:11%

宏觀基金:15%

CTAs:7%

CRB:3%

國際基金在2005年平投資回報之比較

高盛指數:39%

S&P股市指數:3%

美國債券:2.8%

借勢造勢:對沖基金的主要操縱市場手法之一是借勢造勢。

漫步於南康州的乾淨整潔的富裕小鎮,穿行於紐約曼哈頓、波斯頓、舊金山、和倫敦的中心商務區,一個個對沖基金散落於神秘狹小無窗戶的高檔辦公室內,交易室的大門終日緊鎖著,未經特殊批准,一般人無法進入。一樁樁市場黑幕就從這裡誕生。

平時基金管理人一般都努力做“功課”,調查研究市場,在各種市場中尋找機會,耐心等待捕捉機會。一旦機會來臨,他們會藉助各種有利的形勢突然襲擊。以2003年-2004年倫敦LME市場為例。2003年上半年,各種基金在經紀人的帶領下探尋中國市場,當他們認為中國的銅需求將大幅增長而美國經濟在快速復甦的時候,基金借勢造勢,果斷地大量買入LME銅鎳鉛等商品期貨,一波一波地推動市場。

攻守同盟,共進共退

由於對沖基金缺乏相應的法律監督,加之對沖基金的管理人經常互通信息,談論對市場的看法。因此,對沖基金很容易做到攻守同盟,共進共退,西方的大型對沖基金在操縱市場的時候都有一種默契,一般不會自相殘殺。而監管部門卻難以有證據。

對沖基金是典型的投機基金,美國著名的炒家索羅斯就是對沖基金的典型代表。由於對沖基金基本不受法律的監管,不需要進行審計。比如美國至今實施的1940年投資法,對沖基金的運作免受法律管轄。基金的市場投資行為,資金使用情況,投資去向、管理模式等等均不受大眾和審計部門的監管。

共同基金操作比較規範,經常受制於客戶和諮詢機構的監督。1996年當美國最大的共同基金—Fidelity由於投資從股票轉向債市而遭到客戶的質疑,最終倒閉。

手續費:共同基金一般按資產總額的1-2%收取。對沖基金的手續費率也是1-2%左右,另外再加上20%左右的利潤提成,甚至50%的提成。

雖然西方商品期貨市場一向標榜“公開公正”並嚴格控制“同謀”,但歷史的經驗教訓告訴我們並非如此。以倫敦金屬交易所銅期貨市場為例,1995年-1996年,以索羅斯為首的歐美幾家大型基金組成聯合同盟(根據當時市場的參與力量和持倉情況,市場作出的一種普遍猜測。根據英國的金融期貨市場監管法律,聯合操縱市場是違法行為)一輪又一輪的進攻日本住友公司,致使住友在倫敦金屬交易所銅期貨虧損高達26億美元(虧損數額有不同版本)。這是一起典型的基金攻守同盟共進共退的市場操縱行為。

對沖基金只在對自身有利的時候公布報表,在市場不好時,沒有回報時不公布回補和收益情況,一些經營不好的對沖基金從來就不公布收益情況。有些中小對沖基金收到客戶資金后甚至根本不到市場中進行相應的交易,而是把資金轉移至個人賬戶中,如2005年美國的Canary Capital。而這些內幕一般很難讓投資者發覺,因為投資者一般投資時間比較長,就像把錢存入銀行,長期等待獲利一樣。

據美國一家對沖基金研究機構公布,對沖基金投資收益率遠比其他基金低。但為什麼追捧對沖基金的資金還是趨之若鶩?

主要是因為少數一些對沖基金如前幾年索羅斯、羅傑斯等著名的大型對沖基吸引了眾多的投資者。