賣出看漲期權

賣出看漲期權

賣出看漲期權是一種經營策略,賣出看漲期權(空頭看漲期權),看漲期權的出售者,收取期權費,成為或有負債的持有人。

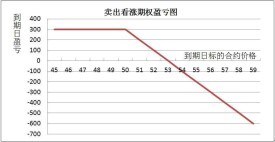

損益平衡點:損益平衡時,股票市價大於執行價格-(股票市價-執行價格)+期權價格=0損益平衡點=執行價格+期權價格

什麼情況下賣出看漲期權,對於看漲期權的買方來說,他認為金價將會上漲 (並且是大幅上漲)。那麼作為博弈“對賭”的另一方,賣方的預期自然與買方相反,他認為未來金價會下跌,或者即使上漲,其幅度也很小。因此,賣方願意出售該項看漲期權,以獲取全部的期權費收入。需要指出的是,與期權賣方所承擔的風險相比,賣出期權所獲得的期權費收入是非常少的。

如果套期保值者預計相關商品的價格有可能小幅下跌,並預計不會出現大幅度上漲時,通過賣出看漲期權可以獲得權利金收益,從而為現貨交易起到保值的作用。當然,如果商品價格大幅度上漲,期貨價格漲至看漲期權的執行價格以上時,套保者可能會面臨期權買方要求履約的風險,這會給交易者帶來較大損失,因此進行這種保值的操作需要謹慎。

【例l7】某榨油廠在6月份有一大批大豆的庫存,該榨油廠預計第三季度的大豆價格會在750美分/蒲式耳的價格水平上略有波動,有可能會小幅度下跌。於是該榨油廠決定賣出9月份的大豆看漲期權,執行價格為745美分/蒲式耳,權利金為8美分/蒲式耳。

如果7月份、8月份市場價格比較平穩,在9月初大豆價格略微下降至740美分/蒲式耳,該看漲期權的價格因為期貨價格的下降而下跌至2美分/蒲式耳,該榨油廠可以通過低價買入看漲期權進行對沖,從而獲得6美分/蒲式耳的權利金收益,這可以彌補因現貨市場大豆價格小幅下跌所帶來的庫存大豆價值的減少。

相反,如果市場價格大幅度上漲,在9月初時,大豆價格漲至850美分/蒲式耳,看漲期權的價格也將隨之上漲,如果榨油廠買入看漲期權進行對沖,或者期權買方要求履約按照較低的執行價格745美分/蒲式耳買人期貨合約,該榨油廠都會遭受損失,這會在一定程度上抵消現貨市場價格上漲帶來的存貨價值增加的好處,但庫存現貨大豆增值,抵補了期權交易的損失。

一、賣出看漲期權損益平衡點

如果投資者賣出一張7月份到期的執行價格為27元、以萬科股票作為標的、看漲的股票期權,收取權利金30元。

賣出看漲期權損益平衡點的計算公式為:

損益平衡點=看漲期權的執行價格+收取的權利金/100

根據公式,該投資者的損益平衡點為:27.3元=27元+30元/100

二、示例分析

根據賣出期權的實值條件:履約價格大於相關資產的當前市價,即X>S0。當萬科股票價格(S0)在到期日高於27.3元(X),即X 在到期日,萬科股票價格為28元,如果行使期權合約,投資者的收益為(27元-28元)×100+30元=-70元。

當萬科股票價格在到期日位於27.3元之下27元之上,如果看漲期權被行使,投資者獲得部分利潤。比如:在到期日,萬科股票價格為27.2元,如果行使期權合約,投資者的收益為(27元-27.2元)×100+30元=10元。當萬科股票價格在到期日位於27元之下,賣出看漲期權不被行使,則投資者所能得到的最大利潤為權利金30元。由以上分析可見,此種策略的潛在的利潤是有限的,而虧損是無限的。

賣出看漲期權是投資者對後市不看漲,且下跌成分居多,屬於溫和看空的交易策略,所以,選擇賣出看漲期權的時機,最好是在投資者預估至到期日,標的物價格將處於小跌格局或認為標的物價格根本不可能到達損益平衡點。比如,9月1日,一投資者賣出1000手(1噸/手)CF511C14200,收取權利金為68元/噸,此時賣出的看漲期權損益平衡點14200+68=14268。

情景1:最佳狀況——標的物果真下跌。至到期日期貨價格處於損益平衡點之下,則獲利。最大獲利點是期貨價格跌破或處於執行價格之下。

期貨價格下跌可分為急跌、緩跌(或以盤代跌)。造成期貨價格急跌,可能是某一重大利空因素髮生。賣出看漲期權后,期貨價格出現急跌,對投資者來說有喜有憂。喜的是只要期貨價格位於損益平衡點之下,就可賺取全部權利金;憂的是,就算大跌特跌,最大收益也只是權利金那麼多。比如,上述的看漲期權,即便期貨價格一直維持在14000以下,最大收益=68×1000=68000元

情景2:次佳狀況——標的物出現緩跌。只要至到期日,期貨價格處於底部支撐或形成狹窄振蕩格局,基本上應有小幅獲利。但是,如果投資者選擇平倉,則獲利將很小。

如果說,投資者不想太早平倉,又希望能提高獲利,此時可以:(1)搭配賣出較低執行價格的看跌期權;(2)搭配賣出同一執行價格的看跌期權。

情景3:最差狀態——標的物不跌反漲。如果處於緩漲,為避免損失無限擴大,除非平倉出局,否則,應採取穩健的做法進行避險。選擇平倉,條件應該是投資者認為短線緩漲,已明顯看出多頭主力的意圖。反之,如果投資者認為上漲只是曇花一現,至到期日還會下跌,此時可搭配買進看漲期權或期貨多單。

由於賣出看漲期權屬於風險比較大的策略,按照正常情況,在損益平衡點之上應設立止損點,一旦急漲,就可以停損出場。

期權具有兩大現實作用:即保值和投機。投資者通過買進或賣出看漲期權或賣出看跌期權,不僅可以達到商品或期貨合約保值的目的,而且還可以獲得由於商品或期貨合約價格升降而帶來的盈利機會。如今期權交易在西方市場經濟發達國家的許多交易所和櫃檯市場上進行得相當活躍,品種不斷增多,規模不斷擴大,具有廣泛的發展前景。

期權(Option)又稱選擇權,是指它的持有者在規定的期限內具有按交易雙方商定的價格購買或出售一定數量某種金融資產的權利。期權和遠期或期貨合同是根本不同的證券。兩者都規定了未來某天的原始資產的購買(或賣出)。

期權的交易實際上就是“權利”的買賣。對於權利的持有者亦即買方來說,購買權利並沒有得到什麼商品,而只是購買到一種權利。這種權利使他可以在一定時期內(即“到期日”之前)以一定的價格購買或出售一定數量的某種商品,條件是他必須在購買時支付一定價金。對於期權的賣方而言,他必須承諾在期權有效期內買方行使期權時進行出售或者購買,這是他必須履行的義務,但他可收取一定的費用作為補償。這種費用稱為溢價,或稱期權費、期權價格、期權金。

按期權相關期權合約的買進和賣出的性質劃分為看漲期權和看跌期權,前者給予合約持有人在未來某時以事先約定的價格購買某一資產的權利,而後者則給予約定價格出售的權利。歐式期權一般只能在到期當日決定執行或放棄執行。不過,美式、歐式之稱並不是地理概念,許多美國交易所進行歐式期權的交易,反之亦然。

期權還可以作為基礎金融工具與其它金融衍生產品結合形成遠期利率協議期權、期貨期權、股票指數期權、互換期權、期權的期權。期權具有兩大現實作用:即保值和投機。作為一種投機手段,投資者可以購買後者再賣出期權的形式,通過購買期權和轉賣期權的權利金差價從中獲利,或者通過履行期權合約獲利。