KDJ指標

期貨和股票市場上常用的技術分析工具

KD徠J指標又叫隨機指標,是一種相當新穎、實用的技術分析指標,它起先用於期貨市場的分析,后被廣泛用於股市的中短期趨勢分析,是期貨和股票市場上最常用的技術分析工具。

隨機指標KDJ一般是用於股票分析的統計體系,根據統計學原理,通過一個特定的周期(常為9日、9周等)內出現過的最高價、最低價及最後一個計算周期的收盤價及這三者之間的比例關係,來計算最後一個計算周期的未成熟隨機值RSV,然後根據平滑移動平均線的方法來計算K值、D值與J值,並繪成曲線圖來研判股票走勢。

KDJ指標的中文名稱又叫隨機指標,最早起源於期貨市場,由喬治·萊恩(George Lane)首創。隨機指標KDJ最早是以KD指標的形式出現,而KD指標是在威廉指標的基礎上發展起來的。不過KD指標只判斷股票的超買超賣的現象,在KDJ指標中則融合了移動平均線速度上的觀念,形成比較準確的買賣信號依據。在實踐中,K線與D線配合J線組成KDJ指標來使用。KDJ指標在設計過程中主要是研究最高價、最低價和收盤價之間的關係,同時也融合了動量觀念、強弱指標和移動平均線的一些優點。因此,能夠比較迅速、快捷、直觀地研判行情,被廣泛用於股市的中短期趨勢分析,是期貨和股票市場上最常用的技術分析工具。

隨機指標KDJ是以最高價、最低價及收盤價為基本數據進行計算,得出的K值、D值和J值分別在指標的坐標上形成的一個點,連接無數個這樣的點位,就形成一個完整的、能反映價格波動趨勢的KDJ指標。它主要是利用價格波動的真實波幅來反映價格走勢的強弱和超買超賣現象,在價格尚未上升或下降之前發出買賣信號的一種技術工具。它在設計過程中主要是研究最高價、最低價和收盤價之間的關係,同時也融合了動量觀念、強弱指標和移動平均線的一些優點,因此,能夠比較迅速、快捷、直觀地研判行情。由於KDJ線本質上是一個隨機波動的觀念,故其對於掌握中短期行情走勢比較準確。

DJ的計算比較複雜,首先要選擇周期(n日、n周等),再計算當天的未成熟隨機值(即RSV值),然後再計算K值、D值、J值等。

(1) RSV的計算公式為:

公式中,

C為當天的收盤價;

Ln為之前n日內的最低價;

Hn為之前n日內的最高價。

(2) 某一天的K值=2/3×前一日K值+1/3×當日RSV,即

Ki和RSVi分別表示某一天當天的K值和RSV值;

Ki-1表示前一天的K值,若無前一天的K值,則用50來代替。

(3) 某一天當天的D值=2/3×前一日D值+1/3×當日K值,即

Di和Ki分別表示當天的D值和K值;

Di-1表示前一天的D值,若無前一天的D值,則用50來代替。

(4) J值=3×當日K值-2×當日D值,即

例:手中有某隻股票30日的數據,以9日為周期,想計算第9天的KDJ值,計算方法為

(1) 先計算第9天當天的RSV值:

RSV = (C−L) ÷ (H−L) × 100

公式中

C為第9天當天的收盤價;

L為從第1天到第9天這9天內的最低價;

H為從第1天到第9天這9天內的最高價。

(2) 計算第9天的K值:

K值=2/3×第8日K值+1/3×第9日RSV

第8日K值用50代替

(3) 計算第9天的D值:

D值=2/3×第8日D值+1/3×第9日K值

第8日D值用50代替

(4) 計算第9天的J值:

J值=3×第9日K值-2×第9日D值

(5) 有了第9天的K值和D值,則可以進一步計算第10天的K值、D值和J值,再用第10天的K值和D值計算出第11天的K值、D值和J值,以此類推。

KDJ指標

KDJ指標

期貨、股票、基金、電子現貨

KDJ隨機指標反應比較敏感快速,是一種進行中短期趨勢波段分析研判的較佳的技術指標。一般對做大資金大波段的人來說,一般當月KDJ值在低位時逐步進場吸納;主力平時運作時偏重周KDJ所處的位置,對中線波段的循環高低點作出研判結果,所以往往出現單邊式造成日KDJ的屢屢鈍化現象;日KDJ對股價變化方向反應極為敏感,是日常買賣進出的重要方法;對於做小波段的短線客來說,30分鐘和60分鐘KDJ又是重要的參考指標;對於已指定買賣計劃即刻下單的投資者,5分鐘和15分鐘KDJ可以提供最佳的進出時間。

1.K與D值永遠介於0到100之間。D大於80時,行情呈現超買現象。D小於20時,行情呈現超賣現象。

2.上漲趨勢中,K值大於D值,K線向上突破D線時,為買進信號。下跌趨勢中,K值小於D值,K線向下跌破D線時,為賣出信號。

3.KD指標不僅能反映出市場的超買超賣程度,還能通過交叉突破發出買賣信號。

4.KD指標不適於發行量小、交易不活躍的股票,但是KD指標對大盤和熱門大盤股有極高準確性。

5.當隨機指標與股價出現背離時,一般為轉勢的信號。

6.K值和D值上升或者下跌的速度減弱,傾斜度趨於平緩是短期轉勢的預警信號。

隨機指標雖然克服了移動平均線系統的收盤價誤區,但是它本身還有難以克服的缺陷和自身局限性。因此在利用隨機指標來決定股票的投資策略時應該注意以下幾個問題。

1.股價短期波動劇烈或者瞬間行情幅度太大時,KDJ信號經常失誤也就是說投機性太強的個股KD值容易高位鈍化或低位鈍化。此外隨機指標對於交易量太小的個股不是很適用,但對於績優股,準確率卻是很高。同時還應該注意的是隨機指標提供的股票買賣信號均有或多或少的死角發生,尤其是個股表現受到基本面、政策面及市場活躍程度的影響時,在任何強勢市場中,超買超賣狀態都可能存在相當長的一段時期,趨勢逆轉不一定即刻發生。既隨機分析所能得出的最強信號之一是偏差,也就是說K值在80以上時股價還有可能進一步上升,如果投資者過早的賣出股票,將會損失一些利潤;K值在20以下時,股價還有可能進一步下跌,如果投資者過早的買進股票有可能被套。此時KDJ指標參考價值降低,投資者應該因時因勢分析,同時參考其它指標與隨機指標結合起來使用。

2.J值可以為負值,也可以超過100。比如在前面背馳現象所舉的案例中就出現了J值大於100或小於0。出現這種情況主要緣於J線和K、D相比較更為靈敏一些。

3.因為隨機指標提供的買賣信號比較頻繁,投資者孤立的依據這些交叉突破點來決定投資策略,則依然存在較大的風險。因此使用K、D線時,要配合股價趨勢圖來進行判斷。當股價交叉突破支撐壓力線時,若此時K、D線又在超買區或超賣區相交,KD線提供的股票買賣信號就更為有效。而且,在此位上K、D來回交叉越多越好。

4.當K值和D值上升或下跌的速度減弱,傾斜度趨於平緩是短期轉勢的預警信號。這種情況對於大盤熱門股及股價指數的準確性較高。而對冷門股或小盤股的準確性較低。

5.KDJ指標比RSI準確率高,且有明確的買、賣點出現,但K、D線交叉時須注意“騙線”出現,主要因為KDJ指標過於敏感且此指標群眾基礎較好,所以經常被主力操縱。

6.K線與D線的交叉突破在80以上或20以下時較為準確。當這種交叉突破在50左右發生時,表明市場走勢陷入盤局,正在尋找突破方向。此時,K線與D線的交叉突破所提供的買賣信號無效。

綜上所述,可以這樣認為,隨機指數在設計中充分考慮價格波動的隨機振幅與中短期波動的測算,使其短期測市功能比移動平均線更加準確有效,在市場短期超買超賣的預測方面又比強弱指數敏感,同時該指標又能夠提供出明確的買賣點。因此,這一指標被投資者廣泛採用。雖然說,隨機指標可以為短線投資提供簡便直接快捷有效的投資參考依據,但是,作為一個投資者應該明白,成功地使用隨機指標的關鍵在於將隨機指標分析與其他的技術指標或分析方法結合起來使用。

面對變幻莫測的中國股市行情,學會並準確利用相關技術指標進行股票分析就顯得很有必要,它可以幫助我們更好地抓住規律,更好地著手操作。今天就給大家從五個方面講解一下炒股的入門知識關於KDJ指標的分析。

第一個方面,KD指標的背離。在KD處在高位或低位,如果出現與股價走向的背離,則是採取行動的信號。

第二個方面,J指標取值超過100和低於0,都屬於價格的非正常區域,大於100為超買,小0為超賣。

第三個方面,KD的取值。KD的統一取值範圍是0~100,我們可以將其劃分為3個區域:80以上為超買區,20以下為超賣區,其餘為徘徊區。但是這裡股票投資者需要注意的是這種劃分只是一個信號提示,不能完全按這種分析的方法進行操作。

第四個方面,KD指標的交叉。K與D的關係就如同股價與MA的關係一樣,也有死亡交叉和黃金交叉的問題。

第五個方面,KD指標曲線的形態。當KD指標在較高或較低的位置形成了頭肩形和多重頂(底)時,是採取行動的信號。這裡股票投資者同樣需要注意的是,這些形態一定要在較高位置或較低位置出現,位置越高或越低,結論越可靠。

KDJ常用的默認參數是9,就我個人的使用經驗而言,短線可以將參數改為5,不但反應更加敏捷迅速準確,而且可以降低鈍化現象,一般常用的KDJ參數有5,9,19,36,45,73等。實戰中還應將不同的周期綜合來分析,短中長趨勢便會一目了然,如出現不同周期共振現象,說明趨勢的可靠度加大。

1) K線是快速確認線——數值在90以上為超買,數值在10以下為超賣;

D線是慢速主幹線——數值在80以上為超買,數值在20以下為超賣;

J線為方向敏感線,當J值大於90,特別是連續5天以上,股價至少會形成短期頭部,反之J值小於10時,特別是連續數天以上,股價至少會形成短期底部。

2) 當K值由較小逐漸大於D值,在圖形上顯示K線從下方上穿D線,所以在圖形上K線向上突破D線時,俗稱金叉,即為買進的訊號。

實戰時當K,D線在20以下交叉向上,此時的短期買入的信號較為準確;如果K值在50以下,由下往上接連兩次上穿D值,形成右底比左底高的“W底”形態時,後市股價可能會有相當的漲幅。

3) 當K值由較大逐漸小於D值,在圖形上顯示K線從上方下穿D線,顯示趨勢是向下的,所以在圖形上K線向下突破D線時,俗稱死叉,即為賣出的訊號。

實戰時當K,D線在80以上交叉向下,此時的短期賣出的信號較為準確;如果K值在50以上,由上往下接連兩次下穿D值,形成右頭比左頭低的“M頭”形態時,後市股價可能會有相當的跌幅。

4) 通過KDJ與股價背離的走勢,判斷股價頂底也是頗為實用的方法:A) 股價創新高,而KD值沒有創新高,為頂背離,應賣出; B) 股價創新低,而KD值沒有創新低,為底背離,應買入;

需要注意的是KDJ頂底背離判定的方法,只能和前一波高低點時KD值相比,不能跳過去相比較。

1) 在實際操作中,一些做短平快的短線客常用分鐘指標,來判斷後市決定買賣時機,在T+0時代常用15分鐘和30分鐘KDJ指標,在T+1時代多用30分鐘和60分鐘KDJ來指導進出。幾條經驗規律總結如下:

A) 如果30分鐘KDJ在20以下盤整較長時間,60分鐘KDJ也是如此,則一旦30分鐘K值上穿D值並越過20,可能引發一輪持續在2天以上的反彈行情;若日線KDJ指標也在低位發生交叉,則可能是一輪中級行情。但需注意K值與D值金叉后只有K值大於D值20%以上,這種交叉才有效;

B) 如果30分鐘KDJ在80以上向下掉頭,K值下穿D值並跌破80,而60分鐘KDJ才剛剛越過20不到50,則說明行情會出現回檔,30分鐘KDJ探底后,可能繼續向上;

C) 如果30分鐘和60分鐘KDJ在80以上,盤整較長時間后K值同時向下交叉D值,則表明要開始至少2天的下跌調整行情;

D) 如果30分鐘KDJ跌至20以下掉頭向上,而60分鐘KDJ還在50以上,則要觀察60分鐘K值是否會有效穿過D值(K值大於D值20%),若有效表明將開始一輪新的上攻;若無效則表明僅是下跌過程中的反彈,反彈過後仍要繼續下跌;

E) 如果30分鐘KDJ在50之前止跌,而60分鐘KDJ才剛剛向上交叉,說明行情可能會再持續向上,僅屬於回檔

F) 30分鐘或60分鐘KDJ出現背離現象,也可作為研判大市頂底的依據,詳見前面日線背離的論述;

G) 在超強市場中,30分鐘KDJ可以達到90以上,而且在高位屢次發生無效交叉,此時重點看60分鐘KDJ,當60分鐘KDJ出現向下交叉時,可能引發短線較深的回檔;

H) 在暴跌過程中30分鐘KDJ可以接近0值,而大勢依然跌勢不止,此時也應看60分鐘KDJ,當60分鐘KDJ向上發生有效交叉時,會引發極強的反彈。

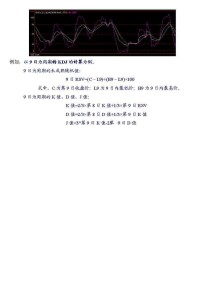

3) KDJ在周線中參數一般用5,周KDJ指標見底和見頂有明顯的提示作用,據此波段操作可以免去許多辛勞,爭取利潤最大化,需提示的是一般周J值在超賣區V形單底上升,說明只是反彈行情,形成雙底才為可靠的中級行情;但J值在超買區單頂也會有大幅下跌的可能性,所以應該提高警惕,此時應結合其他指標綜合研判;但當股市處在牛市時,J值在超買區盤中一段時間后,股價仍會大幅上升。

在股票市場中要賺錢,首先要做好選股工作。怎樣才能選好股?歸納起來有六個方面,即:K線形態、均線、技術指標、成交量、熱點及主力成本。本期先談周線KDJ與日線KDJ共同金叉選股法。

日線KDJ是一個敏感指標,變化快,隨機性強,經常發生虛假的買、賣信號,使投資者根據其發出的買賣信號進行買賣時無所適從。運用周線KDJ與日線KDJ共同金叉選股法,就可以過濾掉虛假的買入信號,找到高質量的成功買入信號。

周線KDJ與日線KDJ共同金叉選股法的買點選擇可有如下幾種:

第一種買入法:打提前量買入法。

在實際操作時往往會碰到這樣的問題:由於日線KDJ的變化速度比周線KDJ快,當周線KDJ金叉時,日線KDJ已提前金叉幾天,股價也上升了一段,買入成本已抬高。激進型的投資者可打提前量買入,以求降低成本。

打提前量買入法要滿足的條件是:①收周陽線,周線K、J兩線勾頭上行將要金叉(未金叉)。②日線KDJ在這一周內發展金叉,金叉日收放量陽線(若日線KDJ金叉當天,當天成交量大於5日均量更好。)

第二種買入法:周線KDJ剛金叉,日線KDJ已金叉買入法。

第三種買入法:周線K、D兩線“將死不死”買入法。

此方法要滿足的條件是:

①周KDJ金叉后,股價回檔收周陰線,然後重新放量上行。

②周線K、D兩線將要死叉,但沒有真正發生死叉,K線重新張口上行。

③徠日線KDJ金叉。用此方法買入股票,可捕捉到快速強勁上升的行情。

KDJ指標在各類軟體中的顏色:K線為白色,D線為黃色,J線為紫色。

1.當KDJ三個值整體處於20以下的話,顯示市場為超賣區;如果整體處於80以上的話則代表市場顯示為超買區;在這之間的話則顯示買賣平衡,變化趨勢不是很明顯。

2.如果KDJ三者的值都位於50以上的話,則市場此時顯示為多頭市場,行情有上漲的趨勢;如果三者都位於50以下的話,則顯示為空頭市場,行情有下降的趨勢。

3.當K值大於D值的時候,行情趨勢上漲,K線向上突破D線時,顯示買入的信號,反之K線向下突破D值的時候,顯示賣出的信號。

4.當KDJ指標與K線圖的走勢呈現相反的趨勢,代錶行情可能即將出現反轉的信號,另當K線和D線的變化趨勢突然減弱也是行情反轉的預期信號。

5.根據KDJ三條線的移動速度可以判斷D線的市場敏感度比較小,J線的市場敏感度是最大的。

基本搜索投資者往往會在指標運用過程中產生這樣的疑惑:有時指標嚴重超買,價格卻繼續上漲;有時指標在超賣區鈍化十幾周而價格仍未止跌企穩。實際上,投資者在這裡混淆了指標與價格的關係。指標不能決定市場的走向,價格本身才決定指標的運行狀況。價格是因,指標是果,由因可推出果,由果來溯因則是本末倒置。事實上,最能有效體現市場行為的是形態,投資者首先應當從技術形態中分析市場參與者的心理變化並服從市場。在漲跌趨勢未改變之前,不要試圖運用指標的超買、超賣或鈍化等來盲目斷定市場該反彈、該回調了。所以我們應當靈活地運用KDJ指標,充分發揮其輔助參考作用。

KDJ指標是技術分析人員經常使用的一種指標,此種指標的優點在於反應敏感,能給出非常明顯的進貨信號和出貨信號,如黃金交叉進貨,死亡交叉出貨,使用者易於掌握,只要看信號進貨出貨就可以了。但KDJ指標又有非常明顯的不足,如它的反應過於敏感,使使用者不是進貨太早被套牢,就是出貨太早被軋空,也就是所謂KDJ指標的低位鈍化和高位鈍化問題。很多KDJ指標的使用者常常抱怨KDJ指標的騙線問題,使用起來經常會有上當受騙的感覺,認為KDJ指標是莊家拿來故意騙人的,實際上是因為他們沒能處理好鈍化問題。

KDJ指標是一種非常好的指標,但是它有一個使用範圍,通常股價或股指在一個有一定幅度的箱形之中運動,KDJ指標將發出非常準確的進貨信號和出貨信號。在此情況下,按照低位黃金交叉進貨,高位死亡交叉出貨,準確度非常高,投資者按此方法操作,可以勝多輸少。

筆者通過多年的實踐操作經驗和教學經驗,總結出如下方法,可以比較有效地解決KDJ指標的鈍化和騙線問題。

1.放大法。因為KDJ指標非常敏感,因此經常給出一些雜信,這些信號容易誤導投資者,認為產生進貨信號或出貨信號,因此操作而失誤。如果我們放大一級來確認這個信號的可靠性,將會有較好的效果。如在日K線圖上產生KDJ指標的低位黃金交叉,我們可以把它放大到周線圖上去看,如果在周線圖上也是在低位產生黃金交叉,我們將認為這個信號可靠性強,可以大膽去操作。如果周線圖上顯示的是在下跌途中,那麼日線圖上的黃金交叉可靠性不強,有可能是莊家的騙線手法,這時候我們可以採用觀望的方法。

2.形態法。由於KDJ指標的敏感,它給出的指標經常超前,因此我們可以通過KDJ指標的形態來幫助找出正確的買點和賣點,KDJ指標在低位形成W底,三重底和頭肩底形態時再進貨;在較強的市場里,KDJ指標在高位形成M頭和頭肩頂時,出貨的信號可靠性將加強。

3.數浪法。KDJ指標和數浪相結合,是一種非常有效的方法。在K線圖上,我們可以經常清晰地分辨上升形態的一浪,三浪,五浪。在K線圖上,股價盤底結束,開始上升,往往在上升第一子浪時,KDJ指標即發出死亡交叉的出貨信號,這時候,我們可以少考慮這個賣出信號,因為它很可能是一個錯誤信號或是一個騙線信號。當股指運行到第三子浪時,我們將加大對賣出信號的重視程度,當股指運動到明顯的第五子浪時,這時如KDJ指標給出賣出信號,我們將堅決出貨。這時候KDJ指標給出的信號通常將是非常準確的信號,當股指剛剛結束上升開始下跌時,在下跌的第一子浪,少考慮KDJ指標的買進信號,當股指下跌了第三子浪或第五子浪時,才考慮KDJ指標的買入信號,尤其是下跌五子浪后的KDJ指標給出的買進信號較準確。

4.趨勢線法。在股指或股價進入一個極強的市場或極弱的市場,股指會形成單邊上升走勢和單邊下跌走勢;在單邊下跌走勢中,KDJ指標會多次發出買入信號或低位鈍化,投資者按買入信號操作了,將被過早套牢,有的在極低的價位進貨的,結果股價繼續下跌,低了還可以低。如果要有效解決這個問題,可以在K線圖上加一條下降趨勢線,在股指和股價沒有打破下跌趨勢線前,KDJ發出的任何一次買入信號,都將不考慮,只有當股指和股價打破下降趨勢線后,再開始考慮KDJ指標的買入信號;在單邊上升的走勢中,市場走勢極強,股指會經常再高位發出賣出信號,按此信號操作者將丟失一大段行情,我們也可以在日K線上加一條上升趨勢線,在股價或股指未打破上升趨勢線前,不考慮KDJ指標給出的賣出信號,當股指和股價一旦打破上升趨勢線,KDJ給出的賣出信號,將堅決執行,不打折扣。

一.KDJ的分析周期

日、周、月、分鐘(主要是60分鐘)

10日以下為分析參數的KDJ的研判適用周期為3天左右(從金叉到死叉為3天時間)

50日以下為分析參數的KDJ的研判使用周期為10天左右

50日以上為分析參數的KDJ的研判適用周期為20天左右

二。均線先行原則

股價一旦被長期均線壓制,KDJ再怎麼樣金叉一般也只能做短線操作,切莫做中長線投資。這是KDJ使用的前提。在長期均線下,且遠離均線,KDJ金叉時,股價有超跌反彈的可能可做短線操作

三.漲勢的大體周期

日KDJ是短中期 最多維持15天--1個月

周KDJ是中期,維持時間為1個月--3個月(一旦金叉,一個月內基本會漲,但漲幅不能確定)

月KDJ是長期,維持時間一般為3個月--5個月

四。除權后,KDJ指標沒有研判意義,起碼要三個月以後才能重新研判

五.KDJ的參數的修改

隨著技術分析的廣泛應用,技術指標的重要性已是不言而喻。但由於技術指標的運算已大為簡化這就造成技術指標大面積的雷同,並失去其指導作用。股神之路網站提醒:為盡量保持精確性、敏感性和時效性的和諧與統一,有必要對某些指標重置參數,並注意以下通則:

第一。根據時間循環周期設定參數。無論大盤還是個股,時間周期對其運行都會產生較大的影響,而周期本身往往就是一個非常重要的參數,這一點在均線、強弱指標等方面表現得尤為突出。至於周期的測量,通常可由兩個重要低點的時間跨度來確定。同時,由於存在長、中、短線的區別,投資者必須根據具體情況設定個性化且自己熟知的參數,而5(日)或其倍數、以及費波南茲數列在這方面都是不錯的選擇。

第二。保持不同時間標準的一致性。如果將適用於日線的參數放到分時里,特別是震蕩類指標就會過於敏感,用於周線或月線則會明顯滯后,因此,在應用過程中,這一原則必須適當變通後方可使用,這絕不是一個簡單的計算問題,而是換算之後需要進行微調,儘管個別指標絕對保持一致仍能取得較好的效果。

第三。注意大盤與個股間的異同點。由於大盤與個股是一般與特殊的關係,適合於大盤的同一指標參數,通常可直接或略作調整後用於大多數個股,但兩者之間的差異畢竟存在,大盤的平均結果往往也會掩蓋許多真相或忽略了個性化,即處於超強或超弱狀態的個股不同於大盤,其參數的設定理應另開小灶。

第四。隨市場變化不斷調整並優化。強勢股和弱勢股與大盤情形迥然不同,平衡市與趨勢運行也有所不同。面對不斷變化的市場,一旦發現原參數不太適合當時的市勢,大家就需要對該參數進行修正以便優化指標,這應是一項長期的工作,中短期參數更是如此。

KDJ指標由3根曲線組成,移動速度最快的是J線,其次是K線,最慢的是D線。下面來說一下KDJ的使用要領。

1.KDJ指標的區間主要分為3個小部分,即20以下、20—80之間和80以上。其中20以下的區間為超賣區;80以上的區域為超買區;20—80之間的區域為買賣平衡區。

2.如果K、D、J值都大於50時,為多頭市場,後市看漲;如果K、D、J值都小於50時,為空頭市場,後市看空。

3.KDJ指標圖形中,D曲線運行速度最慢,敏感度最低;其次是K曲線,J曲線敏感度最強。

4.當J大於K、K大於D時,即3條指標曲線呈多頭排列,顯示當前為多頭市場;當3條指標出現黃金交叉時,指標發出買入信號。

5.當3條指標曲線呈空頭排列時,表示短期是下跌趨勢;3條曲線出現死亡交叉時,指標發出賣出信號。

6.如果KD線交叉突破反覆在50左右震蕩,說明行情正在整理,此時要結合J值,觀察KD偏離的動態,再決定投資行動。

周線KDJ

但對於運用9周KDJ抄底的個股需要具備以下幾個條件:

①個股股性活躍,震蕩幅度大。

②頂部無明顯逃庄行為。

③盤子適中,流通盤小於9000萬股(最好小於6500萬股)。

④自頂部累計下跌或中期單邊急跌幅度較大。

符合上述條件的個股用9周KDJ抄底準確性極高,具體信號特徵如下:

1.9周KDJ在20以下出現黃金交叉,往往是最佳的切入時間(如圖中B1點)。一般中短線至少都有一定力度的反彈上揚行情。

2.KDJ在20左右(可略高於20)或在50左右發生金叉時,往往是中短期底部。只有當KDJ有較明顯底背離(股價創新低,KD指標拒絕創新低)信號時,以及低位雙交叉或多次交*時,才可認為是中期底部(或次中級底部)來臨(如圖中B2點)。

3.J線指標為負,出現2周以上(往往3-5周)。底部鈍化,時常會引發低位反彈。投資者可以把此時看做中短期底部,但是以快進快出、獲利就跑的態度參與(如圖中B3點)。除非出現9周RSI,14周RSI低於20,或KDJ低位(20左右)底背離及KDJ兩次以上交*等更為可*的中長線信號時,才能轉為抄底后中線持有。

通過以上分析,我們對於基本面有潛質,資金面有庄的個股,通過9周KDJ捕捉可叉的中線底、長線底是完全有可能的。只不過投資者要具有極大的耐心,並以中線投資的堅定信念,在K線圖最難看的時刻介入抄底,只有這樣才能達到較高的成功率,並贏得不菲的中線收益。

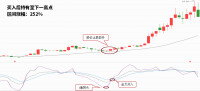

所謂臨界鈍化指的是最明顯、最兇狠、最直接、最不要臉的鈍化方式,是指從最高位置100(或最低位置0)直接不回頭的直線到達最低位置0(或最高位置100)。記住一條直接到達的原則,如果中途有停留就不算。

當將KDJ的時間參數設到一個特定的值,一般是九周,即日K線圖上的45天KDJ指標,去研究臨界鈍化狀態時,會得到一些有價值的結果:這種45天KDJ的臨界鈍化狀態出現之後,後市往往有較大的後續行情,是股價趨勢將發生反轉的前奏,往往真正的主推動浪還在後面。由於這種方法用於判斷是否會有較大的行情出現,所以它也有確認的原則:

1.首先要遵守直接到達,即J值直接從底部鈍化狀態運行至頂部鈍化狀態,中間不做停留;

2.由於是判斷新一輪的行情出現,所以在此之前股價趨勢應該是明顯偏弱的,調整幅度較大,股價處於相對底部,調整時間比較充分,一般在半年左右;

3.J值到達頂部鈍化位置后,一般都會向下回調,但回調的最低點不應低於40左右的範圍。如果J值又直接從頂部鈍化回到底部位置,則上攻趨勢不能確認。掌握上述三個確認條件,就可以運用45天J值的臨界鈍化現象指導操作。在鈍化頂部不可能是最好的介入機會,一般可以選擇在J值從鈍化頂部開始回調后第一次再度上升時介入。