債務資本

債務資本

傳統財務觀念的資本結構包括股權資本和債務資本兩部分。債務資本是指債權人為企業提供的短期和長期貸款,不包括應付賬款、應付票據和其他應付款等商業信用負債。使用債務資本可以降低企業資本成本。從投資者的角度來說,股權投資的風險大於債權投資,其要求的報酬率就會相應提高。因此債務資本的成本要明顯地低於權益資本。在一定的限度內合理提高債務籌資比例,可以降低企業的綜合資本成本。

債務資本是20世紀70年代西方國家銀行普遍採用的外援資本。但在80年代巴塞爾協議之後,債務資本只能作為補充資本。債務資本的求償權僅次於存款者。債務資本主要有兩類:資本債券和資本票據。

債務資本(Debt Capital)具有三個主要特點:首先,債務資本的還本付息現金流出期限結構要求固定而明確,法律責任清晰;其次,債務資本收益固定,債權人不能分享企業投資於較高風險的投資機會所帶來的超額收益;再次,債務利息在稅前列支,在會計賬面盈利的條件下,可以減少財務負擔。

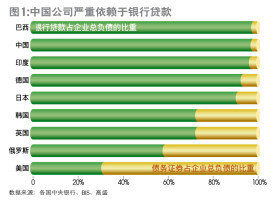

企業債務資本的籌資方式,又稱債權性籌資,主要有銀行借款、發行債券、融資租賃、商業信用等,即債務資本籌資是指公司以負債方式借入併到期償還的資金。

銀行借款是企業根據借款合同向銀行(以及其他金融機構)借入的需要還本付息的款項。

1.銀行貸款按提供貸款的機構,可分為政策性銀行貸款、商業銀行貸款和其他金融機構貸款。

2.銀行貸款按有無擔保,可分為信用貸款和擔保貸款。(1)信用貸款是指以借款人的信譽或保證人的信用為依據而獲得的貸款,企業取得這種貸款,無需以財產做抵押。(2)擔保貸款是以有關方面的保證責任,質押物或抵押物為擔保的貸款,它包括保證貸款、質押貸款和抵押貸款(3)票據貼現也是一種抵押貸款,它是商業票據的持有人把未到期的商業票據轉讓給銀行,貼付一定利息以取得銀行資金的一種借貸行為。

3.銀行貸款按貸款的用途,可分為基本建設貸款、專項貸款和流動資金貸款。

企業依照國家的有關規定向社會發行債券。企業向社會發行債券,募集社會閑散資金,在取得中國人民銀行批准以後,由企業自己發行或委託其他金融機構代為發行。企業發行債券的總面額不得大於該企業的自有資產凈值。債券的面額利率不得高於銀行居民定期存款的同期利率的40%。其投資項目必須是為固定資產投資,經有關部門審查批准,並納入國家控制的固定資產投資規劃。

融資租賃是資產的所有者(出租人)與資產的使用者(承租人)就資產的使用所簽訂的不可撤消的合同約定,它定義了所有相關的條款,包括租金額,租期和付款周期等。一般租賃交易由三方(出租人、承租人和供貨商)參與,由兩個合同(租賃合同和購買合同)構成。融資租賃交易是一種價值和使用價值分別實現,所有權和使用權分離的交易方式。

商業信用是指商品交易中以延期付款或預收貨款方式進行購銷活動而形成的借貸關係,是企業之間的直接信用行為。企業之間商業信用的形式,主要有以下幾種:

1、應付賬款。應付賬款即賒購商品,是一種典型的商業信用形式。甲企業向乙企業購買商品,延期在收到貨物后一定時期內付款,在這段時期內,等於甲企業向乙企業借了款。

2、商業匯票。商業匯票是指單位之間根據購銷合同進行延期付款的商品交易時,開具的反映債權債務關係的票據,是現行的一種商業票據。

3、票據貼現。票據貼現是指持票人把未到期的商業票據轉讓給銀行,貼付一定的利息以取得銀行資金的一種借貸行為。

4、預收貨款。預收貨款是指銷貨單位按照合同和協議規定,在付出商品之前向購貨單位預先收取部分或全部貨物價款的信用行為。

債務轉為資本,是指債務人將債務轉為資本,同時債權人將債權轉為股權的債務重組方式。但債務人根據轉換協議,將應付可轉換公司債券轉為資本的,則屬於正常情況下的債務轉資本,不能作為債務重組處理。

債務轉為資本時,對股份有限公司而言為將債務轉為股本;對其他企業而言,是將債務轉為實收資本。債務轉為資本的結果是,債務人因此而增加股本(或實收資本),債權人因此而增加股權。