資本結構

企業各種資本的價值構成及其比例關係

資本結構,是指企業各種資本的價值構成及其比例關係,是企業一定時期籌資組合的結果。廣義的資本結構是指企業全部資本的構成及其比例關係。企業一定時期的資本可分為債務資本和股權資本,也可分為短期資本和長期資本。狹義的資本結構是指企業各種長期資本的構成及其比例關係,尤其是指長期債務資本與(長期)股權資本之間的構成及其比例關係。最佳資本結構便是使股東財富最大或股價最大的資本結構,亦即使公司資金成本最小的資本結構。

資本結構是指企業各種資本的價值構成及其比例。企業融資結構,或稱資本結構,反映的是企業債務與股權的比例關係,它在很大程度上決定著企業的償債和再融資能力,決定著企業未來的盈利能力,是企業財務狀況的一項重要指標。合理的融資結構可以降低融資成本,發揮財務槓桿的調節作用,使企業獲得更大的自有資金收益率。

資本結構(Capital Structure)

1、資本結構是指所有者權益和債權人權益的比例關係。利潤分配企業應處理好積累(用於再投資)和分紅(用於投資者收益)的矛盾。

資本結構

3、就一般意義而言,資本結構是指股權資本與債權資本的比例關係,它反映的是市場經濟條件下企業的金融關係,即以資本和信用為紐帶,通過投資與借貸構成的股東、債券人和經營者之間相互制約的利益關係。

4、資本結構是指公司短期及長期負債與股東權益的比例。從某種意義上說,資本結構也就是財產所有權的結構安排。而財產所有權往往最終與收益權對應,所以資本結構又牽繫著產權安排,或者說資本結構決定了產權安排結構。

5、資本結構是指公司的負債與權益的比例關係通常用負債的比例或負債對總資產的比例關係表示。西方財務學家對資本結構進行了許多理論與經驗研究但直到現在仍然存在許多分歧。

6、資本結構在這裡就是指企業的負債情況。資本結構合理與否直接影響企業的財務狀況負債率不應超過50%長期負債與短期負債比例應適當。

7、資本結構是指企業籌集長期資金的各種來源、組合及其相互之間的構成及比例關係。研究資本結構理論的主要目的是分析資本結構與企業融資成本公司價值以及企業治理結構的相互關係。

8、資本結構是指企業全部資金來源中權益資本與債務資本之間的比例關係。國有企業的資本結構是否合理,將影響到企業資本控制的完善,決定著國有企業的前途,連接著中國經濟體制改革的成敗。

9、關於融資結構(也稱為資本結構)問題的研究,始於MM定理,其核心思想是:在一定的假設條件下,企業價值與其所採用的融資方式即資本結構無關。然而由於MM定理的假設條件與現實相差太遠,使得其結論無法解釋現實中企業資本結構的選擇行為。

資本,在經濟學意義上,指的是用於生產的基本生產要素,即資金、廠房、設備、材料等物質資源。在金融學和會計領域,資本通常用來代表金融財富,特別是用於經商、興辦企業的金融資產。廣義上,資本也可作為人類創造物質和精神財富的各種社會經濟資源的總稱。

資本結構理論是西方國家財務理論的重要組成部分之一。資本結構理論經歷了舊資本結構理論和新資本結構理論兩個階段。舊資本結構理論是基於一系列嚴格假設進行研究的,包括傳統理論、MM理論和權衡理論等。主要的研究成果包括:

⑴在理想條件下,MM理論得出資本結構與公司價值無關的結論;

⑵存在公司所得稅條件下,MM理論得出公司價值隨負債的增加而增加的結論;

⑶存在破產成本的條件下,權衡理論得出實現公司價值最大化要權衡避稅利益和破產成本的結論。

新資本結構理論是基於非對稱信息進行研究的,包括代理理論、控制權理論、信號理論和啄序理論等。主要的研究成果就是分析了在非對稱信息條件下資本結構的治理效應及對公司價值的影響。

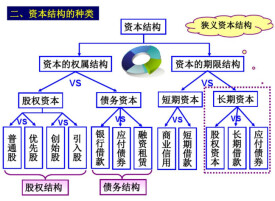

資本結構可以從不同角度來認識,於是形成各種資本結構種類,主要有資本的屬性結構和資本的期限結構兩種。

1、資本的屬性結構:資本的屬性結構是指企業不同屬性資本的價值構成及其比例關係。

2、資本的期限結構:資本的期限結構是指不同期限資本的價值構成及其比例關係。

資本的賬麵價值結構是指企業資本按歷史賬麵價值基礎計量反映的資本結構。

資本的市場價值結構是指企業資本按現實市場價值基礎計量反映的資本結構。

資本的目標價值結構是指企業資本按未來目標價值計量反映的資本結構。

1、企業資本成本的高低水平與企業資產報酬率的對比關係。

2、企業資金來源的期限構成與企業資產結構的適應性。

3、企業的財務槓桿狀況與企業財務風險、企業的財務槓桿狀況與企業未來的融資要求以及企業未來發展的適應性。

4、企業所有者權益內部構成狀況與企業未來發展的適應性。

股東權益比率是股東權益與資產總額的比率。

其計算公式如下:

股東權益比率=(股東權益總額÷資產總額)×100%

該項指標反映所有者提供的資本在總資產中的比重,反映企業基本財務結構是否穩定。

資產負債比率:

資產負債率是負債總額除以資產總額的百分比,也就是負債總額與資產總額的比例關係。資產負債率反映在總資產中有多大比例是通過借債來籌資的,也可以衡量企業在清算時保護債權人利益的程度。計算公式:

資產負債率=(負債總額÷資產總額)×100%該指標數值較大,說明公司擴展經營的能力較強,股東權益的運用越充分,但債務太多,會影響債務的償還能力。

長期負債比率

長期負債比率是從總體上判斷企業債務狀況的一個指標,它是長期負債與資產總額的比率。

長期負債比率=(長期負債÷資產總額)×100%

股東權益與固定資產比率

股東權益與固定資產比率也是衡量公司財務結構穩定性的一個指標。它是股東權益除以固定資產總額的比率。

股東權益與固定資產比率=(股東權益總額÷固定資產總額)×100%

股東權益與固定資產比率反映購買固定資產所需要的資金有多大比例是來自於所有者資本。

資本結構的判斷標準有:

1、有利於最大限度地增加所有者財富,能使企業價值最大化。

2、企業加權平均資金成本最低。

3、資產保持適當的流動,並使資本結構富有彈性。其中加權平均資金成本最低是其主要標準。能滿足以下條件之一的企業,有可能按目標資本結構對企業現有資本結構進行調整:

⑴現有資本結構彈性較好時;

⑵有增加投資或減少投資時;

⑶企業盈利較多時;

4、債務重新調整時。資本結構調整的方法有:

⑴存量調整。即在不改變現有資產規模的基礎上,根據目標資本結構要求,

對現有資本結構進行必要的調整。

⑵增量調整。即通過追加籌資量,從增加總資產的方式來調整資本結構。

⑶減量調整。即通過減少資產總額的方式來調整資本結構。

資本結構除表現為負債和所有者權益的關係外,還可以作進一步的層次分類。企業負債又由流動負債、長期負債構成,相應形成流動負債結構和長期負債結構,所有者權益又由投入資本和企業積累資本構成,相應形成投入資本結構和積累資本結構。

企業負債的構成通常用來分析資本結構與資產結構的適應性及平衡性,藉以能夠說明資本的種類(保守型、中庸型和激進型)。對企業來說具有戰略意義的是資本構成。所有者權益的構成及其比例關係具體提示了企業資本結構的成本水平、風險程度和彈性大小。這裡需要指出的是,投入資本結構的組成內容說明了企業的性質,通常一個企業的投入資本不是單一渠道的,對中國企業來說通常包括國家資本、法人資本、個人資本和外商資本。

如果是股份制企業則分為普通股和優先股,這是從股票性質上劃分。不同渠道的資本比例具體地規範了企業的性質,如果國家資本達到控股水平,該企業也就屬國家所有企業了,相應其他各種資本達到控股水平,企業的性質也即確定。不同性質的企業研究角度也相應有所區別。

1、行業分析

2、股東的投資動機

3、企業信用等級與債權人的態度

4、經營者的態度

5、企業財務狀況和成長能力

6、稅收政策

除上述因素外,不同國家之間、國民經濟的發展狀況、資本市場的發展水平、利率等因素,也會對企業的資本結構產生一定的影響

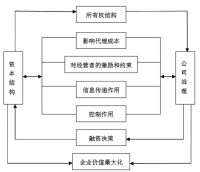

一是保持合理的資本結構有利於提高企業價值。債務融資能夠給企業帶來財務槓桿收益和節稅收益,當總資產息稅前利潤率大於債務成本率時,企業進行債務融資,可以獲得財務槓桿收益,提高企業價值;企業進行債務融資可以帶來節稅收益,提高企業價值。但隨著債務融資的增長,企業面臨的財務風險就會增大,進而使企業陷入財務危機及破產。

二是通過影響投資者對企業經營狀況的判斷以及投資決策來影響企業價值,資本結構向外部投資者傳遞了有關企業價值的信息,影響外部投資決策,從而影響企業價值,管理者持股和主動回購股權被投資者看做是企業前景良好的一個信號,這是因為管理者承擔了風險。

三是通過影響企業治理結構來影響企業價值;債務融資能夠促使企業經營者努力工作,選擇正確的行為,向市場傳遞企業經營業績信號,有助於外部投資者對企業未來經營狀態做出正確判斷。