外匯匯款

結算業務

外匯匯款是指銀行應匯款人要求,以一定的方式將匯款人的資金,通過其國外聯行或代理行匯交收款人的一種結算業務.

按照匯款使用的支付工具不同,外匯匯款可分為電匯、信匯、票匯三種,其中信匯方式在實際業務中較少使用;按資金流向又可分為匯出匯款和匯入匯款。

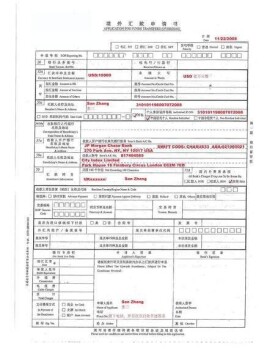

匯款業務的主要當事人有匯款人,收款人、匯出行、匯入行。其業務流程是:由匯款人向匯出行提交“匯出匯款申請書”,匯出行按申請書的指示,使用某種方式(如SWIlVr、電傳、匯票)通知匯入行,匯入行解付匯款給收款人。電匯匯款和票匯匯款具體流程有所不同。電匯匯款流程是:匯款人填寫匯出匯款申請書,交款付費給匯出行;匯出行通過加押電傳或SWIFT方式,將款項匯到匯入行;匯入行解付匯款給收款人。票匯匯款流程是:匯款人填寫“匯出匯款申請書”,交款付費給匯出行;銀行開立銀行匯票交匯款人;匯款人將銀行匯票交收款人;收款人將銀行匯票提交給解付銀行(匯入行)匯入行解付匯款給收款人。

1.辦理外匯匯款業務的主體資格風險

2.匯出行與匯款人的契約風險

銀行辦理外匯匯款業務須具有合格的主體資格。根據我國《商業銀行法》及國家外匯管理局頒布的相關規定,銀行的業務經營範圍必須經相應的主管機關批准。根據1997年9月24日國家外匯管理局頒布的《銀行外匯業務管理規定》第48、49條的規定,銀行未經批准擅自經營外匯業務的,由外匯局(指國家外匯管理局及其分、支局)責令改正,沒收違法所得,並取消外匯業務經營資格;構成犯罪的,依法追究刑事責任;銀行擅自擴大外匯業務範圍的,或者外匯局已經取消其部分外匯業務后仍繼續經營被取消的外匯業務的,由外匯局責令改正,有違法所得的,沒收違法所得,並處以違法所得1倍以上5倍以下的罰款;沒有違法所得的,處以人民幣lO萬元以上50萬元以下的罰款;情節嚴重或者逾期不改正的,由外匯局責令整頓或者取消經營外匯業務資格;構成犯罪的,依法追究刑事責任。匯款申請書是匯款人向匯出行提交的辦理外匯匯款業務的依據。該申請書一經匯出行確認,匯出行與匯款人的契約關係即成立。匯款申請書的內容體現了雙方的權利義務,對銀行來說,是其實現權利、履行義務的依據所在。如果匯款申請書的內容不全面,匯款方式指示不明,記載事項不清晰或有缺漏,都可能在未來產生爭議,延長匯款業務的操作時間,增加銀行成本。

3.匯出行與匯入行的償付風險

匯款的償付是匯款業務的核心環節之一,無論是匯出行還是匯入行對此都有嚴格的要求。如果匯出行與匯入行沒有在償付問題上達成一致,匯款業務將無法繼續開展。在選擇匯人行、撥付指令的準確、完整及指令傳輸方面出現問題就會引發償付風險。

4.匯款指令內容違反相關國際組織或國家經濟制裁令的風險

相關國際組織或國家經濟制裁令,主要是指聯合國安理會及美國政府基於制裁恐怖主義或其他經濟、政治原因發布的經濟制裁令及制裁名單。如匯出行向外匯款時,在匯款指令中出現聯合國安理會或美國制裁對象的名單,則可能被相關國家外國資產控制部門凍結,危及銀行資產安全,並會造成社會名譽的損失。

5.外匯匯款業務的合規性問題

合規性主要是指銀行受理外匯匯款業務必須符合國家監管部門的有關規定。由於外匯匯款業務涉及外匯資金的流動,具體體現為外匯的匯入和匯出,而我國目前實行一定程度的外匯管制,無論是經常項目,還是資本項目的外匯流動,都涉及結售匯問題。因此,符合國家結售匯制度的規定是外匯匯款業務合規性問題的一項重要內容。

根據《結匯、售匯及付匯管理規定》,銀行在辦理外匯匯款業務時,首先負有審核結匯、售匯及付匯制度規定的有效商業單據和有效憑證的責任,經審核符合國家外匯管理部門相關規定的,方可辦理結售匯業務。同時,經營外匯業務的銀行應當接受國家外匯管理部門的監管,定期按照規定向國家外匯管理部門報送結匯、售匯及付匯情況報表。根據《結匯、售匯及付匯管理規定》第4l條的規定,“經營外匯業務的銀行和有結匯、購匯、付匯業務的境內機構,應當無條件接受外匯局的監督、檢查,並出示、提供有關材料。對違反本規定的,外匯局可對其處以警告、沒收違法所得、罰款的處罰;對違反本規定,情節嚴重的經營外匯業務的銀行,外匯局可對其處以暫停結售匯業務的處罰”。

對於票匯項下的外匯匯款業務,銀行還須注意簽發銀行匯票的合規性。如果銀行出具不符合規定的銀行票據,會帶來業務風險,還可能受到監管部門的查處,承擔一定的法律責任。

外匯匯款業務的合規性問題還涉及賬務管理不符合國家有關部門的規定等方面。因此,對於辦理外匯匯款業務的銀行,必須對合規性問題引起重視,防止發生違規行為。

1.辦理外匯匯款業務的銀行應符合主體資格的要求

(1)具有經營外匯業務的資格。由於外匯匯款業務屬於外匯業務的範疇,銀行從事外匯匯款業務須具有經營外匯業務的諮尥布的《銀行匯票業務准入、退出管理規定》第3條規定了申請簽發銀行匯的銀行應當具備的准入條件。

2.法律文件的完善和審核

外匯匯款業務涉及的法律文件主要有匯款申請書、支付通知書、匯票等。銀行辦理外匯匯款業務時,提供的法律文件一般均由銀行製作,屬於格式合同。因此,對於銀行來說,完善相關法律文件,保證相關條款符合法律法規的規定,保證關於雙方權利義務的規定全面、平等,是銀行防範法律風險的重要方面。這一法律風險主要應通過完善法律文件條款、加強法律文件的審核、做好內部法律審查工作來控制。

在規範法律文本的基礎上,銀行應加強對匯款指令內容的審查。匯款指令的內容必須清晰、準確、書寫規範。與此同時,銀行應及時掌握國際制裁信息,防範違反相關國際組織或國家經濟制裁令的風險。此外,銀行還應積極防範匯款指令的傳送風險,確保匯款指令準確無誤地送達匯人行。

以票匯方式辦理外匯匯款,需要由匯出行向匯款人簽發銀行匯票。由於匯票具有要式性和文義性的特徵,匯票的作成必須具備法定要件,匯票權利的發生和存在,以匯票具備法定記載事項為要件,而且匯票上的權利義務僅以記載於匯票上的文義而定,匯票關係人均不得以匯票以外的方式變更或補充其文義,以改變文義所表明的權利義務。

3.規範頭寸的撥付

(1)匯出匯款業務撥付頭寸的風險控制。在匯出匯款業務撥付頭寸問題上,匯出行面臨的首要問題是匯入行的選擇。在選擇匯入行時,應遵循盡量選用直接付匯路線、減少中轉環節、減輕費用負擔、提高匯款效率、縮短解付周期的原則,同時考慮收款人所在國家(地區)的政治、經濟狀況等因素,合理選擇匯入行。選擇合適的匯入行后,在辦理匯出匯款業務撥付頭寸時,還應注意以下問題:信、票匯必須在信匯委託書或匯票上註明頭寸償付辦法,匯票的付款行必須是匯出行的賬戶行。除客戶特殊要求外,原則上應開具中心匯票。海內外聯行之間開出的lO萬美元、100萬港幣、6萬英鎊、15萬馬克、50萬法國法郎(或等值10萬美元其他貨幣)以上的匯票,出票行應主動向付款行逐筆發加押證實電。

(2)匯入匯款撥付頭寸的風險控制。辦理匯入匯款,必須以“收妥頭寸”為解付原則,匯入行不予墊款。在銀行收到國外賬戶行匯入款后,首先應核對匯款貨幣與賬戶貨幣是否相同,同時審查其付款指示是否註明“已貸記”或“請借記”字樣,在核對上述事項及印押相符后,匯入行方可辦理解付。在銀行收到海外或港澳聯行匯入款后,審查其付款指示是否註明頭寸路線,在審查無誤並核對印押相符后,方可辦理解付。對匯出行開具以匯入行為收款人的償付頭寸的匯票,需將該匯票辦理托收,收妥頭寸后,方可辦理解付。

4.加強外匯業務的合規性審查

(1)加強匯款業務中結售匯的合規性審查。銀行辦理外匯匯款業務涉及結售匯問題,應嚴格遵守《中華人民共和國外匯管理條例》、《結匯、售匯及付匯管理規定》、《外匯指定銀行辦理結匯、售匯業務管理暫行辦法》等相關法律法規。銀行受理匯款人匯款申請時,應要求匯款人同時提交符合有關規定的商業單據和其他有效憑證。銀行在審核單據無誤后,方可辦理對外匯款業務。

對於外匯匯入匯款,銀行應做好結匯工作。對於沒有規定或未經核准可以保留外匯的經常項目外匯匯入款項必須辦理結匯,對於無法證明屬於經常項目的外匯匯入款項,應按照資本項目外匯結匯的有關規定辦理。

(2)加強銀行匯票簽發與兌付的合規性審查。根據國家相關法律法規的規定,銀行辦理票匯業務應加強對外支付資金的合法性和真實性的審查監督,加強業務操作的合規性。銀行在辦理匯款、簽發、承兌票據和匯款解付、票據兌付時,應對票據和支付結算憑證的要件進行嚴格審查,確認其票據和支付結算憑證的合法性和有效性,按照有關規定辦理業務。