美國國債

美國財政部發行的國家公債

美國國債(英文:U.S.Treasury Securities)即美國的政府債券。一般來說,一個國家的財政收支不可能是完全對等的,所以它常常會遇到財政赤字或者財政盈餘的情況,所有此時國家可以利用國債的方式來平衡收支,讓這些收入均衡。根據發行方式不同,美國國債可分為憑證式國債、實物券式國債(又稱無記名式國債或國庫券)和記賬式國債三種。

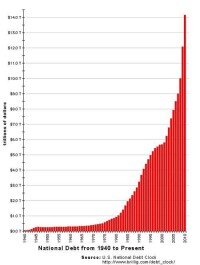

美國自立國以來已有國債。因為美國獨立戰爭和通過聯邦宣言,美國1791年1月1日募得國債75,463,476.52美元。其後45年,國債增長,但在安德魯·傑克遜總統任內1835年1月8日曾短暫縮減至零,但其後很快又增長至數百萬美元。

國債第一次急劇增長主因是美國南北戰爭。國債在1860年為6500萬美元,但在1863年已超過10億美元,戰爭后更增至27億美元。在1900年前,國債金額緩慢波動,後來在1910年代和1920年代初穩步增長至220億美元,主要是參與第一次世界大戰的支出。

參與第二次世界大戰使國債由1940年的510億美元,一下子提升至戰後的2600億美元。其後,國債的增長與通貨膨脹增長率相約,直到20世紀80年代時,國債又開始迅速增加。1980年至1990年,債務增加了兩倍多。冷戰結束后,債務曾短暫減少,但在2005年底,總債務已經達到7.9萬億美元,是1980年水平的8.7倍。

自2003年財政年度,計及預算和非預算支出,美國國債以每年5000億美元的速度增加。債務隨著赤字上升而增加,美國的年度預算赤字2007年約為1620億美元,預料2008年將升至4100億美元。國會財政預算辦公室曾估計政府到2012年可錄得盈餘。然而,這一估計是根據現行法律推算,假定大規模減稅措施於2010年屆滿,而後來減稅案由於共和黨國會席次的增加而延長減稅故沒有成功達成目標。

美國多個政府部門曾警告,相對歷史水平債務水平將大幅度增加,這主要是由於對醫療、社會保障等項目的必要開支。若不改革福利制度,預料到2030年至2040年,政府稅收可能不足以支付福利開支。2009年12月美國總統奧巴馬簽署國會通過的一項提升美國國債上限的法案,將美國政府債務上限從2900億美元提升到了12.4萬億美元。2011年8月2日,美國總統奧巴馬簽署了國會通過的2011預算控制法案,避免了出現債務違約,8月5日由於美國政府的削減財政赤字計劃未達到標準普爾期望的4萬億美元標準,標準普爾降低了美國政府的AAA主權信用評級至AA+級,並將評級前景定為負面,引發了全球金融業的劇烈波動。這也是94年以來美國政府主權信用評級首次被降低。

2018年6月15日,持有美國國債的外國當局在2018年4月間紛紛減持,中國和日本在4月間分別減持58億和123億美元,英國、印度、加拿大、韓國、墨西哥、瑞士、愛爾蘭等國也加入減持行列。根據美國財政部列出的清單,共有19個國家在4月份拋售了美國國債。

1988年以來美國政府每年需要對外支付的利息總額,其中2018年對外支付利息總額5230億美元,2019財年美國公共債務利息將達創紀錄的5910億美元,2019年美國政府需要支付利息6580億美元。

2019年8月22日,美國債務管理辦公室對美國公共債務進行了“最新預測”,按照特朗普政府承諾的2024年美國基本赤字降為零開始,美國發行公共債務所籌全部資金就將全部用於支付凈利息。

2021年3月,美國10年期國債收益率跌破1.60%。

當地時間2021年5月21日消息,美國聯邦向參議院提出了反對方案,以降低此前提出的基礎設施計劃的資金規模,從最初的2.3萬億美元降低到1.7萬億美元。

公眾和政府持有美國國債

公眾(包括外國投資者)持有的債券

公眾和政府持有美國國債

可分成兩個主要類別:

● ● 公眾(包括外國投資者)持有的債券

● ● 可銷售債券

● ● 不可銷售債券

● ● 美國政府帳目持有的債券

外國持有

美國國債約有25%由外國政府持有,差不多兩倍於1988年的比例(13%)。美國財政部的統計顯示,2006年末,在“公眾持有”的國債中,44%由外國投資者持有,而當中的66%是其他國家的中央銀行,尤其是日本銀行和中國人民銀行。

外國持有美國國債中,40%來自日本和中國,中國是美國國債最大持有國。

發行國債的利率的多少受當時該國通貨膨脹程度的影響以及政府對未來的預期。美聯儲購買國債等於向市場上釋放了資金,市場上資金多了,獲得的成本降低,市場利率自然下降,銀行利率也會下調,一般來說,國債的利率是既定的,不會變的,但國債的價格會變,進而引起國債收益的變化。

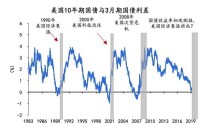

黃金是貨幣,雖然持有人不能獲得利息;國債是紙或者數字,發行人為了安撫持有人的焦慮,會支付所謂的“國債收益”。每一年國債全部收益占投資總金額的比率就是每年的“國債收益率”。美國10年期國債收益率,該收益率數十年的走低。

美國國債

從上圖可以看出,過去4年中,數輪量化寬鬆的貨幣政策刺激了國債收益率的上行,當刺激效應消退後,國債收益率回到前期的下跌通道當中。當收益率上行時,購買美國國債當然會獲得較前期稍強的收益,那麼在購買黃金進行保值和購買國債從而獲取國債收益率之間,這就需要看兩者的比值,如下圖,

美國國債

上圖把兩者的比值與國際金價做了擬合,與上圖對比可以看出,在量化寬鬆期間,國債收益率黃金比是走低的,意味著收益率的漲幅超過了金價,甚至在此期間金價還有所下降。但是出於對沖紙幣貶值的考量,黃金還是會被市場買入並持有,雖然它的漲幅會落後於其他商品,例如銅、鋅、錫等基本金屬。

美國國債的發行採用定期拍賣的方式。三個月和六個月的國庫券每星期一拍賣,一年期的每個月的第三個星期拍賣,國庫券都在星期四交割;二年在一月、二月、四月、五月、八月、十月和十一月拍賣,財政部在月中公布拍賣金額,一星期後定價,月底31日左右交割;五年和十年在每季度第二個月(二月、五月、八月和十月)拍賣;三十年每年在二月、八月拍賣一次。五年、十年和三十年國債一般由財政部在月初公布拍賣金額,一星期後定價,月中也就是15日交割。

單位:10億美元

| 國家/地區 | 2014年4月 | 2014年3月 | 2014年2月 | 2014年1月 | 2013年12月 | 2013年11月 |

| 中國大陸 | 1263.2 | 1272.1 | 1272.9 | 1275.6 | 1270 | 1316.7 |

| 日本 | 1209.7 | 1200.2 | 1210.8 | 1201.4 | 1182.5 | 1186.4 |

| 比利時 | 366.4 | 381.4 | 341.2 | 310.3 | 256.8 | 200.6 |

| 加勒比中心銀行 | 308.4 | 312.5 | 301 | 298.2 | 295.3 | 290.9 |

| 石油輸出國組織 | 255.5 | 247.4 | 243.8 | 246.5 | 238.3 | 236.2 |

| 巴西 | 245.8 | 245.3 | 243.9 | 246 | 245.4 | 246.9 |

| 英國 | 185.5 | 176.4 | 175.6 | 163.1 | 163.6 | 161.5 |

| 瑞士 | 177.6 | 175.8 | 168.2 | 173.8 | 176.7 | 176.6 |

| 中國台灣 | 175.7 | 176.4 | 180 | 179.1 | 182.2 | 183.7 |

| 中國香港 | 155.1 | 155.7 | 160.4 | 160.3 | 158.8 | 141.7 |

| 盧森堡 | 141.3 | 145.1 | 136.8 | 135.4 | 134.4 | 130.4 |

| 俄羅斯 | 116.4 | 100.4 | 126.2 | 131.8 | 138.6 | 139.9 |

| 愛爾蘭 | 112.1 | 113.3 | 112.3 | 109.8 | 125.4 | 116.9 |

| 新加坡 | 93.1 | 91.3 | 87.4 | 85.9 | 86.2 | 87.2 |

| 挪威 | 85.6 | 88.2 | 89.7 | 88.2 | 87.3 | 82.3 |

| 墨西哥 | 70.6 | 68.9 | 68.9 | 67.2 | 65.1 | 59.5 |

| 印度 | 68.7 | 70.2 | 67 | 68.1 | 68.5 | 63.9 |

| 德國 | 63 | 63 | 61.3 | 63.9 | 67.3 | 64.3 |

| 法國 | 62.3 | 57.1 | 54.9 | 57.5 | 53.8 | 51.6 |

| 加拿大 | 60.5 | 60 | 59.2 | 55.3 | 55.8 | 57 |

| 韓國 | 55.3 | 52.7 | 56.7 | 55.6 | 54 | 46.4 |

| 土耳其 | 50.5 | 50.9 | 49.6 | 48.9 | 52.2 | 53.4 |

| 泰國 | 46.9 | 48.1 | 47.4 | 47.8 | 51.7 | 49.8 |

| 荷蘭 | 36.2 | 35.1 | 33.2 | 32.3 | 37 | 29.9 |

| 瑞典 | 35 | 34.8 | 34.4 | 34.9 | 33.9 | 33.6 |

| 菲律賓 | 33.9 | 38.6 | 39.5 | 38.7 | 40.2 | 40 |

| 哥倫比亞 | 32.9 | 32.9 | 30.5 | 32.9 | 33 | 34 |

| 巴基斯坦 | 32.7 | 30.8 | 30.3 | 29.8 | 29.2 | 29.1 |

| 義大利 | 32 | 31 | 30.8 | 30.4 | 30.3 | 30.2 |

| 澳大利亞 | 31.2 | 31.8 | 31.7 | 31 | 33.8 | 33.7 |

| 波蘭 | 30.5 | 30.3 | 30.7 | 31.2 | 30.9 | 31.4 |

| 智利 | 26.4 | 28.5 | 27.9 | 27.1 | 26.1 | 25.9 |

| 以色列 | 26.1 | 26.2 | 26 | 24.2 | 23.7 | 20 |

| 西班牙 | 22.3 | 22.9 | 23.1 | 23.2 | 23 | 22.8 |

| 丹麥 | 15.3 | 14.4 | 13.8 | 14.1 | 14.5 | 12.6 |

| 越南 | 14.2 | 13.4 | 10.4 | 10.6 | 10.2 | 9.8 |

| 南非 | 14.2 | 14.6 | 11.4 | 11.5 | 11.3 | 11.7 |

| 秘魯 | 13 | 13.3 | 13.3 | 13.8 | 14.8 | 14.2 |

| 其他 | 195.9 | 198.8 | 187.7 | 185.8 | 191.2 | 194 |

| 合計 | 5960.9 | 5949.5 | 5890.1 | 5841.3 | 5793.1 | 5716.8 |