共找到2條詞條名為匯率決定理論的結果 展開

- 匯率決定理論

- 匯率理論

匯率決定理論

匯率決定理論

匯率決定理論(Exchange Rate Determination Theory)是國際金融理論的核心內容之一,主要分析匯率受什麼因素決定和影響。匯率決定理論隨經濟形勢和西方經濟學理論的發展而發展,為一國貨幣局制定匯率政策提供理論依據。匯率決定理論主要有國際借貸學說、購買力平價學說利率平價學說、國際收支說、資產市場說。資產市場說又分為貨幣分析法與資產組合分析法。貨幣分析法又分為彈性價格貨幣分析法和粘性價格貨幣分析法。

匯率決定理論相關書籍

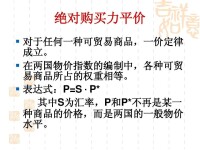

購買力平價學說

該學說認為,兩種貨幣間的匯率決定於兩國貨幣各自所具有的購買力之比(絕對購買力平價學說),匯率的變動也取決於兩國貨幣購買力的變動(相對購買力平價學說)。假定,A國的物價水平為PA,B國的物價水平為PB,e為A國貨幣的匯率(直接標價法),則依絕對購買力平價學說:e = PA / PB。

購買力平價

相對購買力平價意味著匯率升降是由兩國的通脹率決定的。

購買力平價學說的缺陷主要有:1)該學說只考慮了可貿易商品,而沒有考慮不可貿易商品,也忽視了貿易成本和貿易壁壘。更沒有考慮人所生活的自然環境(如:環保、綠化、基礎設施完善程度),也沒有考慮人所生活的社會環境(如:制度、社會穩定程度、社會文明程度等);2)該學說沒有考慮到越來越龐大的資本流動對匯率產生的衝擊;3)存在一些技術性問題。一般物價水平(物價指數)很難計算,其難點在於:選擇何種物價指數,是居民消費價格指數(CPI),還是GDP平減指數,還是其他指數。即使指數選定了,如何選擇樣本商品也是個問題;4)過分強調物價對匯率的作用,但這種作用不是絕對的,匯率變化也會影響物價;5)相對購買力平價學說有個前提,即t0時期的匯率e0是均衡匯率,如果t0時期的匯率是不均衡的,那麼e1也就不可能是均衡的。

利率平價學說(Theory of Interest Rate Parity)的理論淵源可追溯到20世紀下半葉,1923年由凱恩斯系統地闡述。

利率平價理論認為,兩國之間的即期匯率與遠期匯率的關係與兩國的利率有密切的聯繫。該理論的主要出發點,就是投資者投資於國內所得到的短期利率收益應該與按即期匯率折成外匯在國外投資並按遠期匯率買回該國貨幣所得到的短期投資收益相等。一旦出現由於兩國利率之差引起的投資收益的差異,投資者就會進行套利活動,其結果是使遠期匯率固定在某一特定的均衡水平。同即期匯率相比,利率低的國家的貨幣的遠期匯率會下跌,而利率高的國家的貨幣的遠期匯率會上升。遠期匯率同即期匯率的差價約等於兩國間的利率差。利率平價學說可分為套補的利率平價(Covered Interest—Rate Parity)和非套補的利率平價(Uncovered Interest Rate Parity)。

套補的利率平價。假定iA是A 國貨幣的利率,iB是B國貨幣的利率,p是即期遠期匯率的升跌水平。假定投資者採取持有遠期合約的套補方式交易時,市場最終會使利率與匯率間形成下列關係:p = iA iB。其經濟含 義是:匯率的遠期升貼水平等於兩國貨幣利率之差。在套補利率平價成立時,如果A 國利率高於B國利率,則A 國遠期匯率必將升水,A國貨幣在遠期市場上將貶值。反之亦然。匯率的變動會抵消兩國間的利率差異,從而使金融市場處於平衡狀態。

非套補的利率平價。假定投資者根據自己對未來匯率變動的預期而計算預期的收益,在承擔一定的匯率風險情況下進行投資活動。假定,Ep表示預期的匯率遠期變動率,則Ep = iA iB。其經濟含義是:遠期的匯率預期變動率等於兩國貨幣利率之差。在非套補利率平價成立時,如果A國利率高於B國利率,則意味著市場預期A國貨幣在遠期將貶值。

利率平價學說從資金流動的角度指出了匯率與利率之間的密切關係,有助於正確認識現實外匯市場上匯率的形成機制,有特別的實踐價值,它主要應用在短期匯率的決定。利率平價學說不是一個獨立的匯率決定理論,與其他匯率決定理論之間是相互補充而不是相互對立的。

利率平價學說的缺陷是:1)忽略了外匯交易成本;2)假定不存在資本流動障礙,實際上,資本在國際間流動會受到外匯率管制和外匯市場不發達等因素的阻礙;3)假定套利資本規模是無限的,現實世界中很難成立;4)人為地提前假定了投資者追求在兩國的短期投資收益相等,現實世界中有大批熱錢追求匯率短期波動帶來的巨大超額收益。

1944年到1973年布雷登森林體系實行期間,各國實行固定匯率制度。這一期間的匯率決定理論主要是從國際收支均衡的角度來闡述匯率的調節,即確定適當的匯率水平。這些理論統稱為國際收支學說。它的早期形式就是國際借貸學說。這一期間,有影響的匯率理論主要有局部均衡分析的彈性論、一般均衡分析的吸收論、內外均衡分析的門蒙代爾-弗萊明模型(Mundell—Fleming Model)以及注重貨幣因素在匯率決定中重要作用的貨幣論。

國際收支學說通過說明影響國際收支的主要因素,進而分析了這些因素如何通過國際收支作用到匯率上。假定Y、Y'分別是該國及外國的國民收入,P、P'分別表示該國及外國的一般物價水平,i、i'分別是該國及外國的利率,e是該國的匯率,Eef是預期匯率。假定國際收支僅包括經常帳戶(CA)和資本與金融帳戶(K),所以有BP=CA+K=0。CA由該國的進出口決定,主要由Y、Y'、P、P'、e決定。因此,CA = f1(Y,Y',P,P',e)。K主要由i,i',e,Eef決定。因此K = f2(i,i',e,Eef)。所以BP=CA+K=f1(Y、Y 、P、P'、e)+f2(i、i'、e、Eef)=f(Y、Y'、P、P'、i、i'、e、Eef)=0

如果將除匯率以外的其他變數均視為已經給定的外生變數,則匯率將在這些因素的共同作用下變化到某一水平,從而起到平衡國際收支的作用,即:

e = g(Y,Y',P,P',i,i',Eef)

國際收支說指出了匯率與國際收支之間存在的密切關係,有利於全面分析短期內匯率的變動和決定。國際收支說並沒有對影響國際收支的眾多變數之間的關係,及其與匯率之間的關係進行深入分析,並得出具有明確因果關係的結論。國際收支學說是關於匯率決定的流量理論。

1973年,布雷登森林體系解體,固定匯率制度崩潰,實行浮動匯率制度,匯率決定理論有了更進一步的發展。資本市場說在20世紀70年代中後期成為了匯率理論的主流。與傳統的理論相比,匯率的資本市場說更強調了資本流動在匯率決定理論的作用,匯率被看作為資產的價格,由資產的供求決定。

依據對本幣資產與外幣資產可替代性的不同假定,資產市場說分為貨幣分析法與資產組合分析法,貨幣分析法假定本幣資產與外幣資產兩者可完全替代。而資產組合分析法假定兩者不可完全替代。在貨幣分析法 內部,依對價格彈性的假定不同,又可分為彈性價格貨幣分析法與粘性價格貨幣分析法。

彈性價格貨幣分析法

彈性價格貨幣分析法假定所有商品的價格是完全彈性的,這樣,只需考慮貨幣市場的均衡的。其基本模型是:

lne=(InMs-InMs')+a(1ny'-lny)+ b(1ni'-lni) a、b> 0

該模型由Cagan的貨幣需求函數及貨幣市場均衡條件MD/P=L(y,i)=kyaib,MD=MS及購買力平價理論三者導出。它表明,該國與外國之間國民收入水平、利率水平及貨幣供給水平通過對各自物價水平的影響而決定了匯率水平。

粘性價格貨幣分析法

1976年,Dornbuseh提出粘性價格貨幣分析法,也即所謂超調模型(overshooting mode1)。他認為商品市場與資本市場的調整速度是不同的,商品市場上的價格水平具有粘性的特點,這使得購買力平價在短期內不能成立,經濟存在著由短期平衡向長期平衡的過渡過程。在超調模型中,由於商品市場價格粘性的存在,當貨幣供給一次性增加以後,本幣的瞬時貶值程度大於其長期貶值程度,這一現象被稱為匯率的超調。

資產組合分析方法

1977年,Branson提出了匯率的資產組合分析方法。與貨幣分析方法相比,這一理論的特點是假定本幣資產與外幣資產是不完全的替代物,風險等因素使非套補的利率平價不成立,從而需要對本幣資產與外匯資產的供求平衡在兩個獨立的市場上進行考察。二是將該國資產總量直接引入了模型。該國資產總量直接制約著對各種資產的持有量,而經常帳戶的變動會對這一資產總量造成影響。這樣,這一模型將流量因素與存量因素結合了起來。

假定該國居民持有三種資產,該國貨幣M,該國政府發行的以本幣為面值的債券B,外國發行的以外幣為面值的債券F,一國資產總量為W=M+B+e'F。一國資產總量是分佈在該國貨幣、該國債券、外國債券之中的。從貨幣市場來看,貨幣供給是由政府控制的,貨幣需求是該國利率、外國利率的減函數,是資產總量的增函數。從該國債券市場來看,該國債券供給同樣是由政府控制的,該國債券的需求是該國利率的增函數,外國利率的減函數,是資產總量的增函數。從外國債券市場來看,外國債券的供給是通過經常帳戶的盈餘獲得的,在短期內也是固定的。對外國債券的需求是該國利率的減函數,外國利率的增函數,是資產總量的增函數。

在以上三個市場中,不同資產供求的不平衡都會帶來相應的變數(主要是該國利率與匯率)的調整。只有當三個市場都處於平衡狀態時,該國的資產市場整體上才處於平衡狀態。這樣,在短期內,由於各種資產的供給量是既定的,資產市場的平衡會確定該國的利率與匯率水平。在長期內,對於既定的貨幣供給與該國債券供給,經常帳戶的失衡會帶來該國持有的外國債券總量變動,這一變動又會引起資產市場的調整。因此,在長期內,該國資產市場的平衡還要求經常帳戶處於平衡狀態。

匯率決定理論示意圖

固定匯率制下匯率理論的新發展主要體現在把匯率調整融入到政府政策優化分析的框架中進行研究。浮動匯率制下匯率理論的新發展主要體現在將現代經濟學的最新發展應用到匯率決定理論研究中,如將預期、不完全信息、博弈論、有效市場理論、GARCH模型、行為金融學及微觀市場結構理論等引入到匯率決定理論研究中。