共找到2條詞條名為內插法的結果 展開

- 內插法

- 離散數學名詞

內插法

內插法

又稱插值法。根據未知函數f(x)在某區間內若干點的函數值,作出在該若干點的函數值與f(x)值相等的特定函數來近似原函數f(x),進而可用此特定函數算出該區間內其他各點的原函數f(x)的近似值,這種方法,稱為內插法。按特定函數的性質分,有線性內插、非線性內插等;按引數(自變數)個數分,有單內插、雙內插和三內插等。我國古代早就發明了內插法,當時稱為招差術,如公元前1世紀左右的《九章算術》中的“盈不足術”即相當於一次差內插(線性內插);隋朝作《皇極曆》的劉焯發明了二次差內插(拋物線內插);唐朝作《太衍歷》的僧一行又發明了不等間距的二次差內插法;元朝作《授時歷》的郭守敬進一步發明了三次差內插法。在劉焯1000年後,郭守敬400年後,英國牛頓才提出內插法的一般公式。

內插法

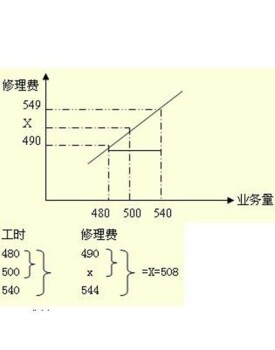

數學內插法即“直線插入法”。其原理是,若A(i1,b1),B(i2,b2)為兩點,則點P(i,b)在上述兩點確定的直線上。而工程上常用的為i在i1,i2之間,從而P在點A、B之間,故稱“直線內插法”。

數學內插法說明點P反映的變數遵循直線AB反映的線性關係。

上述公式易得。A、B、P三點共線,則

(b-b1)/(i-i1)=(b2-b1)/(i2-i1)=直線斜率,變換即得所求。

公式

A表示租賃開始日租賃資產的公平價值; R表示每期租金數額;

S表示租賃資產估計殘值;

n表示租期;

r表示折現率。

通過簡單的試錯,找出二個滿足上函數的點(a1,b1)(a2,b2),然後,利用對函數線性的假設,通過以下比例式求出租賃利率

設二次拋物線關係式:y = f(x),要計算在x = x0點的函數。已知f(x1)、f(x2)和f(x3),其中x1 < x2 < x3,x1 < x0 < x3,則在x0點的函數值:f(x0)= f(x1)*(x2-x0 ) *( x3- x0) / ((x3 - x1) *(x2 - x1) )+f(x2) *( x1- x0)*( x3- x0) / ((x3 - x2) *(x1 - x2) ) +f(x3)*(x2-x0 ) *( x1- x0) / ((x1 -x3 ) *( x2- x3) )。顯然本式也適合外插計算。

線性關係和三次以上拋物線可仿上式,很容易得出。

內插法在財務管理中應用很廣泛,如在貨幣時間價值的計算中,求利率i,求年限n;在債券估價中,求債券的到期收益率;在項目投資決策指標中,求內含報酬率。中級和CPA教材中都沒有給出內插法的原理,很多同學都不太理解是怎麼一回事。下面結合實例來講講內插法在財務管理中的應用。

內插法

2.如果上述條件不能同時滿足,就不能按照上述方法直接求出,而是要通過多次試誤求出內含報酬率的估值範圍,再採用內插法確定內含報酬率。

下面舉個簡單的例子進行說明:

某公司現有一投資方案,資料如下:

初始投資一次投入4000萬元,經營期三年,最低報酬率為10%,經營期現金凈流量有如下兩種情況:(1)每年的現金凈流量一致,都是1600萬元;(2)每年的現金凈流量不一致,第一年為1200萬元,第二年為1600萬元,第三年為2400萬元。

問在這兩種情況下,各自的內含報酬率並判斷兩方案是否可行。

根據(1)的情況,知道投資額在初始點一次投入,且每年的現金流量相等,都等於1600萬元,所以應該直接按照年金法計算,則

NPV=1600×(P/A,I,3)-4000

由於內含報酬率是使投資項目凈現值等於零時的折現率,

所以 令NPV=0

則:1600×(P/A,I,3)-4000=0

(P/A,I,3)=4000÷1600=2.5

查年金現值係數表,確定2.5介於2.5313(對應的折現率i為9%)和2.4869(對應的折現率I為10%),可見內含報酬率介於9%和10%之間,根據上述插值法的原理,可設內含報酬率為I,

則根據原公式:

(i2-i1)/(i-i1)=( β2-β1)/( β-β1).

i2 =10%,i1=9%,則這裡β表示係數,β2=2.4689,β1=2.5313,

而根據上面的計算得到β等於2.5,所以可以列出如下式子:

(10%-9%)/(I-9%)=(2.4689-2.5313)/(2.5-2.5313),解出I等於9.5%,因為企業的最低報酬率為10%,內含報酬率小於10%,所以該方案不可行

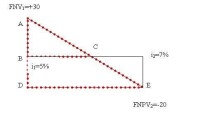

根據(2)的情況,不能直接用年金法計算,而是要通過試誤來計算。這種方法首先應設定一個折現率i1,再按該折現率將項目計算期的現金流量折為現值,計算出凈現值NPV1;如果NPV1>0,說明設定的折現率i1小於該項目的內含報酬率,此時應提高折現率為i2,並按i2重新計算該投資項目凈現值NPV2;如果NPV1<0,說明設定的折現率i1大於該項目的內含報酬率,此時應降低折現率為i2,並按i2重新將項目計算期的現金流量折算為現值,計算凈現值NPV2。

經過上述過程,如果此時NPV2與NPV1的計算結果相反,即出現凈現值一正一負的情況,試誤過程即告完成,因為零介於正負之間(能夠使投資項目凈現值等於零時的折現率才是財務內部收益率),此時可以用插值法計算了;但如果此時NPV2與NPV1的計算結果符號相同,即沒有出現凈現值一正一負的情況,就繼續重複進行試誤工作,直至出現凈現值一正一負。本題目先假定內含報酬率為10%,則:

NPV1=1200×0.9091+1600×0.8264+2400×0.7513-4000=216.8萬

因為NPV1大於0,所以提高折現率再試,設I=12%, NPV2=1200×0.8929+1600×0.7972+2400×0.7118-4000=55.32萬

仍舊大於0,則提高折現率I=14%再試,NPV3=1200×0.8772 +16000×0.7695+2400×0.6750-4000=-96.19萬

現在NPV2 >0,而 NPV3<0(注意這裡要選用離得最近的兩組數據),所以按照內插法計算內含報酬率,設i2 =14%,i1=12%,則 β2=-96.19,β1=55.32,β=0根據

(i2-i1)/(i-i1)=( β2-β1)/( β-β1)

有這樣的方程式:(14%-12%)/(i-12%)=(-96.19-55.32)/(0-55.329)

解得I=12.73%,因為大於必要報酬率,所以該方案可以選擇。

內插法

某公司現有兩個投資項目,其中

A項目初始投資為20000,經營期現金流入分別為:第一年11800,第二年13240,第三年沒有流入;

B項目初始投資為9000,經營期現金流入分別為:第一年1200,第二年6000,第三年6000;

該公司的必要報酬率是10%,如果項目A和B是不相容的,則應該選擇哪個方案?

根據本題目,初始差額投資為:

△NCF0=20000-9000=11000萬

各年現金流量的差額為:

△NCF1=11800-1200=10600萬

△NCF2=13240-6000=7240萬

△NCF3=0-6000=-6000萬

首先用10%進行測試,則NPV1=10600×0.9091+7240×0.8264+(-6000)×0.7513-11000=117.796萬

因為NPV1>0,所以提高折現率再試,設I=12%,則有NPV2=10600×0.8929+7240×0.7972+(-6000)×0.7118-11000=-34.33萬

現在NPV1>0,而NPV2<0(注意這裡要選用離得最近的兩組數據),所以按照內插法計算內含報酬率。

設i2 =12%,i1=10%,則 β2=-34.33,β1=117.796,β=0,則根據(i2-i1)/(i-i1)=( β2-β1)/( β-β1),有這樣的方程式:

(12%-10%)/(I-10%)=(-34.33-117.796)/(0-117.796),解得I=10.52%,因為大於必要報酬率,所以應該選擇原始投資額大的A方案。

除了將插值法用於內含報酬率的計算外,在計算債券的到期收益率時也經常用到。如果是平價發行的每年付息一次的債券,那麼其到期收益率等於票面利率,如果債券的價格高於面值或 者低於面值,每年付息一次時,其到期收益率就不等於票面利率了,具體等於多少,就要根據上述試誤法,一步一步測試,計算每年利息×年金現值係數+面值×複利現值係數的結果,如果選擇的折現率使得計算結果大於發行價格,則需要進一步提高折現率,如果低於發行價格,則需要進一步降低折現率,直到一個大於發行價格,一個小於發行價格,就可以通過內插法計算出等於發行價格的到期收益率。總的來說,這種內插法比較麻煩,教材上給出了一種簡便演演算法: R=[I+(M-P)÷N]/[(M+P)÷2]

這裡I表示每年的利息,M表示到其歸還的本金,P表示買價,N表示年數。例如某公司用1105元購入一張面額為1000元的債券,票面利率為8%,5年期,每年付息一次,則債券的到期收益率為:

R= [80+(1000-1105)÷5]/[(1000+1105)÷2]=5.6%

可以看出,其到期收益率與票面利率8%不同,不過這種簡便做法在考試時沒有作出要求,相比較而言,對於基本的內插法,大家一定要理解並學會運用。