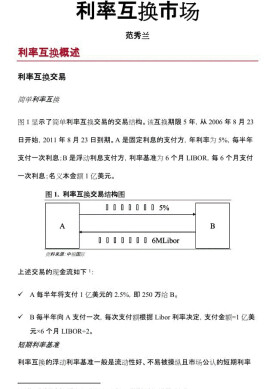

利率互換

通過互換交易獲得希望的融資形式

利率互換是交易雙方在一筆名義本金數額的基礎上相互交換具有不同性質的利率支付,即同種通貨不同利率的利息交換。通過這種互換行為,交易一方可將某種固定利率資產或負債換成浮動利率資產或負債,另一方則取得相反結果。利率互換的主要目的是為了降低雙方的資金成本 (即利息),並使之各自得到自己需要的利息支付方式 (固定或浮動)。

利率互換(Interest Rate Swap)

利率互換

利率互換與貨幣互換在互換交易中佔主要地位。

利率互換是指兩筆貨幣相同、債務額相同(本金相同)、期限相同的資金,作固

利率互換

利率互換之所以會發生,是因為存在著這樣的兩個前提條件:

①存在品質加碼差異

②存在相反的籌資意向

LIBOR(London Interbank Offered Rate)倫敦同業銀行拆出利率。銀行提供的LIBOR利率是指此銀行給其他大銀行提供企業資金時所收取的利率,也就是說這一銀行統一用此利率將資金存入其他大銀行。一些大銀行或其他金融機構對許多主要貨幣都提供1個月、3個月、6個月以及1年的LIBOR利率。

LIBID(London Interbank Bid Rate)倫敦同業銀行拆入利率。為銀行同意其他銀行以LIBID將資金存入自己的銀行。在任意給定時刻,銀行給出的關於LIBID以及LIBOR的報價會有一個小的溢差(LIBOR略高於LIBID)。

以上兩個利率取決於銀行交易行為,並且不斷變動以保證資金供需之間的平衡。LIBOR和LIBID交易市場被稱為歐洲貨幣市場(Eurocurrency market)。這一市場不受任何一家政府的控制。

再回購利率(repo rate)-在再回購合約(repo agreement)中,持有證券的投資商統一將證券出售給合約的另一方,並在將來以稍高價格將證券買回。合約中的另一方給該投資商提供了資金貸款。證券賣出與買回的價差即為貸款利率,此利率稱為再回購利率。

零息利率(zero rate),N年的零息利率是指在今天投入的資金在連續保持N年後所得的收益率。所有的利息以及本金都在N年末支付給投資者,在N年滿期之前,投資不付任何利息收益。N年期的零息利率有時也稱作N年期的即息利率(spot rate),或者N年期的零息利率,或者N年期的零率(zero)。

遠期利率(Forward interest rate),是由當前零息利率所蘊含出的將來一定期限的利率。

①風險較小。因為利率互換不涉及本金,雙方僅是互換利率,風險也只限於應付利息這一部分,所以風險相對較小;

②影響性微。這是因為利率互換對雙方財務報表沒有什麼影響,現行的會計規則也未要求把利率互換列在報表的附註中,故可對外保密;

③成本較低。雙方通過互換,都實現了自己的願望,同時也降低了籌資成本;

④手續較簡,交易迅速達成。利率互換的缺點就是該互換不像期貨交易那樣有標準化的合約,有時也可能找不到互換的另一方。

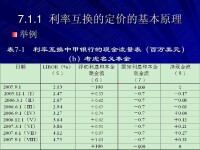

利率互換是受合同約束的雙方在一定時間內按一定金額的本金彼此交換現金流量的協議。在利率互換中,若現有頭寸為負債,則互換的第一步是與債務利息相配對的利息收入;通過與現有受險部位配對后,借款人通過互換交易的第二步創造所需頭寸。利率互換可以改變

利率互換

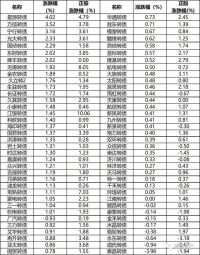

1、利率互換交易價格的報價

在標準化的互換市場上,固定利率往往以一定年限的國庫券收益率加上一個利差作為報價。例如,一個十年期的國庫券收益率為6.2%,利差是68個基本點,那麼這個十年期利率互換的價格就是6.88%,按市場慣例,如果這是利率互換的賣價,那麼按此價格報價人願意出售一個固定利率為6.88%,而承擔浮動利率的風險。如果是買價,就是一個固定收益率6.2%加上63個基本點,即為6.83%,

按此價格報價人願意購買一個固定利率而不願意承擔浮動利率的風險。由於債券的二級市場上有不同年限的國庫券買賣,故它的收益率適於充當不同年限的利率互換交易定價參數。國庫券的收益率組成利率互換交易價格的最基本組成部分,而利差的大小主要取決於互換市場的供需狀況和競爭程度,利率互換交易中的價格利差是支付浮動利率的交易方需要用來抵補風險的一種費用。

利率互換的報價表

到期期限 銀行支付固定利率 銀行收取固定利率 當前國庫券利率(%)

2 2-yr.T+30點 2-yr,TN+38點 7.52

3 3-yr.T+35點 3-yr,TN+44點 7.71

4 4-yr.T+38點 4-yr,TN+48點 7.83

5 5-yr.T+44點 5-yr,TN+54點 7.90

6 6-yr.T+48點 6-yr,TN+60點 7.94

7 7-yr.T+50點 7-yr,TN+63點 7.97

10 10-yr.T+60點 10-yr,TN+75點 7.99

15 15-yr.T+90點 15-yr,TN+98點 6.08

註:表中的"T"是指國庫券,"點"是指基本點,一個基點為0.01%

(1)降低融資成本。出於各種原因,對於同種貨幣,不同的投資者在不同的金融市場的資信等級不同,因此融資的利率也不同,存在著相對的比較優勢。利率互換可以利用這種相對比較優勢進行互換套利以降低融資成本。

(2)資產負債管理。利率互換可將固定利率債權(債務)換成浮動利率債權(債務)。

(3)對利率風險保值。對於一種貨幣來說,無論是固定利率還是浮動利率的持有者,都面臨著利率變化的影響。對固定利率的債務人來說,如果利率的走勢上升,其債務負擔相對較高;對於浮動利率的債務人來說,如果利率的走勢上升,則成本會增大。

利率互換作為一種新型的金融衍生產品,在中國發展很快,特別是隨著中國參與國際金融資本運作幅度的加大,利率互換已成為眾多公司及銀行之間常用的債務保值和資本升值的有效手段之一。從宏觀角度看,利率互換對中國金融資本運作的意義為:

1)滿足投資主體規避風險的要求

隨著對外開放程度的加快,利率市場化進程也必將越來越快。國內企業面臨市場化、乃至於國際化的競爭和衝擊,必須要樹立防範金融風險的意識,學會運用利率互換等金融衍生產品對自身的債務資本進行合理運作,防止給企業帶來金融損失,同時可提高企業的管理和運作水平。

2)促使金融市場的國際化,拓寬金融機構的業務範圍

多種形式的利率互換業務發展,必然伴隨著大量金融衍生工具的推出。在豐富投資主體資產組合的同時,也拓展了金融機構的業務範圍,提升其在國際市場上的競爭力。作為有實力、有頭腦的公司、銀行,絕不能僅滿足於債務保值,而是要能通過積極主動的互換業務等市場運作,拓寬業務範圍、增加自身的資本保有量。

3)深化金融體制改革,加快利率市場化進程

中國的存貸款利率市場化程度還不高,缺乏有效地競爭,不利於形成反映人民幣供求狀況的市場利率。互換業務在中國推廣的主要障礙就是沒有形成權威性的基礎收益率曲線。因此,加大開展互換業務的力度,有助於推進利率的市場化進程。

4)有利於發展債券市場,豐富債券市場的品種結構

中國目前的債券市場期限結構和品種結構都不利於開發相關的衍生產品,所以,要重視國債市場在調節供求關係中的重要作用,同時積極發展利率互換等衍生產品市場。

利率互換

(一)利率互換有利於商業銀行改善資產負債管理

在對資產和負債頭寸進行管理時,可以利用貨幣市場和資本市場來管理,而用利率互換則更具有優勢。由於利率互換是以名義本金為基礎進行的,即它可以不經過真實資金運動,直接對資產負債額及其利率期限結構進行表外重組。在負債的利率互換中,付固定利率相當於借入一筆名義固定利率債務,會延長負債利率期限;付浮動利率相當於借入一筆名義浮動利率債務,會縮短負債的利率期限。而在資產利率互換中,收固定利率等於佔有一筆名義固定利率債權,會延長資產的利率期限,而收浮動利率等於佔有一筆名義浮動利率債權,會縮短資產的利率期限。為此,積極擴大運用利率互換工具,有利於提高利率風險管理的效果,提高經濟效益。

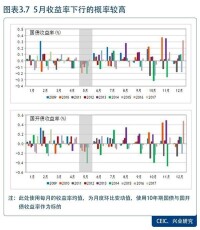

(二)利率互換有利於利率市場化的推進

由於長期以來利率的制定完全取決於人民銀行,本幣存貸款利率是由人民銀行制定的,外幣存貸款利率是人民銀行委託中國銀行制定的。其他銀行都採用“盯住”的方式在基準利率上下小幅波動,利率的完全浮動將對商業銀行的業務經營產生難以預料的影響。利率市場化將加劇同業間的競爭,衝擊傳統業務,縮小存貸款利差,加大各類利率風險的暴露,減少凈利息收入。

利率市場化將使利率風險管理成為各商業銀行競爭的關鍵和焦點。而利率互換則是各商業銀行規避利率風險,實現資產保值增值的重要手段,若預期利率上升,浮動利率負債的交易方,為避免利率上升帶來的增加融資成本的損失,就可以與負債數額相同的固定利率和交易者進行互換,所收的浮動利率與原負債相抵,而僅支出固定利率,從而避免利率上升而帶來的增加融資成本的風險。同樣,對固定利率的借款者而言,若預期利率下降,為享受利率下降帶來融資成本降低的好處,也可以將固定利率轉換成浮動利率。

(三)利率互換有利於推動商業銀行參與國際競爭

經濟全球化、金融一體化的潮流必然使中國經濟、金融日益國際化。中國的外貿依存度持續提高,目前已經超過80% ;金融開放度不斷提高,1996就實現了人民幣經常項目下的可兌換,2005年實施了以市場供求為基礎,參考“一攬子貨幣”的浮動匯率制。外資金融機構已經大量進入中國市場,部分已獲准經營人民幣業務。中國利用外資規模連續居世界前列。隨著中國外債規模的不斷擴大,外債利率風險驟增。美國全國期貨協會主席漢森曾經指出:“中國對其外匯貸款不進行套期保值而帶來的損失,已經遠遠超過了中國過去在期貨交易中受到的損失。”

(四)有利於防範金融風險、維護金融穩定