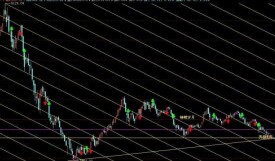

周K線

周K線

周K線是指以周一的開盤價,周五的收盤價,全周最高價和全周最低價來畫的K線圖。月K線則以一個月的第一個交易日的開盤價,最後一個交易日的收盤價和全月最高價與全月最低價來畫的K線圖,同理可以推得年K線定義。周K線,月K線常用於研判中期行情。

對於短線操作者來說,眾多分析軟體提供的5分鐘K線、15分鐘K線、30分鐘K線和60分鐘K線也具有重要的參考價值

周K線較之日線而言,屬於偏中期K線形態,其走勢也多表現了市場較長周期的變化。在趨勢波段操作中,偏重的是一段完整的波段,因此在時間周期上周線便較日線更為準確適合。本質上說,趨勢波段理論屬技術分析理論範疇,因此其重點仍應著眼於K線形態、技術指標與成交量的分析上。

周K線,月K線常用於研判中期行情。對於短線操作者來說,眾多分析軟體提供的5分鐘K線、15分鐘K線、30分鐘K線和60分鐘K線也具有重要的參考價值

股價位置、均線系統

1、股價所處位置。對個股甄選時,在對其基本面充分研究確認有無問題后,應對其股價所處位置做一判斷。許多大牛股的啟動都是在一輪調整結束,股價創出新低后展開的。周線圖上股價創出歷史新低,往往意味著轉機的出現,是介入的最好時機。如09年大牛股浪潮軟體600756,其在08年大盤調整到1668點時股價甚至比05年998點還要低。其後隨著09年大盤的反彈,該股展開連續拉升行情,短短數月內股價連翻數倍,便是很好的例子。此種判斷,周線圖上看到較為明顯,是分析要點之一。

2、股價前期漲幅。趨勢波段操作中很重要一點是,個股的選擇首先應考慮其是否有中線上升空間,否則便不成其為波段了。因此,個股前期漲幅大小也是選股時需注意要點之一。如09年的小牛市中很多個股動輒數倍漲幅。在今年大盤很大概率為寬幅震蕩格局的前提下,選股方面便不能選擇去年漲幅過大的品種,一來安全邊際不足,二來中線上升空間相對也已不大。

3、5周、60周均線的運用。周線圖中的均線系統可採用5、30、60、90的設置,重點可參考上5周、60周均線,如此可以對個股多空排列的特點一目了然。5周均線用來判斷大盤或個股的轉機,而股價一旦突破並站穩60周均線,將進一步走強,表面其後將有一段完整的中繼波段行情出現。而在下跌過程中,是否跌破60周均線則是確定是否中期出局的重要依據。

周K線技術指標的運用

個人對周K線的運用中常用的技術指標為MACD、KDJ、EXPMA,感覺實用性較好,以下分別介紹。

1、周KDJ的運用。KDJ指標其特性本就是較為靈敏,對股價變化反應較快。缺點則在於變化過於頻繁,很容易發出錯誤的信號,尤其容易為主力操控。相對而言,周線的偏中期性,使得周KDJ上述缺點大為降低,實踐中準確性也較日線KDJ大為提高。

周KDJ運用中主要是J線的變動及KD線的金叉、死叉運用。一般而言,J線反應較為靈敏迅速。周線級別上,J線降至0值附近即進入超賣區,已是相對底部。如若發生連續鈍化則波段底部確認概率更高,此時應大膽分批介入。同理,J線升至100即進入超買,一般是波段頂部出現。而KD線的金叉、死叉相對日線的經常出錯來說,準確概率當有80%左右,若結合J值的所處位置綜合判斷,則對波段高低點的把握將更為準確。

2、周MACD、EXPMA的運用。二者本就是偏中期的指標,在周線上則更著眼於較長一段趨勢的判斷,更適合中長線投資者。周MACD運用較為簡單,主要考察其金叉、死叉情況,統計下來其準確概率較之周KDJ更高。而EXPMA計算本就是以均線系統為依據,其變化更貼近趨勢波動狀況,因此個人在各種技術指標中更看重其對於趨勢判斷的作用。個人總結,實際應用中主要關注股價與MA4的位置狀況。在一段較長周期的波段操作中,只要不破MA4的支撐,便可一直守倉,破則離場。因此,EXPMA對於趨勢波段的高低拐點把握性相當之好,只不過其應用較為複雜,足以另起一文闡述,此處便簡單介紹了。

成交量的運用

成交量始終是技術分析中不可忽視的重要參考要素。在周K線中,成交量較多運用于波段頂部的判斷。底部而言,放量可形成,縮量也可形成,量能並不足以判斷。而對於波段頂點而言,主力出於減倉的目的,一般都將有放量行為。具體操作中,隨著股價的不斷上揚,當成交量逐步放大時,投資者可採取逐步減倉的方式,將魚身吃完。待成交量放出天量,股價接近波段頂部時,便不必強求吃到魚尾,可以完全離場了。歷史數據表明,如果股價在歷史最高點的周換手率超過50%,此時風險已是極大,應儘快出局。