投資組合

金融產品等組成的集合

投資組合是由投資人或金融機構所持有的股票、債券、金融衍生產品等組成的集合。目的是分散風險。投資組合可以看成幾個層面上的組合。第一個層面組合,由於安全性與收益性的雙重需要,考慮風險資產與無風險資產的組合,為了安全性需要組合無風險資產,為了收益性需要組合風險資產。第二個層面組合,考慮如何組合風險資產,由於任意兩個相關性較差或負相關的資產組合,得到的風險回報都會大於單獨資產的風險回報,因此不斷組合相關性較差的資產,可以使得組合的有效前沿遠離風險。

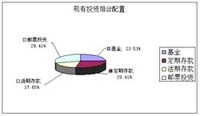

基金投資組合的兩個層次

第一層次是在股票、債券和現金等各類資產之間的組合,即如何在不同的資產當中進行比例分配;第二個層次是債券的組合與股票的組合,即在同一個資產等級中選擇哪幾個品種的債券和哪幾個品種的股票以及各自的權重是多少。

投資組合

投資組合

建立投資組合時請運用“一百減去目前年齡”的公式。這一公式意味著,如果你現年60歲,至少應將資金的40%投資在股票市場或股票基金;如果你現年30歲,那麼至少要將70%的資金投進股市。

基於風險分散的原理,需要將資金分散投資到不同的投資項目上;在具體的投資項目上,還需要就該項資產做多樣化的分配,使投資比重恰到好處。切記,任何最佳的投資組合,都必須做到分散風險。如果你是投資新手,手中只有幾千元錢,這個原則或許一時還無法適用;但隨著年齡增長,你的收入越來越多時,將手中的資金分散到不同領域絕對是明智之舉。這時,“一百減去目前年齡”公式將會非常實用。

投資組合按粗略的分類有三種不同的模式可供運用,即積極的、中庸的和保守的。決定採用哪一鐘模式,年齡是很重要的考慮因素。每個人的需要不盡相同,所以並沒有一成不變的投資組合,你得依個人的情況設計。

在20到30歲時,由於距離退休的日子還遠,風險承受能力是最強的,可以採用積極成長型的投資模式。儘管這時期由於準備結婚、買房、置辦耐用生活必需品,要有餘錢投資並不容易,但你仍需要儘可能投資。按照“一百減去目前年齡”公式,你可以將70%至80%的資金投入各種證券。在這部分投資中可以再進行組合,譬如,以20%投資普通股票,20%投資基金,餘下的20%資金存放定期存款或購買債券。

在30到50歲時,這段期間家庭成員逐漸增多,承擔風險的程度需要比上一段期間相對保守,但仍以讓本金儘速成長為目標。這期間至少應將資金的50%至60%投在證券方面,剩下的40%投在有固定收益的投資標的。投在證券方面的資金可分配為40%投資股票,10%購買基金,10%購買國債。投資在固定收益投資標的的部分也應分散。這種投資組合的目的是保住本金之餘還有賺頭,也可留一些現金供家庭日常生活之用。

在50到60歲時,孩子已經成年,是賺錢的高峰期,但需要控制風險,應集中精力大力儲蓄。但“100減去年齡”的投資法則仍然適用,至少將40%的資金投在證券方面,60%資金則投於有固定收益的投資標的。此種投資組合的目標是維持保本功能,並留些現金供退休前的不時之需。

到了65歲以上,多數投資者在這段期間會將大部分資金存在比較安全的固定收益投資標的上,只將少量的資金投在股票上,以抵禦通貨膨脹,保持資金的購買力。因此,可以將60%的資金投資債券或固定收益型基金,30%購買股票,10%投於銀行儲蓄或其他標的。

對於上班一族來說,最為簡單的理財方式就是投資基金,而這一“懶人理財法”也日漸受歡迎起來。理財,不是富人的專屬,只要用心,就有意想不到的收穫。

明確基金投資組合“八忌”

對於基金組合應該有“八忌”:沒有明確的投資目標、沒有核心組合、非核心投資過多、組合失衡、基金數目太多、費用水平過高、沒有設定賣出的標準、同類基金選擇不當。

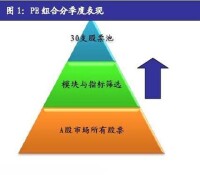

建立核心組合

首先,投資者要根據自己的風險承受力確定一個明確的投資目標,然後選擇三至四隻業績穩定的基金,構成核心組合,這是決定整個基金組合長期表現的主要因素。大盤平衡型基金適合作為長期投資目標的核心組合,至於短期投資目標的核心組合,短期和中期波動性較大的基金則比較適合。

投資多元化增加收益

其次,在核心組合之外,不妨買進一些行業基金、新興市場基金以及大量投資於某類股票或行業的基金,以實現投資多元化並增加整個基金組合的收益。小盤基金也適合進入非核心組合,因為其比大盤基金波動性大。例如核心組合是大盤基金,非核心搭配則是小盤基金或行業基金。但是這些非核心組合的基金也具有較高的風險,因此對其要小心限制,以免對整個基金組合造成太大影響

注重分散風險

投資領域有一句話:雞蛋不要放在一個籃子里,很多人都懂,意思是要分散風險。這裡需要強調的是,整個組合的分散化程度,遠比基金數目重要。如果投資者持有的基金都是成長型的或是集中投資在某一行業,即使基金數目再多,也沒有達到分散風險的目的。相反,一隻覆蓋整個股票市場的指數基金可能比多隻基金構成的組合更為分散風險。

投資組合

市場持續震蕩,風險凸顯。在選擇基金理財投資時,秉承“一堆雞蛋多個籃子”的理念,優選基金做投資組合,更助你抗風險。基金組合應結合自身所處生命周期,承受風險能力與投資期限而投資多隻各類型基金,均衡風險管理,增強投資的穩定性,使基金投資在各個階段都能獲得較好的收益,而不能簡單地將股票基金累計相加。

那麼,投資人應如何選擇基金作為自己的投資組合呢?

許多投資人盲目地跟著市場、他人買賣基金,哪只基金漲幅居前就追買哪只,完全沒有把資金的安全邊際放在第一位。建議入市之前,好好學一學基金理財知識,權衡自己的風險承受能力,同時了解國家的經濟動向或趨勢,然後把握投資策略。

各類股票基金各有其特色,各有其特點。如果你正處於生命的積累階段,要投資未來購房、孩子上學費用,那麼,你就首選成長型股票基金為主;如果你正處於生命周期的分配階段,既要供孩子上學,又要自己養老,那麼,你就選收入型股票基金(價值型基金)為主。總之,一定要清楚自己持有基金組合所期望達到的目標,堅持持續性地投資。

你的投資組合的核心部分應當有哪些主流基金組成?我非常認同股票投資的“核心——衛星”策略,在投資基金時也同樣適用。你應從股票基金中(主動型、偏股票型、平衡型)選擇適合自己的、業績穩定的優秀基金公司的基金構成核心組合。年輕的可占你基金組合資金的80%,年老的可佔40%——50%,另用10%投資防守型基金(債券基金和貨幣基金),用10%投資在市場中業績表現出色的為你的衛星基金,獲得較高收益。

投資組合

儘管各基金的名稱不同,但注意“不管切得多薄,香腸片也還是香腸。”將同類型基金做組合是無效的。如果持有同類基金只數過多,會使你的組合失衡,不知不覺中讓你放大了市場風險,阻礙了你的投資目標的實現。有效的基金組合應是不同類型如股票型(主動型、偏股型和平衡型)、債券型、貨幣型等不同類型。

市場經歷了2005年的股改,助推了基金翻番的業績,在很大程度上可以說是對股改前市場的補漲。這樣的業績在成熟市場是不可遇見的。投資者應降低對市場的投資收益。針對我們的新興市場,把預期收益調整約為30%左右就行了。

投資組合的構建過程是由下述步驟組成的。

首先,需要界定適合於選擇的證券範圍。對於大多數計劃投資者其注意的焦點集中在普通股票、債券和貨幣市場工具這些主要資產類型上。當前,這些投資者已經把諸如國際股票、非美元債券也列入了備選的資產類型,使得投資具有全球性質。有些投資者把房地產和風險資本也吸納進去,進一步拓寬投資的範圍。雖然資產類型的數目仍是有限的,但每一資產類型中的證券數目可能是相當巨大的。例如,普通股股票的管理人員運作的股票一般至少2 0 0種,其平均數介於4 0 0~5 0 0種之間,而有些則高達1 0 0 0多種甚至更多。

其次,投資者還需要求出各個證券和資產類型的潛在回報率的期望值及其承擔的風險。此外,更重要的是要對這種估計予以明確地說明,以便比較眾多的證券以及資產類型之間哪些更具吸引力。進行投資所形成投資組合的價值很大程度上取決於這些所選證券的質量。指出了這一階段的重要性,我們在以後描述計算證券和資產類型的風險-回報率期望值的定價模型和技術。

投資組合構建過程的第三階段,即實際的最優化,必須包括各種證券的選擇和投資組合內各證券權重的確定。在把各種證券集合到一起形成所要求的組合的過程中,不僅有必要考慮每一證券的風險-回報率特性,而且還要估計到這些證券隨著時間的推移可能產生的相互作用。正像我們注意到的那樣,馬考維茨模型用客觀和修鍊的方式為確定最優投資組合提供了概念性框架和分析方法。

誤區之一:債券等同於安全

事實是:債券的安全性各不相同

直到不久前,美國國債還被視為零風險產品,人們認為發行人(也就是山姆大叔)絕對不可能沒錢還債。在美國國債評級下調之後,投資者的認識也許能夠上升至更高層面,看到無論什麼債券都隱藏著風險。投資顧問們說,債券在投資組合中的地位仍然不容否定,持有債券通常是為了產生收益並保證投資穩定──當股票下跌時,債券通常會上漲,至少跌幅不會像股票那麼大。但不同債券的風險水平差異很大,一些債券發生巨額損失的幾率比其他債券要大得多。請注意:債券收益率越高,風險就越大。比方說,高收益公司債(一般被稱為“垃圾債”)的收益率平均比美國國債高6.6個百分點,它們違約的風險也要高一些。

正解:不要追求高收益

就算投資高收益債券,賺錢比賠錢的幾率還是要大一些,但這類債券波動較大,價格的漲跌幅度與起伏不定的股票更類似,而不像一般債券那樣平穩。要降低風險,投資者債券投資組合中高收益債券的比例不應超過7%,投資組合應該多元化,既要有高收益債券,也要配置市政債券、投資級公司債和海外債券。此外,針對投資者無法控制的利率上升風險(會讓債券價值縮水),佛羅倫斯建議堅持投資期限較短的債券(7年期或以下),因為這類債券在利率上升時損失較小。

投資組合

事實是:持有十幾隻基金(或者同時持有股票和債券)不一定等於投資多元化

2010年數據顯示,投資共同基金的家庭平均每戶持有七隻基金。這夠可以,夠多元化了吧?但事實並非如此,仔細觀察一下就會發現,即使持有一大批基金,投資組合的集中度可能仍比你最初想象的高得多。投資者通常認識不到他們可能會持有兩隻或更多投資策略非常相似的基金,一隻基金的名稱或投資歷史並不總能反映出其投資策略。比方說,標準普爾的數據顯示,資產管理規模610億美元的富達逆勢基金(Fidelity Contrafund)與資產管理規模240億美元的T. Rowe Price成長型股票基金(T. Rowe Price Growth Stock)的主要投資目標都是信息技術類股和非消費必需品類股,投資者同時持有這兩隻基金其實就是對以上兩類股雙倍下注。

與此同時,總部位於馬里蘭州貝塞斯達(Bethesda)的財富管理公司Absolute Investment Management 的董事總經理羅伯特口維德默(Robert Wiedemer)表示,有一些資產品種能在股票和債券等一般主流投資產品走勢欠佳時提振投資組合表現,但太多的投資者卻把它們給忽視了。他表示,他通過交易所交易基金將客戶投資組合約20%的資產配置到黃金和白銀中,在股票下挫時,黃金和白銀往往能保持堅挺。非盈利性投資顧問認證機構Certified Financial Planner Board of Standards的消費者維權專員埃莉諾口布萊尼(Eleanor Blayney)稱,在美國經濟增長疲弱之際,擴大海外股票敞口也許是個明智的選擇。

正解:掀開面紗,看看基金真面目

羅森布盧斯表示,投資者應該看看自己所持的共同基金到底投資些什麼,注意其中是否有重複的行業或公司名稱。他表示,一隻基金的網站上應該會列出這隻基金的前10大持股以及投資行業分佈。

誤區之三:你知道什麼時候該賣

事實是:多數人都拋得太遲

沒有人情願握著一隻不斷下跌的股票一路走到黑,其實許多投資者都計劃在一隻股票或股指跌破一定水平時平倉。但用資深人士的話來說就是,到了該拋售的時候,投資者卻下不了手了。結果情況只會越來越糟,最後投資者只得忍痛拋售,巨大的損失讓他們深受打擊,太長時間都不願回歸市場。

正解:建立自動拋售機制

你不是計劃在一定水平拋售嗎?那就為你的股票或基金頭寸設定止損指令吧,讓券商在股票跌破一定價位時自動拋售。

誤區之四:以為自己有計劃

事實是:你作投資決定只是心血來潮

霍蘭稱,8月初市場受到重挫,單日跌幅之大歷史罕見,許多投資者或許不知道下一步該怎麼辦了。他還稱,多數投資者可能根本沒有長期投資計劃。就連那些有專業人士助陣的投資者也發現自己並沒有可靠的具體計劃。KRC Research 6月份為Certified Financial Planner Board of Standards所作的一項覆蓋1,011名成年人的調查發現,僅有42%的受訪者以書面文檔方式列出了自己的投資計劃,另有11%的人僅有幾條筆記和幾點構想。但專家提醒道,從長遠來看,總是改變主意對投資者自身不利。Vanguard的菲爾普斯稱,“如果只關注眼前的得失,而忽視了長遠目標,最終是弊大於利的。”

正解:寫出書面計劃

霍蘭稱,列出你的投資偏好,列舉你想為投資組合設置的參數,這些都有好處。要確定自己能承受多大規模的股票風險敞口,還要確定最少須持有多少債券或現金等其他投資品種。霍蘭表示,你還可以在理財計劃中預先制定詳細的投資調整方案,為市場可能出現的大幅波動作準備,“作計劃可以幫助你更好地駕馭投資。”