房地產周期

房地產經濟波動的周期現象

房地產與周期密不可分。一旦你了解了房地產行業的周期規律,也就能在其中輕車熟路了。這樣一來,你就能隨著房地產的起伏保持持續的盈利。

1933 年,Homer Hoyt (霍默·霍伊特)出版了《One Hundred Years of Land Values in Chicago》 《百年來芝加哥地區土地價值》一書,開啟房地產周期領域研究先河。隨後更多的學者開始研究房地產周期,一系列的著作也開始陸續出版。

這些學者對房地產周期的研究總體可以劃分為兩類: “不可知派”和“可知派”。

(1)不可知派

不可知派認為,房地產周期是沒有所謂的周期的。其代表性的觀點主要有: ¾ 市場是有效的:如果房地產確實存在周期,那麼參與者都能清楚地意識到處於經濟周期的階段,並採取相應的措施來提前獲益:早在高點到來之前就清空了房產,在低點到來之前就買入了足夠的房產。

這樣也就不會有房地產周期的高點和低點,因而也就沒有所謂的房地產周期; ¾ 周期不能被精確測量:如果有存在周期的話,那麼周期一定能夠被精確測量,一定能夠精確地指明目前處於周期的哪一階段,並按周期去預測未來的走勢。

截止目前很少有證據表明,基於對房地產周期的研究做到了這一點; ¾ 決定經濟的力量是隨機的:決定經濟的力量有很多,這些力量往往都是隨機的,例如能源危機、罷工、自然災害、政權更迭、經濟醜聞等等。這些力量是隨機的,因而是不能被預測的。

(2)可知派

a.宏觀派

b.微觀派

微觀派的研究主要是從房地產行業自身供求指標去研究房地產周期。這些指標包括:開工面積與銷售面積的比例、空置率、租金收益率、房價收入比等。可知派建立了各種模型來解釋和預測房地產周期。但遺憾的是,這些模型大多數只有解釋功能,預測性很差。

我們認為在研究房地產周期之前,先了解歷史是必要的。

工業革命以後才有完全意義的房地產周期。工業革命以來 200 多年的歷史表明,一個完整的房地產周期是 18年左右。對此,我們有兩點補充說明:

2)1930S 年到 1960S,由於二戰的影響,全球房地產周期未呈現明顯的 18 年的周期特徵。其後是我們熟悉的進入20世紀70年代后,美國房地產分別於1974年、 1992年和2010(預計)年達到低點。

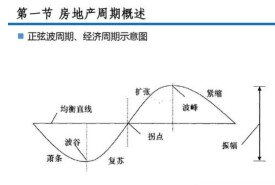

一般來說,經濟周期定義為國民經濟整體經濟活動隨著時間變化而出現擴張和收縮交替反覆運動的過程。經濟領域的這種有規律的起伏活動是一成不變的只是波動的形態有差異。房地產經濟存在長期均衡的同時也存在波動周期。一般來說,房地產周期分為四個階段。

(1)復甦與增長階段:此時,表現為上一輪的蕭條使房地產經濟陷入長期低迷,自住需求者入市,投資、投機需求基本不存在,價格、租金價格低下。房價開始回升,少數投機者入市,市場交易量增加空置率下降。各種因素帶動房價繼續緩慢回升,市場充滿樂觀情緒,投資者信心飽滿,市場預期良好,房地產投資轉而旺盛。

(2)繁榮階段:此階段比復甦階段要短,巔峰期稍縱即逝。具體表現為:房地產開發量激增、品種增多,投機者活躍,市場投機需求高於自住需求。政府開始出台政策限制炒房,投機熱情繼續旺盛,自住需求者基本退出市場,實際上已經是有價無市。進而新增投資數量下降,銷售難度加大,交易量下降,空置率增加,市場出現悲觀情緒,持幣觀望。

(3)危機與衰退階段:當投資和投機需求無法轉換為消費需求,高房價將真正的自住需求者排斥出市場而僅靠投機資金支持時,就預示著房地產周期的拐點降至—由盛轉衰。衰退,即連續兩個季度經濟將出現負增長。此階段表現為:交易量萎縮,房地產投資下降,市場悲觀情緒加強。受一些突發利空性消息或事件影響,房價急劇下降,炒家驚恐拋售,房地產價格暴跌。進而小開發商紛紛破產,部分在建工程爛尾,大量投機者被套牢,血本無歸,房地產業失業人數激增。