資本化率

資本化率

資本化率又稱還原化率、收益率、它與銀行利率一樣也是一種利率。後者是把貨幣存入銀行產生利息的能力即利息率,前者則是把資本投入到不動產所帶來的收益率,兩者不能等同。資本化率也不同於其它行業的收益率,因為它們反映的是不同投資領域的獲利能力。否則,投資不就變得太單一、太簡單了嗎?大家都把錢存入銀行生息既省心又安全。從理論上講,雖然市場競爭者把各行業的年平均利潤率趨於一致,但實際並非這麼簡單,新技術的應用、不同的投資組合、不同的投資領域和投資環境都會產生新的超額利潤,因此,不應把資本化率與其它利率(收益率)混同,雖然它們在量上有時可能相等或相近。

那麼我們為什麼叫它資本化率呢?因為在面對未來的很多現金流,這些現金流折現到現在,到底相當於多少資本呢?這個所謂的折現率,就是資本化率。

1.不同用途的房地產,其資本化率不同,同等條件下,商業、寫字樓、住宅、工業用房的資本化率應依次降低。

資本化率

3.同等條件下,房地產的收益期越長,資本化率越高;收益期越短,資本化率越低。

4.房地產資本化率與國債利率不能簡單地比較收益高低,因為房地產收益期結束時房地產價值消失,而國債到期后本金尚存。如果用房地產資本化率與國債利率比較收益時,還應考慮國債本金的年回收額。

風險的補償、免稅政策及不動產類型、位置、年代、租約、結構等也影響資本化率,它們的影響大小(相對值)不難發現,銀行利率(借貸及自有資金利率)是影響資本化率的主要因素,但它還受其它因素的影響,因此資本化率的影響因素是很複雜且難以確定的,不能簡單地用銀行利率代替,這就更加要求估價師充分運用自己的專業知識和智慧確定一個與不動產市場價格最接近的資本化率。

資本化

資本化率包括兩部分,分別是安全利率及包含了風險與通脹的風險利率。由於資本化率具有很高的敏感度,並且其值將對結論產生乘數效應,因此對該指標的確定應當十分慎重。它首先必須符合四個原則。

一是資本化率一定要大於安全利率。

在市場經濟條件下,投資者面前會有多種投資機會,例如購買國庫券或把錢存入銀行、購買企業債券、投資辦企業或購買股票,其中購買國庫券或把錢存入銀行是最安全的,到期不僅能獲得穩定的利息,還可以全額收回本金。之所以有人選擇投資辦企業或購買股票,是因為根據風險收益的正比例關係,將會有高於安全利率的收益率,高出的這部分便是風險利率。

二資本化率應參考同行業平均資產收益水平而定。這一原則是出於任何買主或投資者,之所以肯投資這一特定的企業,其目的是獲得高出同行業平均資產總額收益率的收益水平。因為該指標在同行業中是多數企業都能達到的,投資者的趨得性必然會使他們將手中的資金投入自己認為能獲最大利潤的企業。若該企業不能獲取超額利潤,他們將轉移投資方向。

三是資本化率應參考該企業實際資產收益率水平,結合企業整體資產優劣狀況而定。

四是資本化率應根據實際收益率,並充分考慮買賣雙方期望的收益率水平,利用買賣雙方利益上的對立及各自相矛盾的心理狀態,遵循雙方均能接受的原則加以確定。

資本化率的確定國內外學者有許多觀點,以下介紹其中幾種方法:

資本化率

特殊情況、特殊要求下才會使用。因為有兩個變數是沒法確定的。比如說個人自有資金的期望報酬率、個人自有資金的期望投資收益率,不是社會性的,沒有可信性。第二個是貸款比例的問題,這個房子100萬,你貸60、70萬,銀行放貸70%,還是50%,這個方法是加權平均法,在操作上是很簡單,兩個數字加權平均乘一乘加起來,還原利率就確定了。一般情況下不太會採用。

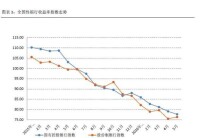

即物業租金和售價的比例,要注意的是,租金是毛收益,不是凈收益。在《房地產估價基本理論與方法》中,怎樣評定租金?最好的方法是市場比較法,用同類的樓房市場租金。沒有案例可比,要計算租金價格,用成本法。簡單的道理,土地的價格*還原利率(投資收益率)+建築物價格*投資收益率+稅金+合理的營運費用,結果得出這個房子的合理年租金。任何一個商業性房地產只要經租的,就有租金資料。這一租金要甄別是客觀租金還是個別租金。用反算的方法確定租售比問題可以參考,前提要把握商業性房地產在市場中的正常合理價位,這是一個綜合性的素質的問題。做房地產估價師要對從上海市東北到大楊浦、西北到莘閔地區、北面到顧村,南面越過黃浦江到康橋,這麼大範圍內各種不同類型、各種不同檔次的房地產,要了解,對市場要熟悉。在這過程中,如價格無法把握,結果自己也沒有把握。

資本化率(Capitalization Rates)是對收益性不動產進行評估的一個重要參數。

收益法依據的理論公式為:收益價值=純收益/資本化率(這裡年純收益相等,且為無限年限)。從公式中,看出估價結果準確性,取決於估價師對純收益和資本化率的確定,資本化率的微小變化對最終結果將產生很大為影響。因此,選擇一個合適的資本化率對估價師來說十分重要。

資本化率的影響因素主要有:

1.自有資本所佔比率;

2.外來資本(如借貸)利息;

3.因老化(折舊、功能下降等)產生的貶值和收益降低(相對值);

4.因通貨膨脹帶來的不動產增值和收益的增加(絕對量);

5.還貸后自有資金的增加。

資本化率

收益法的基本公式是:

V是房地產的價值;

A1、A2…An是以後各年的收益;

r1、r2…rn是各年的資本化率。

若假設以後期間的收益及資本化率都相同,在期數有限期的情況下,基本公式可以簡化為:

V是房地產的價值;

A為每期收益;

r為資本化率。

當不動產取得收益的年數較多時,可近似的認為n為無限期,此時,公式可簡化為。

確定資本化率的方法主要有以下幾種:

(1)市場提取法

此法適用於房地產市場發育比較成熟並且交易比較活躍、市場租金和交易價格比較容易收集的情況下,該法容易理解,準確度比較高,因而應用十分廣泛。

此法是通過搜集相同房地產市場上4宗以上的房地產的價格及收益信息,根據收益法的計算公式生,反求出資本化率的一種方法。即

具體做法是,是從市場上收集與待估房地產相似的房地產資料作為依據,為了保證計算的精確度,通常要選擇4個以上的相似交易案例,而且與待估房地產交易日期相近,種類和等級要類似,然後分別求出資本化率,再取簡單算術平均值或求加權平均值。

該方法應用的局限主要是資料的收集比較困難,以及搜集到的資料的準確性可能不能得到保證。而且對於該法,我國許多估價師都認為,既然有市場可比實例,還不如直接用比較法來估價,不需用收益法。

(2)無風險利率加風險調整法

它基於這樣的理論基礎:投資就要得到回報,回報與風險成正比,投資的風險越高,得到的回報也就越高,如果不想冒險,只能得到較低的投資回報。此方法下資本化率的公式是:資本化率=安全利率+風險調整值。

其中r1表示無風險利率;

r2是投資要求的平均收益率;

β是投資的風險水平。

例如:假定整個房地產投資市場的平均收益率15%,無風險投資的收益率(一般用國債利率替代)為10%,如果該房地產投資項目相對於整個房地產投資市場的風險相關係數為0.8,則可以計算出房地產投資項目的資本化率為。

r=10%+0.8×(15%-10%)=14%。

這種方法應用對的難點是風險調整值的確定仍然沒有統一的標準,不同估價人員的取值會有差別,這直接影響到了估價結果。

(3)複合投資收益法

其使用的前提是需要確定房地產融資的抵押貸款利率、自有資金投資收益率以及它們所佔總價值的比例。複合投資收益率法是將購買房地產的抵押貸款收益率與自有資本收益率的加權平均數作為資本化率的方法,並按下式計算:

。

公式中,a為抵押貸款額占房地產價值的比率,r1是抵押貸款的利率,1-a是自有資金的比率,r2是自有資金收益率。

例如:一項房地產投資,自有資金佔30%,抵押貸款佔70%,自有資金的收益率為15%,而抵押貸款的利率為10%,可以測算出該投資資本化率為。

r=70%×10%+30%×15%=11.5%

(4)投資收益率排序插入法

該方法要求找出和房地產投資相關的其他投資類型及其相應的收益率,然後按照它們的風險程度進行比較判斷,以確定房地產投資的資本化率。投資收益率排序插入法確定資本收益率的基本思路是:先找出社會上與待估價房地產有關的各種類型的投資及其收益率,其次繪出收益率一投資類型的曲線,然後,將估價對象房地產的投資與其它投資進行比較分析,找出同等風險的投資,判斷資本化率應落在的區間範圍,從而確定所要求取的化率率。

例如:銀行一年期存款利率為2.61%,一年期國債的利率為2.71%,企業債券收益為5%,一年期貸款利率為6.90%,投資股票的收益率為8.2%,考慮投資房地產的風險大於銀行一年期貸款而低於投資股票,所以其收益率應高於一年期貸款利率而低於投資股票的收益率,故可以確定資本化率在6.90%-8.2%之間。

資本化率=期間所有專門借款利息支出/所有專門借款本金數與其佔用時間的乘積之和

舉例:1996年1月1日為建某固定資產借入兩筆專門借款,一筆金額為100萬, 7月1日償還,年利率6%,一筆金額為80萬,1997年12月31日償還,年利率為10%。假定1月1日已開始資本化。

資本化率=(100×6%/2+80×10%×2)/(100/2+80×2)=9.05%