天然橡膠期貨

天然橡膠期貨

天然橡膠期貨:通常我們所說的天然橡膠,是指從巴西橡膠樹上採集的天然膠乳,經過凝固、乾燥等加工工序而製成的彈性固狀物。

天然橡膠的物理特性。天然橡膠在常溫下具有較高的彈性,稍帶塑性,具有非常好的機械強度,滯后損失小,在多次變形時生熱低,因此其耐屈撓性也很好,並且因為是非極性橡膠,所以電絕緣性能良好。

天然橡膠的化學特性。因為有不飽和雙鍵,所以天然橡膠是一種化學反應能力較強的物質,光、熱、臭氧、輻射、屈撓變形和銅、錳等金屬都能促進橡膠的老化,不耐老化是天然橡膠的致命弱點,但是,添加了防老劑的天然橡膠,有時在陽光下曝晒兩個月依然看不出多大變化,在倉庫內貯存三年後仍可以照常使用。

天然橡膠的耐介質特性。天然橡膠有較好的耐鹼性能,但不耐濃強酸。

由於天然橡膠是非極性橡膠,只能耐一些極性溶劑,而在非極性溶劑中則溶脹,因此,其耐油性和耐溶劑性很差,一般說來,烴、鹵代烴、二流化炭、醚、高級酮和高級脂肪酸對天然橡膠均有溶解作用,但其溶解度則受塑煉程度的影響,而低級酮、低級酯及醇類對天然橡膠則是非溶劑。

天然橡膠按形態可以分為兩大類:固體天然橡膠(膠片與顆粒膠)和濃縮膠乳。在日常使用中,固體天然橡膠佔了絕大部分的比例。膠片按製造工藝和外形的不同,可分為煙片膠、風乾膠片、白皺片、褐皺片等。煙片膠是天然橡膠中最具代表性的品種,一直是用量大、應用廣的一個膠種,煙片膠一般按外形來分級,分為特級、一級、二級、三級、四級、五級等共六級,達不到五級的則列為等外膠。

由於天然橡膠具有上述一系列物理化學特性,尤其是其優良的回彈性、絕緣性、隔水性及可塑性等特性,並且,經過適當處理后還具有耐油、耐酸、耐鹼、耐熱、耐寒、耐壓、耐磨等寶貴性質,所以,具有廣泛用途。

例如日常生活中使用的雨鞋、暖水袋、鬆緊帶;醫療衛生行業所用的外科醫生手套、輸血管、避孕套;交通運輸上使用的各種輪胎;工業上使用的傳送帶、運輸帶、耐酸和耐鹼手套;農業上使用的排灌膠管、氨水袋;氣象測量用的探空氣球;科學試驗用的密封、防震設備;國防上使用的飛機、坦克、大炮、防毒面具;甚至連火箭、人造地球衛星和宇宙飛船等高精尖科學技術產品都離不開天然橡膠。世界上部分或完全用天然橡膠製成的物品已達7萬種以上。

顆粒膠(即標準膠)是按國際上統一的理化效能、指標來分級的,這些理化性能包括雜質含量、塑性初值、塑性保持率、氮含量、揮發物含量、灰分含量及色澤指數等七項,其中以雜質含量為主導性指標,依雜質之多少分為5L、5、10、20及50等共五個級別。

濃縮膠乳

交易品種天然橡膠

天然橡膠期貨

最小變動價位5元/噸,每日價格最大波動限制不超過上一交易日結算價±3%

合約交割月份1、3、4、5、6、7、8、9、10、11月

交易時間上午9:00~10:15期市休息15分鐘10:30~11:30下午1:30~3:00夜市21:00~23:00

最後交易日合約交割月份的15日(遇法定假日順延)

交割日期合約交割月份的16日至20日(遇法定假日順延)

交割品級

標準品:1、國產一級標準橡膠(SCR5),質量符合國標GB/T8081-1999。

2、進口3號煙膠片(RSS3),質量符合《天然橡膠等級的品質與包裝國際標準(綠皮書)》(1979年版)。

交割地點交易所指定交割倉庫

最低交易保證金合約價值的7%

交易手續費不高於成交金額的萬分之一點五(含風險準備金)

交割方式實物交割

交易代碼RU

上市交易所上海期貨交易所

| 交易品種 | 天然橡膠 |

| 交易單位 | 10噸/手 |

| 報價單位 | 元(人民幣)/噸 |

| 最小變動價位 | 5元/噸 |

| 漲跌停板幅度 | 不超過上一交易日結算價±5% |

| 合約交割月份 | 1、3、4、5、6、7、8、9、10、11月 |

| 交易時間 | 上午9:00~11:30下午1:30~3:00 |

| 最後交易日 | 合約交割月份的15日(遇法定假日順延) |

| 交割日期 | 最後交易日後連續五個工作日 |

| 交割品級 | 標準品:國產天然橡膠(SCRWF),質量符合國標GB/T8081-2008。 |

| 交割地點 | 交易所指定交割倉庫 |

| 最低交易保證金 | 合約價值的5% |

| 交割方式 | 實物交割 |

| 交易代碼 | RU |

| 上市交易所 | 上海期貨交易所 |

所謂跨期套利,是指利用同種商品兩個不同期貨合約間的價格差異進行套利的一種投資方式。它通過買入一種商品的某一個交割月份的期貨合約,同時賣出同種商品的另一個交割月份的期貨合約,然後再有利時機將這兩個合約進行實物交割或者對沖平倉而獲利。因此,跨期套利主要利用的兩個合約的價差變動來進行獲利,當價差偏離合理區間后可以在這兩個合同上進行相應的操作來獲得盈利。

天然橡膠期貨已經成為期貨市場最活躍的期貨品種之一,其價格波動非常強烈,而在出現大漲大跌的行情時,不同交割期的合約也會出現不同程度的漲跌幅度,價差變化非常大。因此,一旦出現偏離合理區間后,即可進行套利操作,在後期回歸至合理區間後進行平倉獲利。

天然橡膠期貨跨期套利可行性分析

跨期套利的核心是尋找合理的價差區間。選用的是2010年7月12日滬膠市場的收盤價,而這裡用到的兩個合約是1011和1101合約。

在計算合理價差的方法上,主要採用了兩種計算方法:第一個是從交易所的交割程序方面開始計算買入1011同時賣出1101合約,模擬採用實際交割來進行套利的手法,從中計算整個套利過程中所涉及的成本;而另一種方法是從歷史的價差入手,對兩個合約的歷史價差進行統計分析,以其均值作為合理價差區間的中間值。而這兩種方法都涉及到了價差區間間隔的計算和確定,這對整個套利過程中的盈利和切入點等都有致關重要的作用。

首先,先從計算模擬交割的套利成本開始入手。

過程之中涉及到的較為確定的費用如下:

1.交割手續費:4元/噸。兩個合約收兩次,總計為8元/噸。

2.出/入庫檢驗費:15元/噸。出/入庫分別收兩次,總計為30元/噸。

3.倉儲費:0.8元/天、噸。1011和1101合約分別按照交割月的16日為交割日期,共計60天,因此倉儲費總計為0.8*60=48元/噸。

4.過戶費:10元/噸。兩個合約對應兩次過戶,共計20元/噸。

5.交易手續費:5元/手。這裡主要採用了期貨公司所收取的手續費,兩個合約開倉共計10元/噸。

而進行跨期套利過程中並不確定的費用如下:

6.資金借貸成本。假定套利過程中,先行開倉兩個合約,再等到價差回歸至正常過程中,所涉及的資金使用主要兩個合約的保證金。這裡採用期貨公司收取的大約是14%的保證金比例。而借貸利率採用人民銀行的6個月貸款比率4.86%,折算為2個月的借貸利率。期貨合約價格採用的是7月12日的收盤價。

計算結果如下:

7.增值稅。增值稅是整個套利過程中最不確定的因素。從上期所的天膠品種簡介中來看:“在天然橡膠期貨交易中,由於要發生實物交割,相應也帶來了增值稅發票的開具問題,因增值稅是由國家稅務機關進行管理和收取,交易所和會員在其中擔當的責任和如何操作也成為大家必須要了解的內容。上期所天然橡膠的標準交割品種分進口和國產天然橡膠,他們在收取增值稅的操作中也有不同的計算方法。海關對進口天然橡膠代征17%增值稅,而上海期貨交易所規定會員或投資者在實物交割時開具的增值稅專用發票,進口天然橡膠仍適用17%稅率,國產天然橡膠適用13%稅率。”

“增值稅發票上的價稅合計=(該期貨合約最後交易日的結算價-貼水)×賣出交割量”

因此,計算增值稅需要的是兩個合約最後交易日的結算價,這個在我們計算過程中無法測算也沒有辦法提前估算。我們採用的是收盤價作為結算價差,那麼我們要承擔的增值稅就是1011合約和1101合約的價差再乘以相應的稅率。這裡採用國產膠13%的增值稅稅率。最後,增值稅計算結果如下:

總計的1011合約和1101合約跨期套利成本為:

8+30+48+20+10+246+65=427元/噸

總結以上的計算,可以發現,主要不確定性因素在於借貸成本和增值稅的計算。其中借貸成本由於保證金的關係,對的套利成本影響最大,利率和保證金的確定是決定借貸成本的關鍵。而另一個不確定性因素是增值稅問題,由於兩個合約未來的最後一個交易日的結算價並不確定,增值稅存在很大變數。

在期貨市場上,套利投資是穩健型投資者偏好的投資形式。尤其在天然橡膠等較活躍的期貨品種上,這種模式更受青睞。跨期套利需掌握合適時機。

上海期貨交易所的天然橡膠合約套利分為跨期、跨市和期現套利。

所謂跨期套利,指通過買入一種商品的某一個交割月份的期貨合約,同時賣出同種商品的另一個交割月份的期貨合約,然後在有利時機將這兩個合約進行實物交割或對沖平倉而獲利。

由於天然橡膠期貨(下稱天膠期貨)的價格波動強烈,當期貨價格大漲大跌時,不同交割期的合約會出現不同幅度的漲跌,價差變化甚大,因此可進行套利操作。

期貨分析師表示,跨期套利可分為對沖平倉式和實物交割式兩種形式。一般說,影響實物交割跨期套利盈虧的有多種因素,包括買入合約價格、賣出遠期合約價格、倉儲費、資金利息、增值稅、交易手續費、交割費等。該形式的套利利潤=賣出遠期合約價格-買入合約價格-倉儲費-資金利息-增值稅-交割費。

而天膠套利實物交割的具體費用更複雜,不妨來看一個假設案例。

X=賣出遠期合約價格-買入合約價格;

倉儲費=0.8元/噸/天×30天=24元/噸;

交易手續費=15×2/5=6元/噸;

交割手續費=80/5=16元/噸;

增值稅=X×13%/1.13;過戶費=10元/噸;資金利息=5.22%×30/365×13000元/噸=55.78元/噸(設天膠期貨價格為13000元/噸).

根據上式計算公式可得:套利利潤=X-X×0.13/1.13-(24+6+16+10+55.78)。當套利利潤=0時,可得盈虧平衡點,即X≈126元/噸。換句話說,當兩個月天膠期貨價格的差價達到126元/噸以上,就可進行跨期套利。中日橡膠實現跨市套利

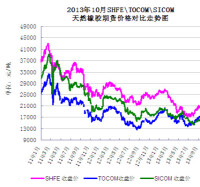

世界上的天膠期貨品種主要集中在亞洲,其中有日本的東京工業品交易所(TOCOM)、中國的上海期交所、新加坡的SICOM及馬來西亞的KLCE期交所。目前國內關注較多的主要是

TOCOM天膠價格。由於TO-COM的交易時間比上海期交所早一個小時,這就為實現跨市套利交易提供了可能。

一方面,東京橡膠的交易時間為早上8:00至14:30,下午16:00至18:00,上海橡膠的交易時間為早上9:00至11:30,下午13:30至15:00;另一方面,兩者都以國際標準3號煙片膠為可供交割品級。東京橡膠的合約標的是3號煙片膠,報價單位是日元/公斤;上海橡膠的合約標的是國產5號標膠,報價單位是人民幣/公噸。由於上海橡膠同時允許進口三號煙片膠交割,因此兩個市場間就建立了套利的基礎。

一般說,上海橡膠與東京橡膠的套利計算公式為:東京膠期價的進口完稅價=[東京橡膠價(日元/公斤)×1000/美元兌日元匯率+40]×1.20×1.17.(先算成美元價格,再換成人民幣,美元兌日元等按當日匯率,17%增值稅,20%關稅,40美元/噸海運費).

投資者進行套利操作時需要注意,首先,套利的交易單位最好是10手或10手的整數倍,儘可能符合兩個市場的持倉限制;其次,計算利潤應考慮多項費用,天膠進口如需通過進口經營企業代理,進口者須考慮代理和保險費用、國內短途運輸費、上海期交所交割費及資金利息。為盡量降低跨市場套利的風險,投資者的入市套利價差必須超出上述費用的總和。

此外,套利雖然為投資者提供了一定的保護機制,但並非全無風險。如國家貿易政策變化會對貿易成本產生極大影響,直接關係到套利交易成敗,投資者還應謹慎。