中華人民共和國耕地佔用稅暫行條例

中華人民共和國耕地佔用稅暫行條例

《中華人民共和國耕地佔用稅暫行條例》是為了合理利用土地資源,加強土地管理,保護耕地而制定的條例。

2018年12月29日,第十三屆全國人民代表大會常務委員會第七次會議通過《中華人民共和國耕地佔用稅法》。自2019年9月1日起施行。2007年12月1日國務院公布的《中華人民共和國耕地佔用稅暫行條例》同時廢止。

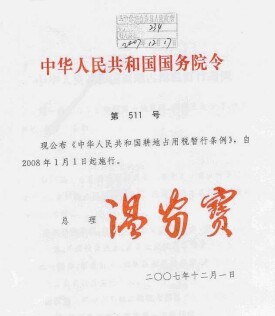

第 511 號

現公布《中華人民共和國耕地佔用稅暫行條例》,自2008年1月1日起施行。

總 理 溫家寶

二○○七年十二月一日

中華人民共和國耕地佔用稅暫行條例

第一條 為了合理利用土地資源,加強土地管理,保護耕地,制定本條例。

第二條 本條例所稱耕地,是指用於種植農作物的土地。

第三條 佔用耕地建房或者從事非農業建設的單位或者個人,為耕地佔用稅的納稅人,應當依照本條例規定繳納耕地佔用稅。

前款所稱單位,包括國有企業、集體企業、私營企業、股份制企業、外商投資企業、外國企業以及其他企業和事業單位、社會團體、國家機關、部隊以及其他單位;所稱個人,包括個體工商戶以及其他個人。

第四條 耕地佔用稅以納稅人實際佔用的耕地面積為計稅依據,按照規定的適用稅額一次性徵收。

第五條 耕地佔用稅的稅額規定如下:

(一)人均耕地不超過1畝的地區(以縣級行政區域為單位,下同),每平方米為10元至50元;

(二)人均耕地超過1畝但不超過2畝的地區,每平方米為8元至40元;

(三)人均耕地超過2畝但不超過3畝的地區,每平方米為6元至30元;

(四)人均耕地超過3畝的地區,每平方米為5元至25元。

國務院財政、稅務主管部門根據人均耕地面積和經濟發展情況確定各省、自治區、直轄市的平均稅額。

各地適用稅額,由省、自治區、直轄市人民政府在本條第一款規定的稅額幅度內,根據本地區情況核定。各省、自治區、直轄市人民政府核定的適用稅額的平均水平,不得低於本條第二款規定的平均稅額。

第六條 經濟特區、經濟技術開發區和經濟發達且人均耕地特別少的地區,適用稅額可以適當提高,但是提高的部分最高不得超過本條例第五條第三款規定的當地適用稅額的50%。

第七條 佔用基本農田的,適用稅額應當在本條例第五條第三款、第六條規定的當地適用稅額的基礎上提高50%。

第八條 下列情形免征耕地佔用稅:

(一)軍事設施佔用耕地;

(二)學校、幼兒園、養老院、醫院佔用耕地。

第九條 鐵路線路、公路線路、飛機場跑道、停機坪、港口、航道佔用耕地,減按每平方米2元的稅額徵收耕地佔用稅。

根據實際需要,國務院財政、稅務主管部門商國務院有關部門並報國務院批准后,可以對前款規定的情形免征或者減征耕地佔用稅。

第十條 農村居民佔用耕地新建住宅,按照當地適用稅額減半徵收耕地佔用稅。

農村烈士家屬、殘疾軍人、鰥寡孤獨以及革命老根據地、少數民族聚居區和邊遠貧困山區生活困難的農村居民,在規定用地標準以內新建住宅繳納耕地佔用稅確有困難的,經所在地鄉(鎮)人民政府審核,報經縣級人民政府批准后,可以免征或者減征耕地佔用稅。

第十一條 依照本條例第八條、第九條規定免征或者減征耕地佔用稅後,納稅人改變原佔地用途,不再屬於免征或者減征耕地佔用稅情形的,應當按照當地適用稅額補繳耕地佔用稅。

第十二條 耕地佔用稅由地方稅務機關負責徵收。

土地管理部門在通知單位或者個人辦理佔用耕地手續時,應當同時通知耕地所在地同級地方稅務機關。獲准佔用耕地的單位或者個人應當在收到土地管理部門的通知之日起30日內繳納耕地佔用稅。土地管理部門憑耕地佔用稅完稅憑證或者免稅憑證和其他有關文件發放建設用地批准書。

建設直接為農業生產服務的生產設施佔用前款規定的農用地的,不徵收耕地佔用稅。

第十五條 耕地佔用稅的徵收管理,依照《中華人民共和國稅收徵收管理法》和本條例有關規定執行。

第十六條 本條例自2008年1月1日起施行。1987年4月1日國務院發布的《中華人民共和國耕地佔用稅暫行條例》同時廢止。

2018年12月29日,第十三屆全國人民代表大會常務委員會第七次會議通過《中華人民共和國耕地佔用稅法》。自2019年9月1日起施行。2007年12月1日國務院公布的《中華人民共和國耕地佔用稅暫行條例》同時廢止。