後門上市

後門上市

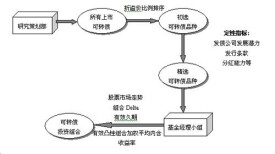

徠後門上市(backdoor listing)是指一家公司因其自身未能符合交易所上市規定,便買進一個空殼的上市公司,將自身併入其中而使自己能夠上市。因故也稱之為借殼上市。

借殼上市這個詞,來源於英語backdoor listing,直譯為後門上市,是指不符合證券交易所上市要求的企業,通過併購重組一家上市公司(殼資源),從而達到上市目的。在漢語里,“後門”是個貶義詞,指通過與權力相關的社會關係網路牟取利益。因此,借殼上市與我們所說的“走後門”還不是一回事。

後門上市

和徠其他市場經濟國家一樣,中國鼓勵上市公司收購、兼并和重組,旨在推動資源在不同行業的優化配置,引導和支持生產要素向高新技術企業聚集。但中國證券市場所發生的併購重組基本以套利性的ST重組為主,發揮產業協同效應、優勢互補的戰略性併購可謂鳳毛麟角。

相關研究表明,在控股股東和地方政府支持下完成的ST重組,從短期看解決了虧損企業的困境,活躍了市場,但實際上並未給ST公司帶來經營業績的持續增長和盈利能力的根本改善,長期來看併購重組所產生的社會效益是不確定的甚至是負的。從2006年證券市場由熊轉牛以來,ST公司併購重組又掀起了一個高潮,券商和房地產企業成為這次重組潮主角。這種現象,也從另外一個側面反映出中國證券市場資源配置功能的低效。

後門上市

如何在規範和發展之間取得最佳平衡,使殼資源市場成為IPO市場的有益補充,是世界上許多國家一直在探索的問題。在美國,借殼上市最早可以追溯到20世紀30年代。美國的殼資源市場也曾經歷過混亂的繁榮期,發生過大量與殼公司有關的欺詐和舞弊行為、股價操縱行為,殼資源市場一度變得臭名昭著。從20世紀90年代開始,隨著股票市場發展水平的提高和借殼上市監管體系的完備,美國的殼資源市場獲得了新的發展,其吸引力正在不斷增強。但也有一些市場對借殼上市採取了極端嚴厲的監管措施。比如,2004年4月1日香港證券市場出台新的證券交易規則,規定試圖借殼上市的公司必須遵守同普通上市公司一樣的標準,這項規則實際上是關緊了上市的“後門”。

中國如何進一步規範“後門上市”,讓殼資源市場真正發揮優化資源配置的作用,是對現有的監管水平提出的嚴峻挑戰。