貨幣需求

商業經濟術語之一

貨幣需求是一個商業經濟的範疇,發端於商品交換,隨商品經濟及信用化的發展而發展。在產品經濟以及半貨幣化經濟條件下,貨幣需求強度(貨幣發揮自身職能作用的程度,貨幣與經濟的聯繫即在經濟社會中的作用程度,以及社會公眾對持有貨幣的要求程度)較低;在發達的商品經濟條件下,貨幣需求強度較高。

貨幣需求

而貨幣需求是指整個利率--貨幣需求量組合或向下傾斜的需求曲線。貨幣需求量反映某利率下的需求量,而貨幣需求則是彈性變化的。

所謂貨幣需求,在凱恩斯看來,是指人們放棄流動性很差的金融資產而持有不生息貨幣的需要。

居民、企業和單位持有的貨幣是執行流通手段和貯藏手段的。如居民用貨幣來購買商品或者支付服務費用,購買股票和債券,償還債務,以及以貨幣形式保存財富等;企業以貨幣支付生產費用,支付股票、債券的息金,以貨幣形式持有資本等。

人們對貨幣有需求的原因是貨幣是最具方便性、靈活性、流動性的資產。持有貨幣能滿足人們對貨幣的流動性偏好liquidity。人們對貨幣的偏好叫貨幣的流動性偏好。

現代經濟理論認為,居民、企業等持有貨幣是出於不同的動機,它包括交易性動機、預防性動機和投機性動機等。與此相對應,貨幣需求也可以分為交易性貨幣需求、預防性貨幣需求、投機性貨幣需求和安全需求等。

交易性貨幣需求是居民和企業為了交易的目的而形成的對貨幣的需求,居民和企業為了順利進行交易活動就必須持一定的貨幣量,交易性貨幣需求是由收入水平和利率水平共同作用的。

預防性貨幣需求是指人們為了應付意外事故而形成對貨幣的需求。預防性貨幣需求與利息率有密切的關係,當利率低,人們持有的成本低,人們就會持有較多的貨幣以預防意外事件的發生;當市場利率足夠高,人們可能試圖承擔預防性貨幣減少的風險,將這種貨幣的一部分變為生息資本,以期獲得較高的利息。

投機性貨幣需求是由於未來利息率的不確定,人們為了避免資本損失或增加資本利息,及時調整資產結構而形成的貨幣需求。貨幣需求分為在當前價格水平下的名義貨幣需求和剔除價格影響下的實際貨幣需求等兩種形式。凱恩斯在凱恩斯總模型中指貨幣是為了交易目的(lt)和保值目的(ls)。貨幣的“投機需求”(ls)並非是為了投機的資產,而是為了降低損失風險而以貨幣形式保值的資產。貨幣的“投機需求”有機會成本。

安全需求指非銀行金融機構為了進行不可預知的交易而需要的流動性。這是必須的,因為經濟主體對未來的狀況是不確定,不能準確預知。收入越高,安全需求的實際範圍就越大,即可預見的交易數額越大。另一方面,必須的更新購買和維修的不確定性也需要貨幣的“安全需求”。“安全需求”在模型中一般不是獨立的,一般被簡化歸入了“交易需求”。

從宏觀把握經濟社會對貨幣總量的需求,即一定時期社會對貨幣的需要量及其決定因素。這裡,人們注重三個原則:第一是客觀性原則,即需要量由社會經濟過程客觀地決定;第二是商品流通原則,即貨幣量主要由流通中商品量決定;第三是貨幣媒介原則,即所需貨幣主要為了媒介商品,貨幣過多或不足將直接影響價格水平。在英國劍橋學派提出現金餘額說之前,學者們大多持上述觀點。

從微觀把握持幣者對貨幣的需求。這種觀點源於劍橋學派的A.馬歇爾和A.C.庇古等人。他們強調持幣者的主觀動機,著重從人的利益與行為方式上來解釋貨幣需求。這種觀點認為貨幣在經濟生活中主要不是一種媒介物而是一種資產,人們之所以願意持有貨幣,是因為這種資產較其他任何資產有更高的流動性,能滿足人們在資產持有上的一些特殊動機,建立起對未來的某種安全感。因此,與前者注重貨幣的媒介功能比較,這種觀點更注重貨幣的貯藏功能。儘管存在著上述區別,但當代經濟學家已傾向於將兩種方法結合起來,較全面地觀察和分析貨幣需求。這一方法論上的演進,在很大程度上得力於英國經濟學家J.M.凱恩斯的流動偏好說。

凱恩斯繼承和發展了馬歇爾等人關於貨幣需求動機的研究方法,並在此結構下探討貨幣需要量的決定因素。他將貨幣需求分解為三種動機:①持幣用以應付一些經常性支付的需要,如衣食住行方面的可預見的開支;②保留一部分貨幣用來應付意外事件,如傷病、失業等不可預見的開支;③持有一些貨幣以備在有利時機下進行購買有價證券等盈利活動,即機會性(投機)持有。這些動機分別構成交易性貨幣需求、預防性貨幣需求和投機性貨幣需求。由於決定這三種貨幣需求的因素為所得(前兩種)和利率(投機需求),因此,他將這兩個變數視為貨幣需求總量的決定因素。沿著這一思路,凱恩斯學派的學者們對貨幣需求問題作了進一步的研究。重要的有:J.R.希克斯與A.H.漢森建立的IS-LM.模型(見IS-LM分析),從而把貨幣供求與國民經濟均衡作了一般的以及量上的聯繫。J.托賓與W.J.鮑莫爾提出的平方根定律,即:進一步揭示了貨幣交易需求與利率的關係。托賓的資產選擇理論從更一般的角度論證和證實了貨幣的資產需求與利率的反函數關係。此外,從50年代末起,貨幣需求越來越多地轉入實證分析,西方學者已建立了較多的計量經濟模型。

在貨幣需求問題上,與凱恩斯學派持不同觀點的另一主要流派是貨幣學派,即以M.弗里德曼為首的新貨幣數量論者。弗里德曼認為,貨幣數量說不是關於產量、貨幣所得或物價問題的理論,而是關於貨幣購買力的理論。對擁有財富的經濟單位來說,貨幣是一種資產,是擁有財富的一種手段,因此,貨幣需求又是資本理論中的一個問題。在此前提下,弗里德曼著重從財富總額和財富構成等方面考察貨幣需求。根據這一推斷,影響貨幣需求的因素首先是財富總額,在任何情況下,貨幣持有都將隨財富總額的增長而增長。在財富構成中,對貨幣需求有直接影響的主要因素是人力資本,即個人為獲得未來收入的能力而進行的智力投資,反映為一國居民的教育與技術的投資。他認為,人力資本較實物資本對一國經濟的影響更甚。由於人們選擇財富持有的方式不僅僅是貨幣,因而其他資產的收益率如實物資產、債券和股權的收益率也會影響到貨幣需求。在貨幣需求的實證分析中,弗里德曼也提出了一些新的見解或理論假設,如恆久收入的假定,多重資產選擇及預期收益等。

貨幣需求

事實上,一些學者已試圖把兩者的某些思想結合在一起,並提出超乎兩者的新觀點。70年代以前,對貨幣需求的考察對象主要為M1,以後擴充到M2及更多的層次,有關貨幣需求的財富、收入、利率的期限結構、貨幣流通速度等問題的研究仍在繼續。在貨幣需求動機方面,S.魏因特勞佈於1982年提出關於貨幣需求的七個動機,或歸為商業動機、投機動機和公共權力動機,其中貨幣-工資動機和公共權力動機是較新的思路,從而引起了人們的關注。

由於貨幣需求是影響社會總需求以至總供給的重要政策變數,因此,如何確定和調節貨幣供應量,是國家宏觀經濟政策的主要內容之一。合理預測和調節貨幣供應量,必須在理論與實證兩方面對貨幣需求進行科學的分析,以此為基礎來調控貨幣供給以實現總供求平衡。

1.貨幣政策的界定。這涉及到人們對貨幣需求關係的界定問題。具體地,中國的貨幣政策工具分五項:(易綱,1996)中央銀行對專業及商業銀行的貸款,準備金比率,利率及貼現率,備付金率,以及限制貸款總量的存貸比要求。本文將含這五項的貨幣政策稱為廣義貨幣政策,而將僅含前三項的貨幣政策稱為狹義貨幣政策。鑒於區別廣義與狹義的后兩項貨幣政策本質上代表著國有經濟部門在計劃機制的軟預算約束下的投資需求行為,本文將由這種行為引致的貨幣量變動視為貨幣需求的變動。換句話說,本文把廣義貨幣政策中政府代表國有企業的行為從政府的宏觀經濟管理職能分離開來,僅將後者(即狹義的貨幣政策)視為貨幣政策。

2.實證分析的尺度。從對理論假說的證偽要求看,通用的數據列舉方式往往過於粗糙、解析度低。這裡,人們主要規定兩種尺度:一是劃定肯定理論成立的實據須與數據關係中參數的穩定性(即時不變性)相對應;二是規定理論假定的基本關係一般僅與數據信息中的長期部分相對應。前一規定將理論隱含的規律性表述為可測信息;后一規定則力圖根據理論隱含的抽象長期均衡將數據信息分離成長期與短期部分。后一規定對人們討論貨幣政策的短期與長期目標是十分必要的。

3.貨幣指標的選擇問題。在M0、M1和M2三個通用指標中,本文從統計指標的匹配程度出發,選用M1作貨幣指標。不採用M2的主要理由是,M2包含的貨幣存量部分,與國民總產值這類代表社會總收入的流量指標不相匹配。通常,存量與流量之比例時序總是時變的,但這並不反映理論隱含的規律性。M0曾一直是中國主要的貨幣指標,而且直至九十年代初期,M0一直與M1呈線性同步增長。但近些年來,兩者間的差距日趨顯著。這反映著活期轉帳業務相對於現金業務的迅速增長,即貨幣總流量中現金比例的迅速下降。這一現象是符合銀行業迅速發展的客觀現實的。因此,M1與代表社會總收入的流量指標之匹配程度最好。

4.實證推斷所忽略的情況。為簡化問題,在計量模型結果基礎上對上述兩個設定做推斷時,忽略了兩方面的可能性:一是貨幣政策實施時含系統失誤的可能性;二是數據指標統計時含系統誤差的可能性。

(一)收入水平收入狀況是決定貨幣需求的主要因素之一。這一因素又可以分解為收入水平和收入間隔兩個方面。在一般情況下,貨幣需求量與收入水平成正比,當居民,企業等經濟主體的收入增加時,他們對貨幣的需求也會增加;當其收入減少時,他們對貨幣的需求也會減少。如果人們取得收入的時間間隔延長,則整個社會的貨幣需求量就會增大;相反,如果人們取得收入的時間間隔縮短,則整個社會的貨幣需求量就會減少。

(二)消費傾向

消費傾向是指消費支出在收入中所佔的比重,可分為平均消費傾向(Average propensity to comsume--APC)和邊際消費傾向(Marginal propensity to consume--MPC)。平均消費傾向是指消費總額在收入總額中的比例,而邊際消費傾向是指消費增量在收入增量中的比例。假設人們的收入支出除了消費就是儲蓄,那麼,與消費傾向相對應的就是儲蓄傾向。在一般情況下,消費傾向與貨幣需求變動的方向一致,即消費傾向大,貨幣需求量也大;反之亦然。

(三)利息率水平

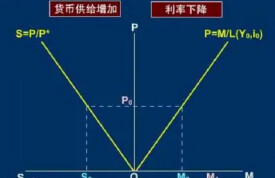

在市場經濟中,利息率是調節經濟活動的重要槓桿。在正常情況下,利息率上升,貨幣需求減少;利息率下降,貨幣需求增加,利息率與貨幣需求成負相關關係。造成利息率與貨幣需求負相關關係的原因是:第一,貨幣市場利息率提高,意味著人們持有貨幣的機會成本上升(因持有貨幣而放棄的利息收入),因此,貨幣需求趨於減少;相反市場利息率下降,持有貨幣的機會成本減少,貨幣需求趨於增加。第二,市場利息率與有價證券的價格成反向變動,利息率上升,有價證券的價格下跌;利息率下降,有價證券價格上升,這樣公眾的持幣願望與利息率成反比,與有價證券的價格成正比,公眾的持幣願望是決定貨幣需求的重要因素。

(四)信用的發達程度

如果一個社會信用發達,信用制度健全,人們在需要貨幣的時候能很容易地獲得現金或貸款,那麼整個社會所必需的貨幣量相對於信用不發達,信用制度不健全的社會所必需的貨幣量就少些。

(五)貨幣流通速度、社會商品可供量、物價水平

這三個因素對貨幣需求的影響可用貨幣流通規律說明。若以M代表貨幣需求量,P代表物價水平,Q代表社會商品可供量,V代表貨幣流通速度,則根據貨幣流通規律有如下公式:M=PQ/V。可見,物價水平和社會商品可供量同貨幣需求成正比;貨幣流通速度同貨幣需求成反比。

(六)公眾的預期和偏好

以上五點是決定貨幣需求的客觀因素。貨幣需求在相當程度上受到人們的主觀意志和心理活動的影響。一般地說,人們的心理活動與貨幣需求有如下關係:

1當利息率上升幅度較大時,人們往往預期利息率將下降,而有價證券價格將上升,於是人們將減少手持現金,增加有價證券的持有量,以期日後取得資本溢價收益;反之亦然。

2預期物價水平上升,則貨幣需求減少;預期物價水平下降,則貨幣需求增加。

3人們偏好貨幣,則貨幣需求增加,人們偏好其他金融資產,則貨幣需求減少。

交易方程式(Equation Of Exchange)

即MV=PT,它認為,流通中的貨幣數量對物價具有決定性作用,而全社會一定時期一定物價水平下的總交易量與所需要的名義貨幣量之間也存在著一個比例關係1/V。

劍橋方程式(Equation Of Cambridge)

即M=KPY,這一理論認為貨幣需求是一種資產選擇行為,它與人們的財富或名義收入之間保持一定的比率,並假設整個經濟中的貨幣供求會自動趨於均衡。

流動性陷阱(Liquidity Trap)

它是凱恩斯提出的一種假說,指當一定時期的利率水平降低到不能再低時,人們就會產生利率上升而債券價格下降的預期,貨幣需求彈性就會變得無限大,即無論增加多少貨幣,都會被人們儲存起來。