老虎基金

朱利安·羅伯遜創立的對沖基金

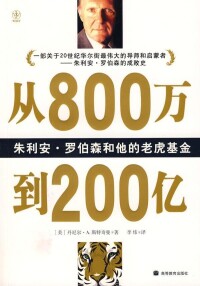

老虎基金(Tiger Fund)由朱利安·羅伯遜(Julian Robertson)創立於1980年的老虎基金是舉世聞名的對沖基金,朱利安·羅伯遜到1998年其資產由創建時的800萬美元,迅速膨脹到220億美元,並以年均盈利25%的業績,列全球排名第二。

其中,1996年基金單位回報為50%,1997年為72%,在對沖基金業里,老虎基金創造了極少有人能與之匹敵的業績。

2020年3月30日晚間消息,老虎環球基金(Tiger Global Management)入股了北京位元組跳動科技有限公司。

老虎基金

資產創建元,迅速膨脹億元,均盈%業績,列球排二。,基單匯%,%,沖基業,虎基創造極匹敵業績。,,資產億元萎縮億元,論指納指歌,市呼換雨,曾索羅斯等對沖基金聯手衝擊香港匯市的“大莊家”,辛辛苦苦幾十年,一覺回到解放前,其經歷頗耐人尋味。

虎管羅伯遜(Julian Robertson)創辦,創立資本為800萬美元,其中200萬是自有資金。在此之前,他曾作為股票經紀和基金經理在kidderPeabody&Co工作近20年;之後,他又在Webster Management擔任基金部主管。

老虎基金與全球第一支對沖基金———“瓊斯對沖基金”(JohsHedge Fund)是否有淵源關係,難以查證;但1983年瓊斯的女婿接管“瓊斯對沖基金”,把大部份資產交給羅伯遜管理卻有記載。

老虎管理旗下共有六隻基金,都是羅伯遜在20世紀80年代陸續創立的,以各種貓科動物命名。除在1980年創建以其商標命名的老虎(Tiger)基金外1986年他建立了美洲豹(Jaguar)基金和美洲獅(Puma)基金,1987年還組建了獅子(Lion)和虎貓(Ocelot)基金。其中老虎和美洲豹基金較具規模,各管理數十億美元。從基金的名稱,人們似乎可感覺到羅伯遜對沖基金投資策略的進攻性和冒犯性。

此前,羅伯遜投資管理可謂極之成功,早在1986年傳媒就廣泛宣傳對沖基金的高額回報,特別是老虎基金在1985年“宏觀”投資的高回報率。老虎基金在美元連續四年強勁升值后,預計美元相對歐洲貨幣和日圓幣值高估將貶值,買進大量的外匯購入期權(foreigncurrencycalloptions),取得高額回報。

老虎管理初期,以傳統的個股選擇為投資策略,80年代中後期,隨著金融創新和越來越多的金融衍生產品的推出,老虎管理日益背離傳統的基金管理策略,在世界範圍內建立包括政府債券、貨幣、股市、利率及相關期權期貨等衍生產品的投資組合,成為典型的“宏觀”對沖基金。老虎管理曾保持輝煌的業績,自1980年至投資失利前的1998年8月,每年的投資回報率為32%,就是把投資失利的18個月算進去,其年均增幅也高至25%,是表現最佳的對沖基金之一。

但是,1998年8月之後,老虎管理的投資四處碰壁,資產價值一落千丈。1998年8月全盛時期,管理的資產多達220億美元,比索羅斯量子基金還高出一大截,是當時規模最大的對沖基金,羅伯遜因此被人們推為華爾街最具影響力的人物。經歷一系列的投資失誤后,至2000年二月底,老虎管理的資產暴跌,只剩下60多億美元。從1998年第四季開始,投資者在長期資本管理(LTCM)事件的陰影下,陸續贖回在對沖基金的投資,老虎管理是面對大量贖回的主要對沖基金之一,總額高達近77億美元之多。

老虎管理的衰落,有跡可循。首先在1998年秋,由於俄羅斯盧布貶值使其損失6億美元,比起其它對沖基金如LTCM,它的損失不大,尤其老虎基金此時正處於全盛時期,幾億美元損失,影響有限。

其次,從事日元投機交易,即借入低息日元購入美元資產,以圖在攪亂亞洲金融市場動蕩中獲利;但事與願違,人算不如天算,日元在1998年第四季突然轉強,打亂了對沖基金在日元投資的部署,老虎管理勁蝕十數億美元,此後,投資者開始贖回資金,使其元氣大傷。

日元投機和盧布債務的損失,對擁有220億美元的老虎基金而言,還不足以致命,雖然這是18年來業績第一次倒退,1998年業績比1997年倒跌4%。使老虎管理沒落的真正原因是它的股票投資失誤。與很多對沖基金一樣,老虎管理在全球“宏觀”投資接連失手后,轉向股市投資。投資股票,羅伯遜一向堅持“價值投資”理念,依據公司盈利能力確定合理價位,逢低吸納,高價出貨。

但金融市場進入1999年,卻颳起了科技股旋風,以科技為主的“新經濟”股份之漲落,並不完全按基礎分析的模式運作,“價值法”基本上不能用以科技股的分析。羅伯遜低價買入大量的“舊經濟”股份,而這些股份由於市場資金流入“新經濟”股而持續大跌,比如,持有逾22%股權的美國航空,在過去12個月內失去近乎5成的市值,使老虎管理損失慘重,老虎基金的每股資產從高峰的154萬跌至二月底的82萬美元,幅度高達47%。

作為對沖基金,老虎管理利用槓桿買空看好的股份,賣空利淡的股票,對於沒有盈利的科技網路股,羅伯遜拋空這些股份是理所當然的,他先後沽空了兩大熱門股份朗訊(LucentTech)和MicronTech,可以想像這些交易為老虎所帶來的災難是如何巨大。

由於股市投資決策一再失誤,老虎管理的資產1999年下挫19%,截至2000年二月底,再下跌13%,加上投資者紛紛贖回資本,從1998年9月以來,老虎管理的資產值已暴瀉了160億美元。由於嚴重虧損,老虎管理的資產,已無法提供足夠的傭金和分成利潤以支付營運開支和僱員薪酬。

對沖基金的報酬,不像互惠基金來自管理費,而是從基金所實現的一定利潤中抽取20%作為薪酬。老虎管理的客戶非富即貴,他們願意付出高昂的代價,以鼓勵基金回報跑贏大市,但要求投資收益必須超過一定水平時,才向基金支付傭金。在老虎管理虧損的情況下,要想獲得傭金,基金的回報率就必須大幅反彈近50%,但這幾乎不可能,而資金又不斷被贖回,以至連最後的管理收費也不足以應付一般營運開支。

面對山窮水盡,羅伯遜萬般無奈宣布老虎管理結業。剩下的60多億美元的“退還”方式如下∶75%現金,5%為基金持有的11種股票,在2000年5月1日前逐步退還給公司各股東。老虎管理仍保留美國航空等5種核心股票,約為公司資產的20%,羅伯遜可能繼續保留公司名號管理家族約15億資產。羅伯遜表示不再“為他人贏錢”,並考慮坐下來寫“財經類小說”。他仍然持有的5種股票,目的也在等待時機,善價而沽。據報道,老虎管理的許多高級基金經理,可能加入前執行董事LeeAinslie創辦的MaverickCapital對沖基金。至此,曾經在國際金融市場叱吒風雲,顯赫一時的老虎管理集團終於樹倒猢猻散,壽終正寢。

老虎基金

股票經紀人出身的羅伯遜於1980年創辦了老虎管理公司,羅伯遜憑自己的200萬美元和 別人投資的600萬美元起家,在對沖基金業創造了很少人能與之匹敵的驕人業績。老虎公司20年來的年平均投資回報率達到27%。到1998年老虎公司管理的資產已達到210多億美元,羅伯遜本人賺到了約15億美元。

但是,由於美國政府對對沖基金監管比較鬆懈,這類基金的投機性遠大於共同基金,因此風險也更大。1998年9月美國另一家著名對沖基金長期資本管理公司因投機失敗瀕臨倒閉,曾引起美國股市劇烈動蕩,14家華爾街金融機構向長資公司注入36億美元,最終使該公司脫離險境。

羅伯遜的霉運同樣始於俄羅斯金融危機。由於俄羅斯拖欠外債以及對日元匯率投機失敗,1998年老虎公司賠了16億美元,資產萎縮了4%。1999年老虎公司損失了19%,2000年第一季度又虧掉了13.5%。但這一次不僅沒有人向羅伯遜伸出援手,投資者反而釜底抽薪,共撤走了77億美元,給了“老虎”最致命的一擊。

老虎公司倒閉雖然與時運不佳有關,但更深層的原因在於羅伯遜固執的經營理念和獨斷專行的管理作風。正是因為多年來取得的巨大成功,使得羅伯遜篤信自己的投資理念,那就是重點投資於屬於傳統經濟部門的“價值股”,對那些公司沒有盈利但價格飛漲的高科技股避而遠之。但遺憾的是,過去兩年中,老虎公司投資的大多數“價值股”慘跌,如老虎公司持有近25%股份的美國航空公司的股價,從1998年4月的每股80美元跌到了目前的25美元。

在管理方面,羅伯遜幾乎事事要干預,而且只相信自己的投資戰略。如在美國航空公司的股票開始下跌后,羅伯遜不僅沒有及時抽身而退,反而繼續增加投資,以至於最後無法脫身。因此,近年來老虎公司的一些最優秀的管理人員相繼離開,另立門戶。亨尼西集團首席策略師查爾斯·格拉丹特認為,規模過大也是老虎公司存在的問題之一。他認為,當對沖基金的規模不斷擴大、尤其是資產額超過100億美元后,對沖基金的功能會逐步退化。

雖然老虎公司行將倒閉,但2000年已經67歲的羅伯遜並不服輸。他在接受記者採訪時表示:“我不會投降,我也不會停止投資”。他依然認為他的投資戰略是正確的,並且認為目前的技術、網際網路和電信股狂潮總有一天會崩潰。然而對沖基金分析家巴里·科爾文評論說:“有一句格言說,不要與市場對抗,朱利安這麼做了,結果他輸了。”

2020年3月,老虎環球基金宣布已在熱門視頻應用TikTok的中國東家位元組跳動公司投資並獲得股份。

2009年8月,香港證監會開始在高等法院對老虎基金亞洲及三名高層Bill Hwang、Raymond Park和William Tomita展開法律程序,指其涉及內幕交易。2010年,老虎基金獲利的超3000萬港元被法院如數凍結,令該基金成為首個被“驅逐”出香港市場的機構。

老虎基金亞洲隨後在給投資者的信中反駁了該指控,然而很快,該基金又收到了美國證券交易委員會的傳票。這讓老虎基金亞洲的規模在2010年從30億美元縮水至12億美元。

2011年6月,香港原訟法庭首次判決證監會敗訴,但3個月後,香港證監會提出上訴。2012年2月,上訴法庭推翻原訟法庭的裁決,認為證監會有權引用《證券及期貨條例》第213條,停止違規交易及代表投資者追討賠償,以保障投資者利益。

不過,老虎基金亞洲不滿裁決,再上訴至終審法院。

2012年,Bill Hwang在給投資者的一份信中表示,向基金投資者退還外部資金,並將老虎基金亞洲轉型為家族投資基金。Bill Hwang在信中坦言,漫長的法律訴訟是做出上述決定的主要因素。

2013年底,老虎基金亞洲向香港原訟法庭承認,該機構在2008年12月及2009年1月的買賣確實違反了香港禁止的內幕交易法例,以及承認了其在2009年1月操縱建設銀行股價的事實。

2019年11月16日,胡潤研究院發布《2019胡潤全球獨角獸活躍投資機構百強榜》,老虎基金排名第4位。