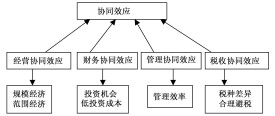

財務協同效應

財務方面給公司帶來的收益

財務協同效應20世紀70年代以後,兼并活動已從單純的橫向兼并、縱向兼并發展為混合型兼并,從財務管理的角度看,企業純粹混合兼并有可能是為了謀求財務協同效應。

財務協同效應是指併購在財務方面給公司帶來收益:包括財務能力提高、合理避稅和預期效應。所謂財務協同效應就是指在企業兼并發生后通過將收購企業的低資本成本的內部資金投資於被收購企業的高效益項目上從而使兼并后的企業資金使用效益更為提高。

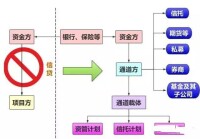

所謂財務協同效應就是指在企業兼并發生后,通過將收購企業的低資本成本的內部資金,投資於被收購企業的高效益項目上,從而使兼并后的企業資金使用效益更為提高。那些發展時間較長,已進入成熟期或衰退期的企業,往往有相對富裕的現金流入,但是苦於沒有適合的投資機會,而將資金用於股利的發放。長此以往,企業發展前景會更加暗淡,逐漸走向衰落,所以其管理當局希望能從其他企業中找到有較高回報的投資機會,從而形成資金供給。與此同時,那些新興企業增長速度較快,具有良好的投資機會,但是其內部資金缺乏,而外部融資的資金成本較高,加之企業負債能力差,獲取資金的途徑非常有限,因此特別需要資金。在這種情況下,企業兼并在供求之間搭起了通道。兩種企業通過兼并形式形成一個小型的資本市場,一方面可以提高企業資金的效益,另一方面得到了充裕的低成本資金,可以抓住良好的投資機會,使得兼并后企業能夠更科學、合理的使用資金。這也正是財務協同效應的意義所在。

例如1987年飛利浦·莫利斯公司對大眾食品公司的收購。飛利浦·莫利斯公司是從事煙草經營的企業,但是煙草業規模由於“無煙社會”運動的發起而逐漸縮小。因而將其資金投向食品工業,這為食品公司提供了成長的機會,對於食品公司而言,新產品的開發是其發展壯大的重要來源。這一成功的兼并使資金流向了更高回報的投資機會,在合併后的企業中形成了顯著的財務協同效應。

財務協同效應

財務協同效應能夠為企業帶來效益,主要表現在:

1、企業內部現金流入更為充足,在時間分佈上更為合理。企業兼并發生后,規模得以擴大,資金來源更為多樣化。被兼并企業可以從收購企業得到閑置的資金,投向具有良好回報的項目;而良好的投資回報又可以為企業帶來更多的資金收益。這種良性循環可以增加企業內部資金的創造機能,使現金流人更為充足。就企業內部資金而言,由於混合兼并使企業涵蓋了多種不同行業,而不同行業的投資回報速度、時間存在差別,從而使內部資金收回的時間分佈相對平均,即當一個行業投資收到報酬時,可以用於其他行業的投資項目,待到該行業需要再投資時,又可以使用其他行業的投資回報。通過財務預算在企業中始終保持著一定數量的可調動的自由現金流量,從而達到優化內部資金時間分佈的目的。

2、企業內部資金流向更有效益的投資機會。混合兼并使得企業經營所涉及的行業不斷增加,經營多樣化為企業提供了豐富的投資選擇方案。企業從中選取最為有利的項目。同時兼并后的企業相當於擁有一個小型資本市場,把原本屬於外部資本市場的資金供給職能內部化了,使企業內部資金流向更有效益的投資機會,這最直接的後果就是提高企業投資報酬率並明顯提高企業資金利用效率。而且,多樣化的投資必然減少投資組會風險,因為當一種投資的非系統風險較大時,另外幾種投資的非系統風險可能較小,由多種投資形成的組合可以使風險相互抵消。投資組合理論認為只要投資項目的風險分佈是非完全正相關的,則多樣化的投資組合就能夠起到降低風險的作用。

3、企業資本擴大,破產風險相對降低,償債能力和取得外部借款的能力提高。企業兼并擴大了自有資本的數量,自有資本越大,由於企業破產而給債權人帶來損失的風險就越小。合併后企業內部的債務負擔能力會從一個企業轉移到另一個企業。因為一旦兼并成功,對企業負債能力的評價就不再是以單個企業為基礎,而是以整個兼并后的企業為基礎,這就使得原本屬於高償債能力企業的負債能力轉移到低償債能力的企業中,解決了償債能力對企業融資帶來的限制問題。另外那些信用等級較低的被兼并企業,通過兼并,使其信用等級提高到收購企業的水平,為外部融資減少了障礙。

無論是償債能力的相對提高,破產風險的降低,還是信用等級的整體性提高,都可美化企業的外部形象,從而能更容易地從資本市場上取得資金。

4、企業的籌集費用降低。合併后企業可以根據整個企業的需要發行證券融集資金,避免了各自為戰的發行方式,減少了發行次數。整體性發行證券的費用要明顯小於各企業單獨多次發行證券的費用之和。

財務協同效應

財務協同效應是企業兼并發生的主要財務動因之一,但是並非所有的兼并都能產生財務協同效應,因為財務協同效應的產生需要有一定的前提條件。

首先,在兼并過程中必須有一方(往往是收購企業)資金充裕,由於缺乏可行的投資機會,其資金呈現出相對過剩的狀態,通常收購企業所在行業的需求增長速度低於整個經濟平均的行業增長速度,內部現金流量可能超過其所在行業中當前存在的投資需要。因此,收購企業可能會向被兼并企業提供成本較低的內部資金。

其次,被收購方往往缺乏自由現金流量,而其行業的需求部責或會增長,需要更多的資金投入。而且這類企業可能由於發展時間尚短,資本投入和積累都較少,經營風險較大,難以直接從外界得到大量的資金或資金成本過高,使企業發展受到資金的限制。所以他們也希望通過兼并獲得低成本的內部資金。

最後,收購企業與被收購企業的資金分佈必須是非相關的。只有當一方具有較多的自由資金,而另一方同時缺乏資金時,才能發揮出最大的財務協同效應,否則效果會受到限制。例如,收購方的年平均自由現金流量過剩,但是在其經營高峰期的一個月中,自由現金流量恰好為零,而這一時期也恰好是被兼并方的經營高峰期,也非常需要資金。在這種情況下,將難以通過內部資金流動的形式發揮財務協同效應。因而企業應通過資金預算等方式合理配置自由現金流量的時間分佈,保證財務協同效應的最大發揮。

財務協同效應

企業在併購過程中產生的財務協同效應主要來自節約資本成本效應、資本收益率提高效應、合理避稅效應和節約財務危機成本效應等。這些財務協同效應大多發生在併購之時或併購之後,而且多數是預計數,所以,在計量財務協同效應時應採用現行市價法或未來現金凈流量貼現法。

財務協同效應軟體

節約資本成本效應的計量

企業併購中節約的資本成本效應主要來源於企業併購后內部資本的調節使用,減少對外融資而減少利息的現值,以及由於銀行借款增加而相對節約的利息的現值之和。其中內部調節使用資本而減少外部融資的數額可以根據企業併購前後暫時閑置資本數量的差額來確定,利率可根據企業併購后的加權平均資本成本率計算;低利率融資額增加而節約的利息可根據企業併購前後的資本數額和加權平均資本成本率的差額來確定。由於節約的資本成本所產生的現金流量基本上沒有風險,所以可以用無風險報酬率為貼現率。

資本收益率提高效應的計量

企業併購中資本收益率提高效應主要來源於獲得新的投資機會,企業併購后的資本報酬率高於併購前的報酬率而形成超額收益的現值。在計量資本收益率提高效應時可根據企業併購后的初始資本投資數額(即投入一個新的行業或項目的資本數額)和預計的報酬率差異來確定經營期每年的超額收益作為現金流入量,由於資本投入一個新的行業或項目,投資風險較高,貼現時採用風險報酬率。

合理避稅效應的計量

按中國所得稅法規定:“被合併企業合併前的全部企業所得稅納稅事項由合併企業承擔,以前年度的虧損,如果未超過法定彌補期限,可以由合併企業繼續按規定用以後年度實現的與被合併企業資產相關的所得彌補”。假設併購后企業的稅前利潤為x,被併購企業(目標企業)的稅前利潤為-y,兩個企業的所得稅率均為t,併購企業的價值為Va,被併購企業的價值為Vb,則:第一種情況,當X[Vb/(Va+Vb)]>-Y時,即併購后企業當年的稅前利潤足以彌補目標企業的虧損數額,那麼併購形成的節稅效應的價值為:X×t。第二種情況,當X[Vb/(Va+Vb)]<-Y時,即併購后企業當年的稅前利潤不足以彌補目標企業的虧損數額,由於中國稅法規定虧損可以連續彌補5年,只要不超過5年,則併購形成的節稅效應價值為每年預計的補虧數額與所得稅率乘積的現值之和。關於貼現率問題,由於合理避稅效應所產生的現金流出量基本確定,所以可以採用無風險報酬率為貼現率。

節約的財務危機成本效應的計量

節約的財務危機成本效應來源於併購一家瀕臨破產企業而節約的破產成本,在計量節約的財務危機成本時,由於該現金流出量均在企業併購當時發生,所以該節約額均為現值,無需再進行貼現。問題是如何估算目標企業破產時發生的破產成本,節約的直接財務危機成本較容易估算,可以通過直接測算如果目標企業破產所需要支付的訴訟費、審計費、清算人員的工資以及清算費用等而得。節約的間接財務危機成本較難測算,一般可以根據同行業類似規模企業破產時的資產價值和清算價值差額的平均數來確定。