量比

衡量相對成交量的指標

量比這個指標所反映出來的是當前盤口的成交力度與最近五天的成交力度的差別,這個差別的值越大表明盤口成交越趨活躍,從某種意義上講,越能體現主力即時做盤,準備隨時展開攻擊前蠢蠢欲動的盤口特徵。因此量比資料可以說是盤口語言的翻譯器,它是超級短線臨盤實戰洞察主力短時間動向的秘密武器之一。它更適用於短線操作。

量比反映出的主力行為從計算公式中可以看出,量比的數值越大,表明了該股當日流入的資金越多,市場活躍度越高;反之,量比值越小,說明了資金的流入越少,市場活躍度越低。我們可以從量比曲線與數值與曲線上,可以看出主流資金的市場行為,如主力的突發性建倉,建完倉后的洗盤,洗盤結束后的拉升,這些行為可以讓我們一目了然!

一般來說:

量比為0.8-1.5倍,則說明成交量處於正常水平;

量比在2.5-5倍,則為明顯放量,若股價相應地突破重要支撐或阻力位置,則突破有效的幾率頗高,可以相應地採取行動;

量比達5-10倍,則為劇烈放量,如果是在個股處於長期低位出現劇烈放量突破,漲勢的後續空間巨大,是“錢”途無量的象徵,東方集團、樂山電力在5月份突然啟動之時,量比之高令人訝異。但是,如果在個股已有巨大漲幅的情況下出現如此劇烈的放量,則值得高度警惕。

量比達到10倍以上的股票,一般可以考慮反向操作。在漲勢中出現這種情形,說明見頂的可能性壓倒一切,即使不是徹底反轉,至少漲勢會休整相當長一段時間。在股票處於綿綿陰跌的後期,突然出現的巨大量比,說明該股在目前位置徹底釋放了下跌動能。

量比達到20倍以上的情形基本上每天都有一兩單,是極端放量的一種表現,這種情況的反轉意義特彆強烈,如果在連續的上漲之後,成交量極端放大,但股價出現“滯漲”現象,則是漲勢行將死亡的強烈信號。當某隻股票在跌勢中出現極端放量,則是建倉的大好時機。

量比在0.5倍以下的縮量情形也值得好好關注,其實嚴重縮量不僅顯示了交易不活躍的表象,同時也暗藏著一定的市場機會。縮量創新高的股票多數是長庄股,縮量能創出新高,說明莊家控盤程度相當高,而且可以排除拉高出貨的可能。縮量調整的股票,特別是放量突破某個重要阻力位之後縮量回調的個股,常常是不可多得的買入對象。

當量比大於1時,說明當日每分鐘的平均成交量大於以往的平均值,交易比過去5日火爆;當量比小於1時,說明當日成交量小於過去5日的平均水平。

在即時盤口分析中,股民較多使用的是走勢圖和成交量,實際上量比及量比指標也是一種比較好的工具。一般用戶提到量比這一概念,往往想到量比排行榜。

實際使用中當股票出現在量比排行榜上時,一般都已有相當大的漲幅,盤中的最早起漲點已經錯過。因此,從盤口的動態分析角度講,光考慮量比數值大小無疑有一定缺陷。

所以進一步引進量比指標,來幫助我們更好的使用量比這一工具。

下面介紹量比及量比指標曲線的原理和使用方法。

1、量比反映的是分時線上的即時量相對近段時期平均量的變化,一般都默認為當日場內每分鐘平均成交量與過去5日每分鐘平均成交量之比。顯然,量比大於1,表明目前場內交投活躍,成交較過去幾日增加。

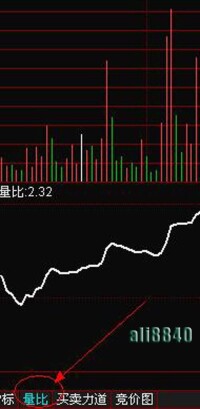

2、把當日每分鐘不同的量比數值描繪在一個坐標中,就形成了量比指標。通過量比指標可以得知當日量比如何變化,同時也能得知當日盤口成交量的變化,進而知道當日的量能相對近段時期量能的變化。

3、一般要注意,市場及人們的心理在經過一夜休整,新的一個交易日開盤的時候,股價及開盤成交量的變化反差極大。反映在量比數值上就是新一交易日開盤時都顯得很不穩定,因此我們應該靜待量比指標有所穩定后再採取行動。

最後,在平時的使用中可多結合形態理論,往往會取得更好的研判效果。

量比是分時線上的即時量相對近段時期平均量的變化。

另外,一般證券書籍提到量比這一概念時,都指的是量比數值。並且認為短線個股應在漲幅榜及量比排行榜上去找。孰不知大多數股票等你在量比排行榜上(至少會大於1.5)發現它時,早已錯過了筆者經常強調的第一買入時間點。比如潛江製藥,在18.35元起漲時的量比數值是0.65,而當等到量比數值達到13時07分的1.5左右時,該股此波分時線已經上漲至18.65元,此時再去買入,筆者認為這種追漲不可取。雖然對於該股當日此時追漲買進后仍然有較大上漲空間,但在大多數情況下,這種分時線上的慣性追漲行為,是買進后當日被套的主要原因之一。

量比數值是一種比值,所以說起量比是以倍為單位的,而量比與換手率並沒有直接關係,從量比的計算公式中也可以看出,所謂量比與換手率是一個相對的概念,也就是如果近期換手率處於很低迷的地量狀態時,即使量比達到幾十倍或上百倍,全天收盤結束后當天的換手率也可能不是很高;若近期換手率很高時,即使幾倍的量比也可能比較大,在全天收盤結束后,換手率也會很大。

顯然,量比大於1表明目前場內交投活躍,成交較過去幾日增加。值得注意的是,主力莊家也可以利用“對敲”來實現量比的增加,製造場內活躍的虛假氣氛。這時就需要結合量比變化時,分時線形態的短暫走向來加以區別了。

把當日每分鐘不同的量比數值不斷用點描繪在一個坐標中,就形成了量比曲線。關於量比曲線,目前其它證券類實際操作書籍很少提到。而在我個人的看盤體會中,量比曲線是很有妙用的。有很多人不知道量比曲線在那裡看到,實際上在最普通的錢龍個股分時界面下,通過數字鍵盤上方的鍵“/”或“?”轉換,即可看到該曲線。

當日的量比是在不斷變化的,我們在看盤過程中不可能記住每一個量比數值變化的細節,而通過量比曲線就解決了這個問題。看量比曲線首先得知當日量比如何變化,同時也能得知當日盤口成交量的變化,進而知道當日的量能相對近段時期量能的變化。

人們時常說股價分時線如何如何流暢,流暢其實是一種人們放棄股價細微變化,而最終歸納為股價運行軌跡所形成的形態上的感覺。如果說完美的投資是一種感覺,並且我們已經找到了一種價格形態上流暢的感覺,那麼我們不妨試著去尋找一種量能流暢的感覺。通過長期對量比曲線的觀察,我發現通過該曲線也能找到一種盤口量能變化是否流暢的感覺。比如關於量比曲線的修正,也就是基於這種流暢而設想的。

一般地說,通過一夜市場信息及人們心理上的變化,新的一個交易日開盤的時候,股價及開盤成交量的變化反差極大。反映在量比數值上,就是很多股票開盤時的量比數值高達數十倍甚至上百倍,隨後量比數值又急速下跌。從量比曲線上看,就像我們提到的股價變化有時顯得唐突和怪異一樣。大多數股票在新一交易日開盤時都顯得很不穩定,因此在通常行情背景下,我們應該靜待量比曲線有所穩定后再採取行動。

當量比曲線在分時圖上沿著一種大趨勢單邊運行時,突然出現量價急速翹頭的跡象,此時不必要採取快速行動,因為這僅僅是改變原來單一趨勢的一種可能,我們可以等待量比曲線明顯反向運行后的再一次走平,然後再依據量價的更進一步變化採取行動。也就是當量比曲線在原來趨勢下出現突兀變化時,一般需要得到更進一步休整。

量比在觀察成交量方面,是卓有成效的分析工具,它將某隻股票在某個時點上的成交量與一段時間的成交量平均值進行比較,排除了因股本不同造成的不可比情況,是發現成交量異動的重要指標。在時間參數上,多使用10日平均量,也有使用5日平均值的。在大盤處於活躍的情況下,適宜用較短期的時間參數,而在大盤處於熊市或縮量調整階段宜用稍長的時間參數。

由於“量”是“價”的先導,因此我們可以根據量比曲線的變化,來分析個股買賣力量對比,進而研判該股當日的運行趨勢。比如周一南開戈德(000537)在開盤后的1小時內,儘管股價上漲不到0.10元,但其量比數值0.53穩步上升至2.40左右,這表明當日有主動性買盤介入。10點半以後,該股被資金推高,最終以漲停板報收。

(1)量比指標線與股價趨勢同步向上時不可以賣出,直到股價與量比指標線背離或轉頭向下方可賣出;

(2)量比指標線趨勢向下時不可以買入,不管股價是創新高還是回落,短線一定要迴避量比指標向下的;

(3)股價漲停后量比指標應快速向下拐頭,如果股價漲停量比指標仍然趨勢向上有主力借漲停出貨的可能應當迴避;

(4)量比指標雙線向上時應積極操作,股價上漲創新高同時量比指標也同步上漲並創新高這說明股價的上漲是受到量能放大的支撐的是應當極積買入或持股;

(5)如果股價下跌量比指標上升這時應趕快離場,因為這時股價的下跌是受到放量下跌的影響,股價的下跌是可怕的;

(7)量比值標相對成交量的變化來講有明顯的滯后性。

在實戰操作中,如果過早買進底部的個股,由於莊家沒有

吸好貨之前並不會拉升,有可能要打壓,搞得不好會被套。至於剛突破整理平台個股,若碰上莊家製造假突破現象,有時候也會無功而返。因此,市場中的一些短線高手,如果在個股啟動的第一波沒有及時介入。他們寧可失去強勢股連續上漲的機會,也不會一味地追漲,從而把風險控制在儘可能小的範圍內。

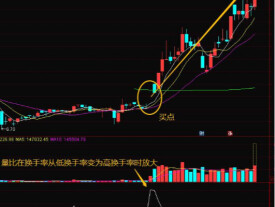

一般來說,個股放量且有一定升幅后,莊家就會清洗短線浮籌和獲利盤,並讓看好該股的投資者介入,以墊高市場的平均持股成本,減少再次上漲時的陰力。由於主力是看好後市的,是有計劃的回落整理,因此,下跌時成交量無法連續放大,在重要的支撐點位會縮量盤穩,盤面浮籌越來越少,表明籌碼大部分已經鎖定,這時候,再次拉升股價的條件就具備了。如果成交時再次放大,並推動股價上漲,此時就是介入的好時機。由於介入“縮量回調,再次放量上攻”的個股短線收益頗高,而且風險比追漲要小很多,因此是短線客的最愛。目前市場中已有一部分人專門做這類個股,尤其在大盤盤整或震蕩盤升的時候,特別有效。

那麼,我們當如何把握此等良機呢?在平時看盤中,我們可通過乾隆等股票軟體中的量比排行榜,翻看近期量比小的個股,剔除冷門股和下降通道的個股,選擇那些曾經連續放量上漲,近日縮量回調的個股進行跟蹤,待股價企穩、重新放量,且5日均線翹頭和10日線形成金叉時,就可果斷介入。通常,莊家在股價連續放量上漲后,若沒有特殊情況,不會放棄既定戰略方針,去破壞良好的均線和個股走勢。若莊家洗盤特別兇狠的話,投資者還可以以更低的價格買進籌碼。需要注意的是,此類股票的30日平均線必須仍維持向上的趨勢,否則有可能遇上“瘟馬”。

第一種是個股從底部或平台開始啟動,在拉升10%之後,莊家會視成交量情況再決斷。若認為拉升時機不成熟,就會再次打低股價,有時會再到前期低點附近。此時成交量明顯萎縮,其後若出現連續小陽線或底部逐次抬高,並伴隨著成交量重新放大,預示一波上升行情將展開。

第二種情況是莊家在股票上升中途洗籌,股價在創出新高后,不做整理,或稍做盤整,就兇狠地打壓震倉。

第一步、9:25競價結束后,對量比進行排行,看前30名,漲幅在4%以下的,但最好是上漲的而不是下跌的;

第二步、選擇流通股本數量較小的,最好在3億以下,中小板尤佳;

第三步、選擇之前換手率連續多日在3%以下或連續幾日平均換手率在3%以下的個股;

第四步、選擇之前多日成交量較為均衡或有漲停未放量現象的個股(之前一直無量漲停的個股除外);

第五步、最好選擇個人曾經操作過的、相對比較熟悉的個股進行介入操作。

(備註:進入選股範圍的個股,一定要看看此個股過去幾個月的表現,看看該股是否有連續漲停的壯舉,或者是連續漲個不停也行,千萬不要選擇那些個喜歡玩“一夜情”行情的個股。選股就是選莊家,每個莊家的操盤手都有其資金、性格、操盤習慣上的規律,因此,看其“近代史”非常重要。

量比