李嘉圖等價定理

李嘉圖等價定理

李嘉圖等價定理:李嘉圖徠<政治經濟學及賦稅原理>一書中表達了這麼一種推測:在某些條件下,政府無論用債券還是稅收籌資,其效果都是相同的或者等價的。從表面上看,以稅收籌資和以債券籌資並不相同,但是,政府的任何債券發行都體現著將來的償還義務;從而,在將來償還的時候,會導致未來更高的稅收。如果人們意識到這一點,他們會把相當於未來額外稅收的那部分財富積蓄起來,結果此時人們可支配的財富的數量與徵稅的情況一樣。

李嘉圖等價定理認為,徵稅和政府借款在邏輯上是相同的。這一原理可以通過下面的例子來加以說明。假定人口不隨時間而變化,政府決定對每個人減少現行稅收(一次性總付稅)100元,由此造成的財政收入的減少,通過向每個人發行100元政府債券的形式來彌補(再假定債券期限為一年,年利息率為5%),以保證政府支出規模不會發生變化。減稅後的第二年,為償付國債本息,政府必須向每個人增課105元的稅收。

面對稅負在時間上的調整,納稅人可以用增加儲蓄的方式來應付下一期增加的稅收。實際上,完全可以將政府因減稅而發行的100元的債券加上5%的利息,作為應付政府為償付國債本息而增課稅收105元的支出。這樣,納稅人原有的消費方式並不會發生變化。

如果徠政府債券的期限為N年,結果是一樣的。因為政府債券的持有者可以一手從政府手中獲得債券利息,另一手又將這些債券的本金和利息用以支付為償還債券本息而徵收的更高的稅收。在這種情況下,用舉債替代稅收,不會影響即期和未來的消費,等價定理是成立的。

李嘉圖等價定理的核心思想在於:公債不是凈財富,政府無論是以稅收形式,還是以公債形式來取得公共收入,對於人們經濟選擇的影響是一樣的。即公債無非是延遲的稅收,在具有完全理性的消費者眼中,債務和稅收是等價的。根據這個定理,政府發行公債並不提高利率,對私人投資不會產生擠出效應,也不會增加通貨膨脹的壓力,這些仍然未得到實際經濟運行的論證。

該定理是以封閉經濟和政府活動非生產性為前提與條件。李嘉圖等價定理並不符合真實情況,因為它是在一系列現實生活中並不存在或不完全存在的假設條件下得出的。因此,李嘉圖等價原理並不是經濟的現實。

四個重要假設:

1.在經濟的兩時期模型中,當稅收變化時,其變化數量在當期和未來對所有消費者都一樣。

2.政府發行的債券在政府舉債時活著的人的有生之年內償還。

3.稅收是一次總付稅。

4.存在完全信貸市場。

徵稅和舉債是否等效,引起了經濟學家們的極大興趣。托賓(Tobin,J.)在其著作《財產積累與經濟活動》(《Asset Accumulation and Economic Activity》)一書中,對李嘉圖等價定理失效的原因作了深入的分析。他認為,李嘉圖等價定理的失效,是由以下三方面的原因造成的:

首先,等價定理的成立,不但要求各代消費者具有利他動機,而且還必須保證消費者遺留給後代的財產為正值。而實際生活中,人們常常看到具有利他動機的消費者遺留給後代的財富並不總是正值。比如,雖然消費者關心其後代的效用,但如果後代比他本人更富裕,他便會認為即使從後代那裡獲得財富,也不會影響後代的效用,這種情況下,消費者留給後代的財富就不一定會是正值,這並不改變消費者的利他屬性。

實際上,消費者也許並沒有遺贈動機,因為可能他們沒有子女,或許他們根本就不關心他人的福利。因而,當政府採用公債替代徵稅時,消費者便不會將債券留給後代,讓其用於應付未來稅負的增加。相反,由於償還公債本息所需增加的稅收要在他死後才開徵,因而他所要承擔的稅負的現值下降,財富會增加,因而消費者當期的消費支出完全可能會隨之而增加。

其次,支撐等價定理的假設是政府對每個消費者減少稅負的數額相同,並且每個消費者的邊際消費傾向沒有差異。這一假設很容易遭到攻擊,因為現實生活中一次性總付的人頭稅並不存在,政府的財政政策常常會造成社會財富的重新分配。

對每個消費者來說,稅收減少的數額不可能相同,並且消費者之間的邊際消費傾向存在差異。為了方便說明,假定政府減稅政策的受益者為消費者人數的一半,受益者當期稅負減少200元。由於政府的財政支出規模要保持不變,因此,減稅而引起的收入減少,政府將通過向所有的消費者發行100元的債券來籌措。假如政府債券利息為年息5%,人口不變,若政府在第二年償還本息,採取向每個消費者徵收105元的新稅來實現。

公債持有者與稅負承擔者範圍的不一致性,以及同為公債持有者、稅負承擔者,其公債持有比例與稅負承擔比例的不一致性,使社會資源從稅負不變的消費者轉移到了稅負減少的消費者手中。其結果是,減稅的受益者將會增加當期消費,受損者將會減少當期消費。消費結構的這一改變,是否會對總需求產生影響,取決於受益者和受損者之間邊際消費傾向的對比。如果二者相等,不會影響社會總需求。如果二者不等,前者大於後者,社會總需求會增加;而前者小於後者,則社會總需求便會減少。消費者之間邊際消費傾向存在的差異,使李嘉圖等價定理不能成立。

巴羅論李嘉圖等價定理

巴羅(Robert Barro)在其1974年發表地《政府債券是凈財富嗎?》一文中,用現代經濟學理論對李嘉圖的上述思想進行重新闡述。

巴羅提出,在一個跨時新古典增長模型中,在特定假設(例如完備的資本市場、一次總付稅、代際利他和債券增長不能超越經濟增長)下,如果公眾是理性預期的,那麼不管是債券融資還是稅收融資,政府所採用的融資方式並不會影響經濟中的消費、投資、產出和利率水平。原因是當政府為彌補赤字而發行債券時,具有理性預期的公眾明白債券變現最終還是要靠增稅來完成,即現期債券相當於未來稅收,政府債券融資只不過是移動了增稅的時間。而且,消費者具有“利他主義”的遺產動機,即他不僅從自己的消費中獲得效用,而且從子女的消費中獲得效用;他不僅關心自己的消費,也會間接關心子女的消費。儘管舉債具有的減稅效應使消費者收入增加,但在理性地預期到將來稅收將增加從而子女消費水平將受到不利影響時,消費者就不會因為現期收入的增加而增加消費。消費者不會將政府發行公債融資引起的財政擴張及收入增加看作是幸運的意外收穫,他們寧願將一部分收入儲蓄起來以支付未來(甚至子女)的稅收負擔,因此消費需求不會上升,更不會出現消費支出的乘數效應。

巴羅提出“李嘉圖等價定理”實際上是為了證明財政政策的無效性。巴羅提出的這一命題激起了整整一代經濟學家持續的考察、攻擊和驗證。他在1974年那篇論文是迄今為止被引用最多的經濟學文獻之一。

巴羅對李嘉圖等價定理的維護和發展,引起了經濟學家們的關注。在當今世界,各國政府支出日益依賴公債的發行,因此,公眾在面對政府採用舉債還是徵稅的不同決策時,是否會對消費採取不同的行動,將會對國民收入的水平產生重要影響。

巴羅假說一提出就遭到新古典綜合派和新凱恩斯主義的質疑和批評。對李嘉圖等價定理的疑問之一就是人們是否有動機為超出生命界限的未來增稅因素而儲蓄。莫迪利阿尼(Modiligani)在有限期界理論中提出,人們並不關心生命以外的事情,因此,由於發債帶來的減稅效應會帶來消費需求的增加,這樣,民間儲蓄在這種情況下的增加就不足以抵補政府儲蓄的減少,所以總儲蓄下降,即使消費需求增加能夠刺激短期經濟增長,但總儲蓄下降也會影響長期經濟增長。

托賓(Tobin)也認為李嘉圖等價定理限制條件太多,與現實不符。托賓認為國債發行引起的納稅相對減少會減輕人們的即期預算約束,相對增加的收入不會完全用於增加遺產形式的儲蓄,消費的增加是顯然的。與此同時,國債發行也能夠吸收私人儲蓄,也就能夠對總需求產生影響。特別是當經濟處於非充分就業狀態時,民間投資小於民間儲蓄,則產生民間儲蓄剩餘,這時就有必要通過政府發債吸收民間儲蓄剩餘,並通過政府投資的增加保持總投資率的穩定甚至上升。因此,以國債融資支持的政府支出對經濟的穩定增長是有利的。

曼昆(Gregory Mankiw)從消費者的短視、借債約束和代際財富在分配三個角度分析了李嘉圖等價定理不成立的原因。

1,短視。“李嘉圖等價”的贊成者認為,人們在作出消費和儲蓄決策時具有充分的知識和先見之明,即人們的決策行為是建立在理性基礎上的。因此,

曼昆認為,人的理性是有限的,甚至,人們在作出消費和儲蓄決策時是短視的。債務融資的減稅效應將導致人們誤以為永久收入增加(其實並沒有增加),從而導致其增加消費。

2,借債約束。“李嘉圖等價”的贊成者認為,消費不僅取決於當前收入,更重要的是取決於永久收入(包括當前收入和預期收入)。因此債務融資的減稅會增加當前收入,但永久收入不變,從而消費不變。

曼昆認為,永久收入假說是靠不住的,因為某些消費者面臨著借債約束,無法顧及永久收入問題。對這樣的消費者,當前收入具有重要意義。是當前收入而不是永久收入決定其消費。債務融資的減稅增加當前收入,從而增加消費。

3,代際財富在分配。“李嘉圖等價”的贊成者認為,消費者具有利他主義的行為傾向,不僅從自己消費中而且從子女消費中得到效用,不僅關心自己的消費而且關心子女的消費。對減稅後的增稅預期使消費者對增加儲蓄而不是消費以應對將來(甚至子女)的稅收負擔。

曼昆認為,人們所具有的是普遍的利己主義行為動機。舉債導致將來稅收的增加會落在下一代人身上。舉債代表一種財富的轉移,從下一代人向當代人的轉移。當代人會以下一代人消費減少為代價而增加自己的消費。

對“李嘉圖等價定理”有效性的爭論仍然在持續著,還看不到哪一方的觀點更具有說服力。對它的爭論就像“宏觀經濟政策是否有效”甚至“是否存在宏觀經濟學”一樣引人入勝。

1979年,中國結束了長達20年既無內債,又無外債的歷史,再度舉借外債。1981年,又開始發行內債。從此,國債在中國財政收入和財政政策中的影響日益顯露出來。

截止1995年末,國債餘額已達3300億元。根據1994—1996年的國債發行速度和今後幾年債務還本付息水平、赤字規模等因素推算,“九五”期間國債發行規模在12000億元左右。1995年中國國家財政國債依存度(國債發行額/國家財政支出)為20.12%。中央財政的債務依存度1980年為6.19%[債務收入43.01億元/(中央本級支出666.81億元+債務支出28.58億元)],而1994—1996年則分別為52.14%、53.68%、55.61%。根據財政部長劉仲藜1997年的預算報告計算,此數已達57.77%,中央財政支出規模的維持已完全依賴於發行國債。

國債規模的擴大對中國社會總需求產生了重大的影響。這可以通過財政支出結構的分析得到證實。轉移性支出占財政支出的比重由1979年的7.89%上升至1995年的17.64%。據統計,1978—1991年,居民可支配收入年平均增長率為16.6%。在整個國民收入中,微觀經濟主體所佔比重由1978年的62.8%增加到1992年的81.9%,增長19.1個百分點。與此對應,債務收入占財政收入的比重由1979年的2.99%上升到1995年的19.89%。

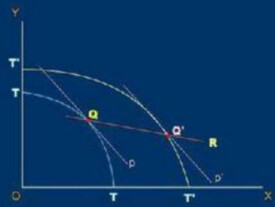

李嘉圖等價定理的意義在於,公眾是否將政府發行的債券視為財富的一部分,關係著國民收入水平的決定。帕廷金(Patinkin,D)在其1965年的著作《貨幣、利息和價格》(Money. In-terest and Prices)中指出,公開發行並已出售的政府債券,有比重為K的部分被視為財富。按李嘉圖等價定理的含義,即如果人們意識到,手中持有的政府債券要通過將來的稅收來償還,政府債券就不會被看作總財富的一部分。於是,舉債同課稅一樣,不會引起人們消費水平的變化,

即K=0;如果人們並不將手中的政府債券同未來的稅收負擔聯繫起來,政府債券就會被全部或部分地看作總財富的一部分,

則0

總之,如果政府以公債替代稅收,公眾將以K倍的速度增加即期的消費數量。由此可見。面對徵稅和發行公債,公眾是否會採取不同的行為,對政府財政的制定具有重要意義。

目錄