看漲期權

金融術語之一

看漲期權(call option),看漲期權又稱買進期權,買方期權,買權,延買期權,或“敲進”,是指期權的購買者擁有在期權合約有效期內按執行價格買進一定數量標的物的權利。看漲期權是這樣一種合約:它給合約持有者(即買方)按照約定的價格從對手手中購買特定數量之特定交易標的物的權利。

期權屬於金融衍生產品的範疇。就期權其本身而言,它並不是某一獨立的證券,但它通常又是由證券衍生而來,依附於某一證券且以其為標的資產,因而常稱衍生證券或金融衍生產品。如香港交易所推出的長實股票期權,它不是由該公司發行的,也不需該公司授權。但雖然如此,期權的價格行為與其標的資產的價格行為有密切的關係。

看漲期權是指在協議規定的有效期內,協議持有人按規定的價格和數量購進股票的權利。期權購買者購進這種買進期權,是因為他對股票價格看漲,將來可獲利。購進期權后,當股票市價高於協議價格加期權費用之和時(未含傭金),期權購買者可按協議規定的價格和數量購買股票,然後按市價出售,或轉讓買進期權,獲取利潤;當股票市價在協議價格加期權費用之和之間波動時,期權購買者將受一定損失;當股票市價低於協議價格時,期權購買者的期權費用將全部消失,並將放棄買進期權。因此,期權購買者的最大損失不過是期權費用加傭金。

看漲期權就是指賦予持有人在一個特定時期以某一固定價格購進一種資產(既股票,外匯,商品,利率等)的權利。股票看漲期權的價值取決於到期日標的股票的價值。如果到期日的股票價格價高於執行價格,那麼看漲期權處於實值,持有者會執行期權,獲得收益;如果到期日的股票價格低於執行價格,那麼看漲期權處於虛值,持有者不會執行期權,此時看漲期權的價值就是0。

看漲期權是這樣一種合約:它給合約持有者(即買方)按照約定的價格從對手手中購買特定數量之特定交易標的物的權利。這個約定的價格稱為履約價格,通常用“X”來表示。把交易對手稱為期權的賣方。期權分為歐式期權和美式期權。美式期權的買方可以自期權契約成立之日起,至到期日止,這一期間內的任一時點,隨時要求期權的發行人執行合約。而歐式期權的履約時間只有到期日當天而已,其被要求履約的機率遠低於美式期權。

由於期權合約上書寫的交易標的物不同,看漲期權可以是股票期權,股票指數期權、外匯期權、商品期權,也可以是利率期權,甚至是期貨合約期權、掉期合約期權。

看漲期權讓買方可以享受未來按約定價格購買特定交易標的物的權利,而沒有相應的義務。當市場價格高於“X”時,期權持有人要求發行人履約,以“X”價格買入外匯;而當市場價格低於“X”時,買方則放棄此一權利。期權買方購買外匯的價格不會高於“X”,而在遠期交易中,不管將來市場價格如何,交易的價格都是約定的“X”。

看漲期權給予其所有者在某一特定日期或在此日期之前以特定的執行價格購買某種資產的權利。例如,一份執行價格為85美元的Exxon股票10月份到期看漲期權給予其所有者在10月份期滿或到期之前以85美元的價格購買Exxon股票的權利。每一份期權合約可用來購買100份股票,其價格是以一股標的股票為基礎標明的。期權的持有者並不一定要執行這種權利。只有當標的資產的市場價值超過執行價格時,期權的持有者才會行使這種權利。

當市場價格超過執行價格時,期權的持有者可以按執行價格購買資產,並且從市場價格和執行價格的差額中獲利。否則,期權將不會被執行。如果期權在到期日之前不被執行,它就會自動到期並且不再擁有任何價值。因此,當股票價格上漲時,看漲期權可以提供更大的利潤。它也因此代表一種牛市的投資工具。

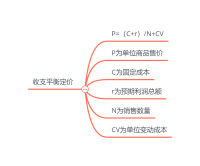

B-S模型是看漲期權的定價公式,即:

C=S·N(D1)-L·exp(-rT)·N(D2)

定價公式

L—期權交割價格

S—所交易金融資產現價

T—期權有效期

r—連續複利計無風險利率H

N()—正態分佈變數的累積概率分佈函數

看漲期權

1月1日,標的物是銅期貨,它的期權執行價格為1850美元/噸。A買入這個權利,付出5美元;B賣出這個權利,收入5美元。2月1日,銅期貨價上漲至1905美元/噸,看漲期權的價格漲至55美元。A可採取兩個策略:

1.行使權利

A有權按1850美元/噸的價格從B手中買入銅期貨;B在A提出這個行使期權的要求后,必須予以滿足且以1850美元/噸的執行價賣給A,而A可以1905美元/噸的市價在期貨市場上拋出,獲利50美元/噸(1905-1850-5)。B則損失50美元/噸。

2.售出權利

實物期權相關書籍

如果銅價下跌,即銅期貨市價低於敲定價格1850美元/噸,A就會放棄這個權利,只損失5美元權利金,B則凈賺5美元。

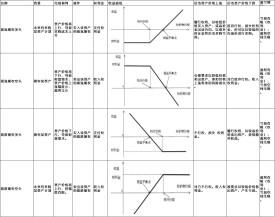

看漲看跌期權與實值、虛值、兩平期權關係一覽表

內涵價值看漲期權看跌期權

實值期權費 有 期貨市值>期權履約價+期權 期貨市值<期權履約價-期權費

兩平期權費 0期貨市值=期權履約價+期權 期貨市值=期權履約價-期權費

虛值期權費 無 期貨市值<期權履約價+期權 期貨市值>期權履約價-期權費

按照期權相關合約的買進和賣出性質劃分,期權可以劃分為看漲期權、看跌期權和雙向期權。

看漲期權

指期權買入方按照一定的價格,在規定的期限內享有向期權賣方購入某種商品或期貨合約的權利,但不負擔必須買進的義務。看漲期權又稱“多頭期權”、“延買權”、“買權”。投資者一般看好黃金價格上升時購入看漲期權,而賣出者預期價格會下跌。

買入一定執行價格X的看漲期權,在支付一筆權利金C之後,便可以享受在到期日之前按執行價格X買入或者不買入標的物的權利,是一種權利。

如果市場價格S上漲,便履行看漲期權,以低價獲得標的物,然後又按上漲的價格賣出標的物,賺取差價,再減去權利金之後所得就是利潤;或者在權利金價格上漲時賣出期權平倉,這個就像買股票一樣簡單了,獲得權利金價差收入。這裡就有個盈虧平衡點,X+C,如果S>X+C,凈盈利,S=X+C盈虧平衡;X

如果市場價格S下跌,買方可以選擇不履行期權,虧損最多是權利金C。

看漲期權多頭的損失有限,盈利無限。

賣出看漲期權與買入看漲期權不同,是一種義務,而不是權利。如果看漲期權的買方要求執行期權,那麼看漲期權的賣方別無選擇。

如果賣出執行價格為X的看漲期權,可以得到權利金收入C。

如果市場價格S下跌,買方不履約,賣方獲得全部權利金C;

如果S在X與X+C之間,賣方獲取一部分權利金;

如果S大於損益平衡點,賣方將面臨標的價格上漲的風險。

看漲期權空頭盈利有限,潛在虧損無限。

看跌期權

指期權買方按照一定的價格,在規定的期限內享有向期權賣方出售商品或期貨的權利,但不負擔必須賣出的義務。看跌期權又稱“空頭期權”、“賣權”和“延賣權”。在看跌期權買賣中,買入看跌的投資者是看好價格將會下降,所以買入看跌期權;而賣出看跌期權方則預計價格會上升或不會下跌。

雙向期權

又稱“雙重期權”。指期權購買方在向期權賣方支付一定的權利金后,獲得在未來一定期限內根據合同約定的價格買進或賣出商品、期貨的權利。投資者在同一時期內既買了看漲期權,又買了看跌期權,這種情況是在對未來價格確定不準時,而採取的一種投資策略。對於買入雙向期權者來說,只要價格有波動,就可以從中行使權利獲利。但一般而言,這種期權的賣出者堅信價格變化不會很大,所以才願意賣出這種權利,獲得一定的權利金收益。

看漲期權

1、到期日價值

看漲期權的執行凈收入,稱為看漲期權的到期日價值,它等於標的資產價格減去執行價格的差額。

2、損益

看漲期權的損益,是指看漲期權的到期日價值減去期權費(期權價格)后的剩餘。

3、到期日價值的影響因素分析

(1)在其他條件一定的情形下,看漲期權的到期日價值,隨標的資產價值上升而上升;

(2)在其他條件一定的情形下,到期日相同的期權,執行價格越高,看漲期權的到期日價值就越低;

(3)對於美式期權而言,在其他條件一定的情形下,執行價格相同的期權,到期時間越長,看漲期權的到期日價值就越高。

看跌期權

1、到期日價值

看跌期權的執行凈收入,稱為看跌期權的到期日價值,它等於執行價格減去標的資產價格的差額。

2、損益

看跌期權的損益,是指看跌期權的到期日價值減去期權費后的剩餘。

3、到期日價值的影響因素分析

(1)在其他條件一定的情形下,看跌期權的到期日價值,隨標的資產價值下降而上升;

(2)在其他條件一定的情形下,到期日相同的期權,執行價格越高,看跌期權的到期日價值就越高;

(3)對於美式期權而言,在其他條件一定的情形下,執行價格相同的期權,到期時間越長,看跌期權的到期日價值就越高。

1,讓買方可以享受未來按約定價格購買特定交易標的物的權利,提高資源配置的總體效益。建立和完善自我約束,自我發展的經營管理機制。

2,對投資者開拓投資渠道,擴大投資的選擇範圍,適應了投資者多樣性的投資動機,交易動機和利益的需求,一般來說能為投資者提供獲得較高收益的可能性。

目前我國已經上市期權產品,相關交易所及期權產品分別是:

如果在資產組合里有大量零收益的現金會讓你很抓狂,那麼你或許該看看巴菲特是怎麼想的。

股神巴菲特的伯克希爾哈撒韋手上正握有410億美元巨額現金,為一年來最多。這或許是因為美元是安全資產,但這並非全部理由。Alice Schroeder說,就像有關巴菲特的所有事情一樣,這一策略遠比看起來複雜。

Alice Schroeder絕對有資格這麼說,她與巴菲特相處了超過2000個小時,為他寫了傳記《滾雪球:巴菲特和他的財富人生》。她比除了巴菲特家人以外的所有人都了解他。

Schroeder表示,對巴菲特而言,現金並非是一種接近零回報的資產,而是一個可以定價的看漲期權。當他認為資產收益很低時,他寧願將錢放在利息極低的銀行里,也不願用其購買資產。

她說:“巴菲特對現金的看法與普通投資者不同。現金具有選擇性,這是我從他身上學到的最重要的東西之一。他認為現金是一種永不過期的看漲期權,可以購買任何資產,而且不受行權價限制。”

這是一個非常基本的洞見。因為一旦投資者將現金視為一種期權,就有機會賺到一個大便宜。而不會被短期利益吸引,最終一無所獲。

一個投資者的資產組合併不是要麼持有現金,要麼購買債券和股票的簡單二元論。關鍵在於持有多大比例的現金,才能足夠在機會出現時購買資產,同時還要考慮前期持有現金的機會成本。

“有一種觀點認為,巴菲特只是喜歡現金,喜歡看著現金堆積如山,但事實上,這種選擇性是基於複雜的數學計算得到的。即便很多時候巴菲特只是在腦子裡算算。”

Schroeder說,巴菲特的很多計算都是在他奧馬哈辦公室的沙發上完成的,他只是坐在那裡,不斷地閱讀和思考。Schroeder曾花費幾個小時研究巴菲特的草稿,她發現,雖然巴菲特平時總是愛說一些簡短的名言警句,但事實上他做的投資非常複雜。

對那些和巴菲特一樣將現金視為看漲期權,苦苦尋覓被低估資產的投資者而言,他們付出的“看漲費”將是機會成本,即投資其他資產收益與持有現金獲得幾乎零回報之間的差距。

Schroeder表示:“通常來說,他喜歡將概念簡化,比如他說,‘我喜歡持有大量的現金因為我可以隨時使用。’”

Schroeder說,她希望有更多投資者能學習到這一點。在許多投資者看來,持有現金在某種意義上來說是一種逃避。當他們看到他們的基金經理持有大量的現金時,他們會覺得自己的資金沒有體現出應有的價值,這種想法並不對。

“如果投資者們意識到他們的基金經理是一個懂得將現金視為看漲期權,在市場任意進出遊走的專家,他們可能會覺得他們的投資更加物超所值。”

目錄