非系統風險

非系統風險

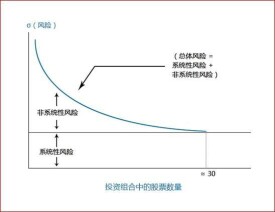

非系統風險亦稱“非市場風險”、“可分散風險”。與“系統性風險”相對。與股票市場、期貨市場、外匯市場等相關金融投機市場波動無關的風險。非系統風險是由特殊因素引起的,如企業的管理問題、上市公司的勞資問題等,是某一企業或行業特有的風險,隻影響某些股票的收益。非系統風險可通過分散投資消除。

非系統風險英文為nonsystematicRisk。單個股票價格同上市公司的經營業績和重大事件密切相關。公司的經營管理、財務狀況、市場銷售、重大投資等因素的變化都會影響公司的股價走勢。這種風險主要影響某一種證券,與市場的其他證券沒有直接聯繫,投資者可以通過分散投資的方法,來抵消該種風險。這就是非系統風險。

1、它是由特殊因素引起的,如企業的管理問題、上市公司的勞資問題等。

2、它隻影響某些股票的收益。它是某一企業或行業特有的那部分風險。如房地產業股票,遇到房地產業不景氣時就會出現暴跌。

3、它可通過分散投資來加以減少,但並不能完全消除。由於非系統風險屬於個別風險,是由個別人、個別企業或個別行業等可控因素帶來的,因此,股民可通過投資的多樣化來化解非系統風險。

信用風險又稱違約風險,指證券發行人在證券到期時無法還本付息而使投資者遭受損失的風險。證券發行人如果不能支付債券利息、優先股票股息或償還本金,哪怕僅僅是延期支付,都會影響投資者的利益,使投資者失去再投資和獲利的機會,遭受損失。信用風險實際上揭示了發行人在財務狀況不佳時出現違約和破產的可能,它主要受證券發行人的經營能力、盈利水平、事業穩定程度及規模大小等因素影響。債券、優先股票、普通股票都可能有信用風險,但程度有所不同。債券的信用風險就是債券不能到期還本付息的風險。信用風險是債券的主要風險,因為債券是需要按時還本付息的要約證券。投資於公司債券首先要考慮的就是信用風險,產品市場需求的改變、成本變動、融資條件變化等都可能削弱公司償債能力,特別是公司資不抵債、面臨破產時,債券的利息和本金都可能會化為泡影。股票沒有還本要求,普通股票的股息也不固定,但仍有信用風險,不僅優先股票股息有緩付、少付甚至不付的可能,而且如果公司不能按期償還債務,立即會影響股票的市場價格,更不用說當公司破產時,該公司股票價格會接近於零,無信用可言。

在債券和優先股票發行時,要進行信用評級,投資者迴避信用風險的最好辦法就是參考信用評級的結果。信用級別高的證券信用風險低;信用級別越低,違約的可能性越大。

財務風險是與公司籌集資金的方式有關的。我們通常通過觀察一個公司的資本結構來估量該公司的股票的財務風險。資本結構中貸款和債券比重小的公司,其股票的財務風險低;貸款和債券比重大的公司,其股票的財務風險高。股份公司只有在支付了所有債務利息以及到期的本金之後,才能對股東支付股息。公司的銷售產品和勞務所得的全部收入減去工資、折舊、材料等所有營業開支之後所剩餘的部分,是公司的營業收入。從營業收入中再減去稅款和必要的財務支出,例如支付給銀行或其他債權人的利息,剩餘部分才是可用於股息支付的收入。由於這一收入被用於股息支付,並且對於投資者對公司股票價格的判斷影響很大,因此它的大小和易變程度在決定股東的收益率方面很重要。如果一個公司的全部資本都是通過發行股票籌集的,則它沒有利息支出。而對於任何採用舉債方式籌措部分資金的公司,由於必須支付利息,因此其營業收入的變動將引起股東凈收入的更大變動。

可見,利息支出產生更加易變的凈收入,從而將股東置於風險更大的處境之中。

降低財務風險的方法比較簡單,只要購買債務比較小的公司股票就行。然而,選擇舉債少的公司股票也有缺點,因為這些企業在經濟擴張時期收益和股息的增加往往落後於那些將債務作為公司資本結構的一部分的公司,因此,財務風險的減少是以減少潛在的收益為代價的,股票投資者需要在這兩者之間權衡。

經營風險指的是由於公司的外部經營環境和條件以及內部經營管理方面的問題造成公司收入的變動而引起的股票投資者收益的不確定。經營風險的程度因公司而異,取決於公司的經營活動,某些行業的收入很容易變動,因而很難準確預測。由於公司的收益和現金流量是緊緊依賴於其收入,因此易變的收入將導致收益和現金流量的不確定。當公司收入突然下降時,由於普通股持有者在進行現金分配時排在最後,他們會遭受重大損失。與公司的債券持有者相比,普通股票持有者處於一個風險大得多的地位。當公司經營情況不妙,收入迅速下滑時,公司在支付債務利息和到期本金后,可用於支付股息的收益已所剩無幾,從而導致股東們所得股息的減少或根本沒有股息,與此同時,股票的市場價格一般也會隨之降低,使股東們蒙受雙重損失。

流動性風險指的是由於將資產變成現金方面的潛在困難而造成的投資者收益的不確定。一種股票在不作出大的價格讓步的情況下賣出的困難越大,則擁有該種股票的流動性風險程度越大。在流通市場上交易的各種股票當中,流動性風險差異很大,有些股票極易脫手,市場可在與前一交易相同的價格水平上吸收大批量的該種股票交易。如美國的通用汽車公司、埃克森石油公司股票,每天成交成千上萬手,表現出極大的流動性,這類股票,投資者可輕而易舉地賣出,在價格上不引起任何波動。而另一些股票在投資者急著要將它們變現時,很難脫手,除非忍痛賤賣,在價格上作出很大犧牲。當投資者打算在一個沒有什麼買主的市場上將一種股票變現時,就會掉進流動性陷阱。

在同一個證券市場上,對待同一家公司的股票,不同投資者投資的結果可能會出現截然不同的情況,有的盈利豐厚,有的虧損累累,這種差異很大程度上是因投資者不同的心理素質與心理狀態、不同的判斷標準、不同的操作技巧造成的。由於這些原因造成的投資者投資收益的差異,稱作操作性風險。操作性風險中最重要的是心理因素的影響。

股票投資決策是人的主觀行為,客觀因素無論怎樣變化,最終都得由人來評判其是與非,決定是否參與及如何參與股票投資。如果說基本因素是從"質"的方面影響股票價格,市場因素是從"勢"的方面影響股票價格,那麼,心理因素可以說是影響股票市場價格水平的"人氣"。我們可以把引起股票投資風險的心理因素歸為兩類:一類是市場主導心理傾向變化;一類是投資者個人心理傾向變化。

所謂市場主導心理傾向,是指一段時期內證券市場上大多數人對行情的看法。看法有時悲觀,有時樂觀,但只要一成氣候,單個投資者往往會被捲入其中,即便這種"氣候"是投機因素或謠言攪和起來的虛假現象也在所難免。在發育不成熟的市場上,個人投資者素質不高,市場一有風吹草動,大批散戶就會捕風捉影,聞風而動,大量拋出或購入股票,形成"利好"或"利淡"的市場氣氛。

個人投資者的心理因素內容比較複雜,比較典型的有"搏傻"心理、從眾心理、貪婪心理、僥倖心理和賭徒心理等等。

產生非系統風險的原因主要是一些直接影響企業經營的因素,如上市公司管理能力的降低、產品產量、質量的下滑、市場份額的減少、技術裝備和工藝水平的老化、原材料價格的提高以及個別上市公司發生了不可測的天災人禍等等。這些事件的發生,導致上市公司經營利潤的下降甚至發生虧損,從而引起股價的向下調整。如1996年中期年報公布時,某公司宣布其上半年每股股票的虧損在0.70元以上,從而導致了該只股票的狂跌,在很短的時間內,該股票的市價就下跌的一半。

大量題材股和績差股可能會受到來自不同方面的壓力

市場觀察

周五市場仍然沒有起色,在場內熱點難以為繼的背景下,市場矚目的焦點無疑是新股國航的“破發”。至收盤兩市都小幅回落,其中滬指再度跌破1600點整數關口。而成交量方面,在扣減完新股國航成交金額后創出了近期的地量,牛皮振蕩的市場格局相對突出。

基本面加大振蕩風險

縱觀一周市場走勢,基本面仍然對市場走勢產生了較大的影響。

首先是緊縮預期仍在強化,7月固定資產投資繼續保持高增長態勢,能源與房地產行業的投資增速也都維持高增長態勢。在這樣的背景下,一些周期性行業或者對調控較為敏感的行業所面對的壓力是顯而易見的。

其次是政策面取向飄忽不定。周二、周三市場的反彈和發審會暫停兩周以及管理層積極擴大機構投資者入市規模的舉措不無關係,但周三晚上證監會網站上出了周一將有大連獐子島漁業集團股份公司等三家公司過會的消息。從這種發行上市安排的節奏來看,審核暫停顯然只是為了保證國航的順利上市,並不是出於市場本身穩定的需要。

第三,中報業績風險仍需防範。從本周開始進入了上市公司中報披露的密集期。截至8月17日,總共656家上市公司披露了中期報告。值得關注的是,接下來一些預減、預虧的上市公司中報也將亮相,在市場整體業績並不樂觀的背景下,這些績差公司的集中亮相仍然會對市場產生一定的殺傷力。

結構性分化十分明顯

由於基金二季度在行業和部分個股上的高度集中持股帶來的博弈風險和流動性風險,雖然自7月初以來得到了一定緩解,但是當大盤後期繼續下跌時,將導致上述博弈風險和流動性風險的進一步釋放。因此基金的首要任務是積極進行持倉結構的調整,在大盤再次進入調整的市場環境下,主動和被動的基金調倉行為可能會加速。表現在盤面上,金融和房地產板塊表現最為靚麗,如G招行、G萬科等,但類似部分軍工、消費品、重組預期等股票估值水平仍然偏高,後期仍有可能進一步隨大盤進行調整。

另外需要引起注意的是,一些影響市場的負面因素開始有所顯現。8月17日G宏盛5716.4萬股限售股的解禁,而二級市場上G宏盛應聲被打至跌停,成為首隻因小非解禁而跌停的個股,小非解禁對市場所產生的結構性影響暴露無遺。

未來防範非系統風險

本周市場牛皮振蕩,1600點整數關口成為多空雙方博弈的焦點。但從市場成交量來看,本周股指在反彈過程中成交量並沒有明顯放大的跡象,預示持續反彈的動能相對有限。同時,從個股的分化表現來看,未來一段時間市場的非系統風險將開始取代系統性風險,成為需要防範的首要風險。在估值逐步合理的情況下,未來一段時間的增量資金的流量和流向都指向了藍籌股。而大量題材性股票和沒有業績支撐的績差股則不然,在估值不合理以及金融創新的擠壓之下,它們會受到來自不同方面的壓力。