稅務行政賠償

稅務行政賠償

稅務行政賠償是指稅務機關和稅務機關工作人員違法行使稅收征管職權,對公民、法人和其他組織的合法權益造成損害的。

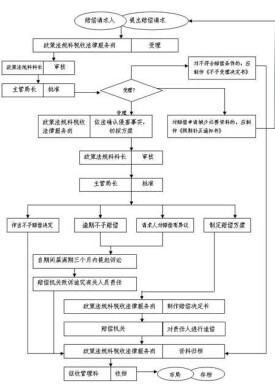

(圖)稅務行政賠償

國家賠償,是指國家機關和國家機關工作人員違法行使職權侵犯公民、法人和其他組織的合法權益造成損害的,受害人有依法取得國家賠償的權利。

稅務行政賠償,是指稅務機關作為履行國家賠償義務的機關,對本機關及其工作人員的職務違法行為給納稅人和其他稅務當事人的合法權益造成的損害,代表國家予以賠償的制度。

稅務行政機關及其稅務人員在行使行政職權時有下列侵犯財產權情形之一的,受害人有取得賠償的權利:

(一)違法實施罰款等行政處罰的;

(二)違法對財產採取查封、扣押、凍結等行政強制措施的;

(三)造成財產損害的其他違法行為。

《國家賠償法》第二條規定:“國家機關和國家機關工作人員違法行使職權侵犯公民、法人和其他組織合法權益造成損害的,受害人有依照本法取得國家賠償的權利。國家賠償由本法規定的賠償義務機關履行賠償義務”。

稅務行政賠償責任的構成必需同時具備以下五個必要條件:

(圖)稅務行政賠償

按照《國家賠償法》的規定,中國的國家賠償範圍包括行政賠償和司法賠償。而在行政賠償中,由於侵權主體和賠償義務機關的不同又有不同的種類,稅務行政賠償就是其中的一種。稅務行政賠償區別於其他行政賠償的顯著特徵就在於,構成稅務行政賠償責任的侵權主體是行使國家稅收征管職權的稅務機關和稅務機關的工作人員。

賠償義務機關是行使稅收征管職權的稅務機關或行使稅收征管職權的稅務人員所在的稅務機關。這裡所說的稅務機關的工作人員是指在稅務機關內行使稅收管理職權的稅務人員,而不包括勤雜工、服務人員,如司機、炊事員等,因為這些人通常不行使國家賦予的稅收征管職權。例如:稅務機關的司機違反交通規則撞傷行人導致的賠償,不能從國家財政列支的國家賠償費用項目中支付,而由其所在單位或者其本人負責,適用民法調整。

同時,也只有稅務機關及其工作人員行使稅收征管職權時造成的損害,才有可能導致稅務行政賠償。如果稅務機關或者稅務機關工作人員作為民事主體從事民事活動時侵犯了他人的合法權益,對於因此造成的損害,就構不成稅務行政賠償責任,國家不負責賠償,而應由稅務機關以自己的經費予以賠償,或者由稅務人員以自己的收入予以賠償,獨立承擔民事責任。

(二)必須是稅務機關及其工作人員行使稅收征管職權的行為。

所謂行使稅收征管職權的行為,就是指在行使稅收征管職權時,實施的一切活動,這裡的“時”並非指時間,更不能解釋為上班時間行使稅收征管職權國家負責,下班時間國家不負責,而是指關聯,即在客觀上上足以確認為與稅收征管職權相關的行為。其中,稅務機關為了實施稅收征管職權,依法在其職權範圍內,針對普遍的對象制定和公布具有普通約束力的稅收規範性文件的公務行為,侵害了一部分人的利益,不屬於稅務行政賠償的範圍。

行使稅收征管職權的行為應當是稅務具體行政行為,即稅務機關及其工作人員為了行使稅收征管職權,依法針對特定的、具體的公民、法人或者其他組織而採取某種行政措施的單方公務行為,而不是稅務抽象行政行為。稅務抽象行政行為所針對的人和事往往是不特定的和不具體的,一般情況下,它不會自動地直接產生損害後果。稅務抽象行政行為違反了法律和行政法規,也只有在稅務機關和稅務機關工作人員適用它針對特定的人和事作出某項稅務具體行政行為時才有可能發生侵權,所以國家無須對稅務抽象行政行為負賠償責任。

(三)必須是行使稅收征管職權的行為具有違法性。

根據中國國家賠償法第2條的規定:中國國家賠償的歸責原則是違法原則,因而它不同於民法上承擔賠償責任的原則。民法上承擔賠償責任的原則是過錯原則。行為人主觀上存在故意或過失,而國家賠償法上的違法原則並不過問行為人主觀上處於何種狀態,而是以法律、法規作為標準來衡量行為。如果該行為違反法律、法規。那就是違法,造成損害的,國家就要承擔賠償責任。反之,雖然行為人主觀上有過錯,但卻是“歪打正著”,以法律,法規衡量其行為,客觀上並未違背法律、法規的要求和規定,那就不是違法,就不能導致國家的賠償責任。

需要強調的是,這裡所說的違法,不僅包括違反法律、法規,還應當包括不行使法定職權的不作為行為而造成的侵權,不僅包括程序上的違法,而且還包括實體上的違法,具體是指沒有事實根據或沒有法律依據,適用法律或規錯誤,違反法定程序,超越職權以及拒不履行法定職責等形式。另外,由於中國國家賠償的歸責原則是違法原則,因此對稅務執法人員在法律、法規規定範圍內自由裁量、靈活機動地處置問題而發生的裁量不當的行為,國家不承擔賠償責任。

(圖)稅務行政賠償相關書籍

所謂有公民、法人和其他組織的合法權益受到損害的事實是指損害後果已經發生,之所以強調損害後果已經發生是因為稅務機關和稅務機關工作人員的違法行為並不一定會導致損害的後果,例如:縣稅務局未查明偷稅事實就決定對納稅人處以5000元的罰款,所有手續已經辦妥但沒有去實際執行,或者在未實際執行前被複議機關複議撤銷或人民法院判決撤銷了,這種情況下就無所謂損害的發生,自然就不產生損害贈償問題,而只有在損害後果已經發生的情況下,國家才有可能承擔賠償責任。所謂損害後果已經發生,既包括確已存在的現實的損害,也包括已經十分清楚的在將來不可避免地必然發生的損害。同時所損害的必須是納稅人合法財產權和人身權,而非其他權利。如政治權利等。

(五)必須是違法行為與損害後果有因果關係。

只有在稅務機關及其工作人員作出的違法的稅務具體行政行為同納稅人已經發生的損害後果之間存在因果關係時,稅務行政賠償責任才能構成。這個因果關係就是行為與結果之間的必然聯繫,即納稅人合法權益的損害後果必然是稅務機關及其工作人員行使職權時作出的違反具體行政行為所造成的,而非其他。如果此行為與彼結果之間沒有這種緊密的、必然的聯繫,因果關係就不能存在,也就不能構成稅務行政賠償責任。因此,確認稅務機關為某一合法權益損害後果的賠償義務機關,必須要有證據證明損害後果是由稅務機關及其工作人員作出的違反具體行政行為造成的,且舉證責任一般要由賠償請求人即納稅人承擔。

(一)違反國家稅法規定作出徵稅行為損害納稅人合法財產權的徵稅行為。

是指稅務機關及其工作人員以及由稅務機關委託的單位和個人依據稅收法律、法規和規章的規定向納稅人徵收稅款的行為,包括徵收稅款行為,加收滯納金行為,審批減免稅和出口退稅行為,審批抵扣動用期初存貨已徵稅款和進項稅行為,以及稅務機關根據法律行政法規規定委託扣繳義務人作出的代扣代收稅款的行為。徵稅行為直接關係到納稅人義務的增減,因此必須嚴格依法辦事,依率計征。違法作出徵稅行為,要求公民、法人和其他組織在履行法定義務之外,再額外承擔義務;造成管理相對人合法權益損害的就要負責賠償。

(二)違反國家法律作出稅務行政處罰行為損害納稅人合法財產權的。

(圖)稅務行政賠償相關書籍

(三)違法作出責令納稅人提供納稅保證金或納稅擔保行為給納稅人的合法財產造成損害的。

根據征管法及其實施細則的規定,對未取得營業執照從事工程承包或者提供勞務的單位和個人,稅務機關可以責令其提供納稅保證金。稅務機關有根據認為從事生產、經營的納稅人有逃避納稅義務行為的,可以在規定的納稅期之前,責令限額繳納稅款,在限期內發生納稅人有明顯的轉移、隱匿其納稅的貨物以及其他財產或者應納稅的收入的跡象的,稅務機關可以責成納稅人提供納稅擔保。法律在賦予稅務機關上述職權時是附加了條件的,稅務機關丟開這些條件行使,就屬違法,給納稅人的合法權益造成損害的,就須予以賠償。

(四)違法作出稅收保全措施給納稅人的合法財產權造成損害的。

稅收保全措施實質上是一種行政強制措施,很類似於訴訟保全。它是稅務機關對明顯的轉移、隱瞞應納稅的商品、貨物以及其他財產或應納稅收入跡象,但又不能提供納稅擔保的,經縣以上稅務局(分局)局長批准而採取的一種強制措施。包括書面通知銀行或者其他金融機構暫停支付存款,扣押、查封商品、貨物或者其他財產。稅收保全措施是由於納稅人慾逃避納稅的一種緊急情況處理,稅務機關根據納稅人的違法程度和違法性質而對納稅人的貨幣和實物採取的限制其處理和轉移的強制措施,不屬於對納稅人財產的終結處理,但也必須遵循一定的程序,並掌握一定的證據材料,使認為或發覺的跡象有據,同時如納稅人在規定的限期內繳納稅款,緊急情況消失后應立即解除,濫用和亂用稅收保全措施給納稅人造成不應有的損害的,納稅人有權取得稅務行政賠償。

(五)違法作出通知出入境管理機關阻止納稅人出境給納稅人的合法權益造成損害的。

根據征管法的規定,欠繳稅款的納稅人在出境前應按稅法規定結清應納稅款或者提供納稅擔保,否則稅務機關可以通知出入境管理機關阻止其出境。因此,稅務機關有權作出此決定的前提條件是納稅人在出境前既未結清所欠繳的稅款又不提供擔保,隨意阻止納稅人出境造成納稅人合法權益損害的,納稅人有權求償。

(圖)稅務行政賠償相關書籍

稅收強制執行措施是指國家稅務機關為了保障稅收徵收管理權的有效行使和稅收征管活動的正常進行。對不履行納稅義務的納稅人,依法採取強制措施,使其履行義務或達到與履行義務相同狀態的法律制度。它主要包括書面通知銀行或者其他金融機構扣繳稅款,拍賣所扣押、查封的商品、貨物或者其他財產以抵繳稅款。由於稅務行政強制執行措施的運用會直接影響到納稅人的權益,使用不當會造成行政專橫。因而法律在為稅務機關設定此項權利時也規定了防範措施,以約束對這項權利的行使。如征管法第40條規定,從事生產、經營的納稅人、扣繳義務人未按照規定的期限繳納或者解繳稅款,納稅擔保人未按照規定的期限繳納所擔保的稅款,由稅務機關責令限期繳納,逾期仍未繳納的,經縣以上稅務局(分局)局長批准,稅務機關可以採取上述強制執行措施。稅務機關在採取強制執行措施時,必須有不繳納或解繳稅款的事實,並已經先行催告,如採取強制執行措施不合法或沒有遵循法定程序給納稅人合法權益造成損害的,受害納稅人有權索賠。

(七)違法拒絕頒發稅務登記證、審批認定為一般納稅人、發售發票或不予答覆造成納稅人合法財產權損害的。

向納稅人頒發稅務登記證、認定其為一般納稅人、發售發票等行為,類似於行政許可行為,它既是稅務機關的一項權利,也是稅務機關的一種義務。對於符合法定條件的申請人,稅務機關置之不理,不予頒發、審批、拒絕發售或不予答覆,不僅是一種失職行為,而且由此造成納稅人合法權益損害的還應予以賠償。

賠償請求人請求稅務行政賠償的時效為兩年,自稅務行政人員行使職權時的行為被依法確認為違法之日起計算。

賠償請求人在賠償請求時效的最後六個月內,因不可抗力或者其他障礙不能行使請求權的,時效中止。從中止時效的原因消除之日起,賠償請求時效期間繼續計算。

賠償義務機關應當自收到申請之日起兩個月內依照法律規定給予賠償;逾期不予賠償或者賠償請求人對賠償數額有異議的,賠償請求人可以自期間屆滿之日起三個月內向人民法院提起訴訟。

(一)受理環節

審核納稅人提出的稅務行政賠償是否在規定時限,申請賠償的主體是否合法;符合條件的,受理納稅人的稅務行政賠償申請;不符合受理條件的當場告知納稅人不予受理的理由。

(二)審查環節

接收受理環節轉來的資料進行審查,主要審查以下內容:

法制部門對受理環節轉來的申請資料中賠償申請的具體要求、事實和理由進行審查,確定稅務機關具體行政行為是否違法、是否給賠償請求人造成損害等,審查完畢后製作《賠償申請書審查表》。

賠償申請及審查表經審理完畢后製作《行政賠償決定書》,《行政賠償決定書》經審批後送賠償請求人。

(三)履行

依據《國家賠償法》的規定,作為履行賠償義務的稅務機關在賠償損失后,應當責令有故意或者重大過失的工作人員承擔全部或者部分賠償費用。

(圖)賠償金

(一)支付賠償金

這是最主要的賠償形式。支付賠償金簡便易行,適用範圍廣,它可以使受害人的賠償要求迅速得到滿足。

(二)返還財產

這是對財產所有權造成損害后的賠償方式。返還財產要求財產或者原物存在,只有這樣才談得上返還財產。返還財產所指的財產一般是特定物,但也可以是種類物,如罰款所收繳的貨幣。

(三)恢復原狀

這是指對受到損害的財產進行修復,使之恢復到受損前的形狀或者性能。使用這種賠償方式必須是受損害的財產確能恢復原狀且易行。

(一)侵犯納稅人和其他涉稅當事人人身權的賠償

1、侵犯公民人身自由的,每日賠償金按照國家上年度職工日平均工資計算。

2、造成公民身體傷害的,應當支付醫療費,以及賠償因誤工減少的收入。減少的收入每日賠償金按照國家上年度職工日平均工資計算,最高限額為國家上年度職工平均工資的5倍。

3、造成部分或者全部喪失勞動能力的,應當支付醫療費,以及殘疾賠償金,最高額為國家上年度職工平均工資的10倍,全部喪失勞動能力的為國家上年度職工平均工資的20倍,造成全部喪失勞動能力的,對其撫養的無勞動能力的人,還應當支付生活費。

4、造成死亡的,應當支付死亡賠償金、喪葬費,總額為國家上年度職工平均工資的20倍。對死者生前撫養的無勞動能力的人,還應當支付生活費。

上述規定的生活費發放標準參照當地民政部門有關生活救濟的規定辦理。被撫養的人是未成年人的,生活費給付至18周歲為止;其他無勞動能力的人,生活費給付至死亡時為止。

(二)侵犯財產權的賠償

1、違反徵收稅款,加收滯納金的,應當返還稅款及滯納金。

2、違法對應予出口退稅而未退稅的,由賠償義務機關辦理退稅。

3、處罰款、沒收非法所得或者違反國家規定徵收財物、攤派費用的,返還財產。

4、查封、扣押、凍結財產的,解除對財產的查封、扣押、凍結,造成財產損壞或者滅失的,應當恢復原狀或者給付相應賠償金。

5、應當返還的財產損壞的,能恢復原狀的恢復原狀,不能恢復原狀的,按照損害程序給付賠償金。

6、應當返還財產丟失的,給付相應的賠償金。

7、財產已經拍賣的,給付拍賣所得的款項。

8、對財產權造成損害的,按照直接損失給予賠償。

按照《國家賠償法》和國家賠償費用管理辦法的規定,稅務行政賠償費用列入各級財政預算,由各級財政按照財政管理體制分級負擔。

[1]中華會計網 http://www.chinaacc.com/new/287%2F292%2F332%2F2008%2F7%2Fhu8566323111517800212926-0.htm

[2]找法網 http://china.findlaw.cn/info/guojiafa/gjps/41727.html

[3]北京納稅人網 http://www.bjnsr.com/2005/2006317/20063171412217284.html

[4]中國常德 http://www.cdcsb.gov.cn/changde/75436410500284416/20041123/19493.html