共找到2條詞條名為資產支持證券的結果 展開

- 一種信託受益權份額

- 資產支持債券

資產支持證券

一種信託受益權份額

資產支持證券是由受託機構發行的、代表特定目的信託的信託受益權份額。受託機構以信託財產為限向投資機構承擔支付資產支持證券收益的義務。其支付基本來源於支持證券的資產池產生的現金流。項下的資產通常是金融資產,如貸款或信用應收款,根據它們的條款規定,支付是有規律的。資產支持證券支付本金的時間常依賴於涉及資產本金回收的時間,這種本金回收的時間和相應的資產支持證券相關本金支付時間的固有的不可預見性,是資產支持證券區別於其他債券的一個主要特徵,是固定收益證券當中的主要一種。可以用作資產支持證券抵押品的資產分為兩類:現存的資產或應收款,將來發生的資產或應收款。前者稱為“現有資產的證券化”,後者稱為“將來現金流的證券化”。

根據中國人民銀行和中國銀監會於2005年4月20日發布的《信貸資產證券化試點管理辦法》和中國銀監會於2005年11月7日發布的《金融機構信貸資產證券化試點監督管理辦法》,資產支持證券是指由銀行業金融機構作為發起機構,將

資產支持證券

其支付基本來源於支持證券的資產池產生的現金流。項下的資產通常是金融資產,如貸款或信用卡應收款,根據它們的條款規定,支付是有規律的。資產證券化支付本金的時間常依賴於涉及資產本金回收的時間,這種本金回收的時間和相應的資產支持證券相關本金支付時間的固有的不可預見性,是資產支持證券區別於其它債券的一個主要特徵。

資產支持證券是在西方國家融資證券化、直接化的金融大環境下應運而生的,最早出現在上世紀70年代的美國金融市場,隨後被眾多成熟市場經濟國家接受和採用,近年來又在許多新興市場國家得以推行,對提高資產流動性、分散信用風險、推動金融市場發展起到了積極作用。目前,美國和歐洲的資產支持證券市場規模較大,其他地區相對較小,我國則剛剛起步。

資產支持證券最初採用的基礎資產為住房抵押貸款,隨著證券化技術的不斷提高和金融市場的日益成熟,用於支持發行的基礎資產類型也不斷豐富,目前還包括汽車消費貸款、信用卡應收款、學生貸款、住房權益貸款(home equity loan)、設備租賃費、廠房抵押貸款(manufacturing housing)、貿易應收款等。

2005年12月8日,國家開發銀行和中國建設銀行在銀行間市場發行了首批資產支持證券,總量為71.94億元。截至2006年底,在中央國債登記公司託管的資產支持證券餘額為158.5億元。

在美國,資產支持證券的發行和交易與公司債券等其他證券基本相同,受1933年《證券法》(Securities Act)和1934年《證券交易法》(Securities Exchange Act)約束,同時也涉及《投資公司法》、《破產法》、《投資信託法》有關內容及專門的會計、稅收政策等。在歐洲,法國於1988年頒布了《資產證券化法》,英國於1989年出台了《貸款轉讓與證券化準則》,義大利、荷蘭、西班牙等國家也出台相關的法律規範資產支持證券市場。

在亞洲,為推動資產支持證券市場發展,自上世紀90年代以來很多國家紛紛推出專門法律,比如菲律賓1991頒布的《資產支持證券註冊和銷售規則》、韓國1998年出台的《資產證券化法案》、泰國1998年實施的《證券化法》、日本2000年修訂的《資產流動化法》、中國台灣2002年頒布的《金融資產證券化條例》等。

我國於2005年3月出台《信貸資產證券化試點管理辦法》,正式開展資產支持證券業務試點。

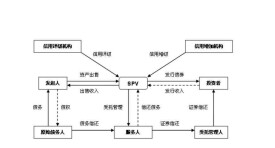

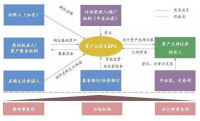

資產支持證券的發行過程通常如下:首先由基礎資產的發起人(originator),包括商業銀行、儲蓄貸款公司、抵押貸款公司、信用卡服務商、汽車金融公司、消費金融公司等,將貸款或應收款等資產出售給其附屬的或第三方特殊目的載體(special purpose vehicle, SPV),實現有關資產信用與發起人信用的破產隔離(bankruptcy remoteness),然後由SPV將資產打包、評估分層(tranches)、信用增級(credit enhancement)、信用評級等步驟後向投資者公募或私募發行,產品類型包括簡單的過手證券(pass-through security)和複雜的結構證券(structured security),如MBS(mortgage-backed security)、CMO(collateralized mortgage obligation )等。

資產支持證券的投資者主要是銀行、保險公司、貨幣市場基金、共同基金、養老基金和對沖基金等。由於大多數資產支持證券的存續期限、償付結構、信用增級手段等都各不相同,其交易大都在OTC市場進行,主要通過電話雙邊報價、協議成交,因此除標準化程度較高的MBS外,其他類型的ABS一般流動性不足、價格透明度不高。

中國央行對其的發行申請

受託機構在全國銀行間債券市場發行資產支持證券,應當向中國人民銀行提交下列文件:

資產支持證券

2.發起機構章程或章程性文件規定的權力機構的書面同意文件。

3.信託合同、貸款服務合同和資金保管合同及其他相關法律文件草案。

4.發行說明書草案。

5.承銷協議。

6.中國銀監會的有關批准文件。

7.執業律師出具的法律意見書。

8.註冊會計師出具的會計意見書。

9.資信評級機構出具的信用評級報告草案及有關持續跟蹤評級安排能說明。

10.中國人民銀行規定提交的其他文件。

發行的承銷的組織

資產支持證券

2.承銷方式。資產支持證券的承銷可採用協議承銷和招標承銷等方式。

3.承銷機構的資格認定。承銷機構應為金融機構,並須具備下列條件:(1)註冊資本不低於2億元人民幣; (2)具有較強的債券分銷能力;(3)具有合格的從事債券市場業務的專業人員和債券分銷渠道;(4)最近兩年內沒有重大違法、違規行為;(5)中國人民銀行要求的其他條件。

根據證券業和金融市場協會(Securities Industry and Financial Markets Association,SIFMA)統計,截至2008年1季度末,美國資產支持證券(含MBS,下同)餘額為9.88萬億美元,佔美國債券市場餘額的32.34%,是第一大債券品種;歐洲資產支持證券餘額為1.21萬億歐元,主要集中在英國、西班牙、荷蘭、義大利等國家。2007年,美國共發行資產支持證券2.95萬億美元,占當年美國債券發行總額的47.58%;歐洲共發行資產支持證券4537億歐元。2007年,資產支持證券中標準化程度最高的美國機構MBS(Agency MBS)的日均交易額約為3201億美元,遠低於國債的日均交易額5671億美元,換手率相對較低。

我國於2005年12月由國家開發銀行在銀行間債券市場成功發行首單信貸資產支持證券。根據中央國債登記公司統計,截至2008年7月底,我國共發行各類資產支持證券531.18億元,7月末餘額為434.4億元,基礎資產類型包括住房抵押貸款、汽車貸款、優質信貸資產以及不良貸款等。交易方式包括現券買賣和質押式回購,截至2008年7月底累計成交158.65億元。

資產支持證券名稱應與發起機構、受託機構、貸款服務機構和資金保管機構名稱有顯著區別。

資產支持證券可以向投資者定向發行。定向發行資產支持證券可免於信用評級。定向發行的資產支持證券只能在認購人之間轉讓。

資產支持證券在全國銀行間債券市場發行結束后10個工作日內,受託機構應當向中國人民銀行和中國銀監會報告資產支持證券發行情況。

資產支持證券在全國銀行間債券市場發行結束之後2個月內,受託機構可根據《全國銀行間債券市場債券交易流通審核規則》的規定,申請在全國銀行間債券市場交易資產支持證券。

資產支持證券在全國銀行間債券市場登記、託管、交易、結算應按照《全國銀行間債券市場債券交易管理辦法》等有關規定執行。

中信證券(06030)公布,中信證券-博時資本融出資金債權1號資產支持專項計劃資產支持證券已獲得全額認購,且募集資金已於2018年5月30日全部轉入專項計劃託管人開立的專項計劃賬戶,專項計劃已符合成立條件,於2018年5月30日正式設立。

該證券優先檔發行規模14.25億元,次級檔發行規模0.75億元。