追溯調整法

對某項交易變更會計政策

追溯調整法是指對某項交易或事項變更會計政策,視同該項交易或事項初次發生時即採用變更后的會計政策,並以此對財務報表相關項目進行調整的方法。採用追溯調整法時,將會計政策變更累積影響數調整列報前期最早期初留存收益,其他相關項目的期初餘額和列報前期披露的其他比較數據也應當一併調整。具體問題曾在財政部的《股份有限公司會計制度有關會計處理問題補充規定問題解答》中提到。

追溯調整法

追溯調整法

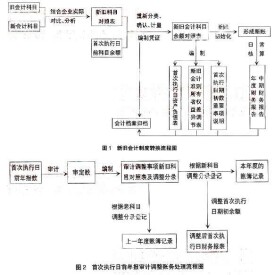

追溯調整法在會計處理時有四個步驟:

1、計算確定會計政策變更的累積影響數

會計政策變更累積影響數,是指按照變更后的會計政策對以前各期追溯計算的列報前期最早期初留存收益應有金額與現有金額之間的差額。留存收益包括當年和以前年度的未分配利潤和按照相關法律規定提取並累積的盈餘公積。調整期初留存收益是指對期初未分配利潤和盈餘公積兩個項目的調整。

2006年1月1日起施行的新《中華人民共和國公司法》,取消了提取法定公益金的規定。

2、進行相關的賬務處理,即將累計影響數及相關項目記錄到變更年度中。

3、調整會計報表相關項目

企業在會計政策變更當年,應當調整資產負債表年初留存收益,以及利潤表上年數欄有關項目。

4、附註說明

財政部《股份有限公司會計制度有關會計處理問題補充規定問題解答》(以下簡稱《解答》)之四明確指出,因以前年度的存貨和投資,有的已經消耗、出售或收回,有的仍然保留在相關的存貨和投資賬戶內,為了便於計算和調整,在按《規定》進行追溯調整時,一律按1999年12月31日賬面實存的存貨和投資作為追溯調整的基礎,已經消耗、出售或收回的存貨或投資不再追溯調整。

但《解答》並未明確對應收款項(包括應收賬款和其他應收款)應以哪一年的數據作為追溯調整的基礎。在這個問題上,應收款項與存貨、投資相比有所不同。一般情況下,無論公司對壞賬準備的計提繼續沿用餘額百分比法但改變計提比例,還是改用賬齡法,均應分別按歷年末的應收款項餘額,結合新的會計政策所規定的計提比例進行追溯調整。

《解答》之六指出:“如果公司的子公司按照其母公司的要求執行《股份有限公司會計制度》的,其子公司也應按照補充規定的要求計提相關資產的損失準備,並採用追溯調整法。母公司在編製合併會計報表時,應追溯到對外提供比較會計報表的最早期間……”。這裡的“最早期間”應如何理解?

此應就資產負債表和利潤及利潤分配表分別考慮。就編製1999年度會計報表而言,對資產負債表,“最早期間”是指1999年年初,即應追溯調整至1998年年末數;對利潤及利潤分配表,一般項目的“最早期間”是指1998年度,即應追溯調整一般項目的1998年初數,年初未分配利潤項目是指1998年年初,即應追溯調整至1997年年末數。但由於上市公司年度報告中要披露前三年經營業績及相關的業務指標,所以企業在編製年度報告時要追溯調整三年數據。

累積影響數所涉會計科目問題

當某項交易或事項變更會計政策時,按照《企業會計準則——會計政策、會計估計變更和會計差錯更正》的要求,應當採用追溯調整法。在追溯調整法下,會計報表中的相對應的會計科目應進行調整,並應計算會計政策變更的累積影響數,調整期初未分配利潤。所以,會計政策變更的累積影響數,除涉及直接對應的資產類備抵會計科目(如壞賬準備、短期投資跌價準備、存貨變現損失準備、長期投資減值準備)外,對應科目一般涉及期初未分配利潤和盈餘公積。但在會計實務中尚有以下三種情況會涉及其他會計科目:

(一)股份制改組上市當年會計報表。有的企業追溯調整期恰好是改組上市年份。股份制改組上市當年的會計報表,其所有者權益以凈資產總額來反映,對此時累積影響數,一種觀點認為,應調整資本公積;另有觀點認為,應反映期初未分配利潤紅字。如果調減資本公積,則直接預示著主發起人股本不到位。此調整非折股所致,所以,宜作期初未分配利潤紅字反映較妥。

(二)合併會計報表。在合併會計報表中,因存在少數股東,按照同股同利的原則,追溯調整法必定會涉及到少數股東權益報表項目。

對這個問題,實務界認識尚不盡一致。有人認為,對追溯調整累計影響數,不應由少數股東承擔,而應全部由多數股東承擔,這樣,就不涉及少數股權權益報表項目。

(三)追溯調整期內存在上年處於開辦期的子公司的合併會計報表。在納入合併會計報表範圍的子公司中,有的上年正處開辦期,正式營業,有的甚至執行非股份有限公司會計制度情形的,在採用追溯調整法時,因該子公司上年尚處開辦期,無凈利潤可言,所以,此累積影響數應列入該子公司開辦費,以與上年的財務狀況保持一致。

關於非股份公司性質的企業集團在合併會計報表中,對已實行追溯調整的下屬股份有限公司會計報表的處理問題

解答

對採用追溯調整法時涉及的幾種問題明確了會計處理,但對下設股份有限公司實行非股份有限公司會計制度的企業集團,如何採用權益法及合併會計報表尚未提及。關於權益法,在此情況下,仍以子公司實際執行股份有限公司會計制度確認的凈利潤為核算基礎。關於合併報表,問題有二:一是在集團公司編製合併會計報表時,對該股份有限公司要否按其母公司(集團)的會計政策重新釐定;二是假如要與母公司會計政策保持一致,如何調整會計報表?根據財政部印發的《合併會計報表暫行規定》:“母公司應當統一母公司和子公司所採用的會計政策,使子公司採用的會計政策與母公司保持一致。當子公司所採用的會計政策與母公司不一致時,母公司應當按照母公司本身規定的會計政策對子公司會計報表進行必要的調整。”只有當子公司與母公司所規定的會計政策差異不大,對財務狀況和經營成果的影響不大時,母公司才可直接利用該會計報表編製合併會計報表。這說明了我國對合併會計報表的要求:講究可比性原則與重要性原則。股份有限公司採用追溯調整法,一般來說,對財務狀況和經營成果均會產生較大的影響,有時甚至可能會使會計報表有截然相反的結果。所以,在此種情況下,股份有限公司會計報表在被併入實行非股份有限公司會計制度的企業集團時,應按集團公司會計政策重新釐定調整。

股份有限公司的會計政策的調整方法

在合併工作底稿中,應將下屬的股份有限公司的原追溯調整會計處理予以沖回,再予以合併,即進行“反追溯”。還有一種做法,就是集團公司改按《股份有限公司會計制度》進行核算,這樣就不存在“反追溯”的問題了。因為根據現行會計制度規定,非股份有限公司的企業集團,也可以執行《股份有限公司會計制度》。

追溯調整法與追溯重述法的區別:

1、適用範圍的比較

追溯調整法適用於會計政策變更的會計處理,而追溯重述法適用於前期差錯更正的會計處理。講得再具體一些,追溯重述法適用於重要性的前期差錯更正,對於非重要性的前期差錯採用未來適用法進行更正,前期差錯是否具有重要性,應根據差錯的性質和金額加以具體判斷。

2、調稅原則的比較

由於會計政策變更所形成的影響數與前期差錯所形成的影響數的性質有所不同,即會計政策變更形成的影響數全部屬於暫時性差異,而前期差錯所形成的影響數可能全部屬於差額,也可能全部屬於暫時性差異,或部分屬於差額,部分屬於暫時性差異,還有可能全部屬於永久性差異,所以在所得稅調整上,遵循的調稅原則也有所不同。

第一,由於會計政策變更形成的影響數全部屬於暫時性差異,所以在政策變更進行調賬時,只需調整遞延所得稅和所得稅費用,無需調整應交的所得稅。

第二,由於前期差錯所形成的影響數可能是差額,也可能是暫時性差異或永久性差異,所以在更正前期差錯時,屬於差額部分的調整應交所得稅和所得稅費用;屬於暫時性差異的部分調整遞延所得稅和所得稅費用;屬於永久性差異的部分則既不調整所得稅費用,也不調整應交所得稅,更不需要調整遞延所得稅。

3、調賬要求的比較

第一,在追溯調整法下,涉及到損益類事項的不再通過“以前年度損益調整”科目,涉及到利潤分配的也不再通過利潤分配的具體明細科目,而是都直接通過“未分配利潤”明細科目進行調整。

第二,在追溯重述法下,一是涉及到損益類事項的先通過“以前年度損益調整”科目,然後再轉入“未分配利潤”明細科目。二是涉及到利潤分配事項的直接通過“未分配利潤”明細科目。三是既不涉及損益,也不涉及利潤分配事項的,調整相應的科目。