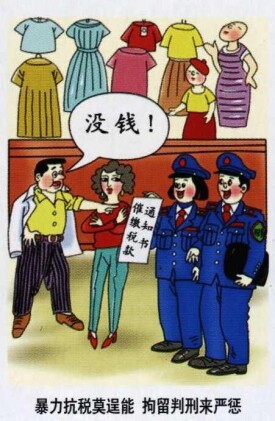

抗稅罪

抗稅罪

抗稅罪是負有納稅義務的人或者企業、事業單位的直接責任人員,故意違反國家稅收法規,採取公開抵制、對抗的方法,拒不繳納稅款,情節嚴重的行為。中國刑法中破壞社會主義經濟秩序罪的一種。主要特徵是:(1)犯罪客體是國家的稅收管理制度。(2)犯罪客觀方面表現為違反國家稅收法規,採取公開對抗的方法,抗拒納稅,情節嚴重的行為。認定情節是否嚴重,主要看抗稅的數額、手段及造成的後果。(3)犯罪主觀方面是出於故意,且具有逃避納稅非法獲利的目的。(4)犯罪主體可以是負有納稅義務的一般公民、也可以是企業、事業單位的直接責任人員。關於直接責任人員的含義,參見偷稅罪。

1.侵犯的客體是複雜客體,既國家的稅收管理制度和執行徵稅職務活動的稅務人員的人身權利。

2.客觀方面表現為違反稅收法規,以暴力、威脅方法拒不繳納稅款的行為。

3.本罪的主體為特殊主體,負有納稅義務和扣繳稅款義務的人。

4.主觀方面出於直接故意。

客體要件

本罪侵犯的客體是複雜客體,既侵犯了國家的稅收管理制度,又由於採用暴力、威脅方法抗拒繳納應納稅款,必然同時侵犯執行徵稅職務活動的稅務人員的人身權利。

其犯罪對象,包括依法應繳納的稅款及依法徵稅的稅務人員。這裡的稅款是除關稅以外的國內稅收。這是的稅務人員也限於依法徵收國內稅的工作人員。這是抗稅罪區別於走私罪、妨害公務罪和其他犯罪的重要標誌。

客觀要件

本罪在客觀方面表現為違反稅收法規,以暴力、威脅方法拒不繳納稅款的行為。

1.抗稅罪表現為違反稅收法規的行為。稅收法規主要指《稅收徵收管理法》等法律、法規。如果行為沒有違反稅收法規則不能構成抗稅罪。如沒有納稅義務的個人用暴力阻礙稅務人員徵稅,雖然客觀上使他人得以拒不繳納稅款,但其行為違反的不是稅收法規,不能以抗稅罪論處。

抗稅罪

主體要件

本罪的主體,是依法負有納稅義務和扣繳稅款義務的人,既包括個人、也包括單位,本條沒有明確規定單位可以成為本罪的主體。

但從本條的立法精神以及抗稅罪和偷稅罪的聯繫來看、抗稅罪的主體應與偷稅罪的相同,既包括負有納稅義務的自然人,也包括負有納稅義務的單位。

單位犯本罪的,由其直接負責的主管人員和直接責任人員承擔刑事責任。

主觀要件

本罪在主觀方面出於直接故意,表現為明知負有納稅義務而故意抗拒繳納稅款,並且通過使用暴力、威脅方法而公開拒不繳納稅款、非法獲利的目的。

如果行為人不具有這種主觀故意和非法獲利的目的。則不構成抗稅罪。

抗稅罪

行為人為抗拒繳納稅款在客觀上實施了暴力、威脅方法。不是為了抗拒繳納稅款,而以暴力、威脅方法阻礙稅務人員依法執行職務的,則依《刑法》第277條規定的妨害公務罪論處。

所謂暴力,是指對稅務人員人身施加攻擊或者強制。如毆打、捆綁、扣押、禁閉等。此外,為阻撓徵稅而搗毀稅務人員的交通、通訊設備,衝擊打砸稅務機關的,亦屬實施暴力。按抗稅罪處罰的暴力最大限度只能是造成輕傷害,◎如果以暴力方法抗稅致人傷害超過這一限度,根據《刑法》有關規定,致人重傷或者死亡,按照傷害罪、殺人罪從重處罰,並處罰金。

所謂威脅,是指行為人為了抗拒繳納稅款,用口頭、書面或者其他方法使稅務人員精神處於恐懼狀態,從而迫使稅務人員不敢徵稅的一種抗稅手段。威脅的內容可以是多方面的,如殺害、傷害、毀壞財產、加害親屬、損害名譽等。

本罪與非罪的界限

1.抗稅罪與欠稅的區別,欠稅,又稱拖欠稅款,是指納稅人或扣繳義務人由於客觀原因超過了稅務機關核定的納稅期限,未繳或者少繳稅款的行為、一般表現為消極的不作為,欠稅與抗稅罪在主觀上都具有故意性,行為都具有公開性,既欠稅人未繳稅款與抗稅罪的拒不繳納稅款一樣,都是行為人明知沒有繳納稅款,且毫不欺騙或隱瞞,稅務機關也知道其未繳納稅款。兩者的不同點在於,第一,抗稅罪具有逃避繳納稅款而非法獲利的目的,欠稅、一般並不具有逃避繳納稅款的目的、而多是因故不繳納或故意暫時拖欠。第二,抗稅罪表現為以暴力、威脅方法拒不繳納稅款的行為,而欠稅並不採用暴力威脅方法、一般表現為消極的不作為。

抗稅罪

犯罪情節可考慮兩方面內容,一是暴力程度、後果以及威脅的內容;二是拒繳稅款數額大小及抗稅次數的多少。如只有一般推搡等行為、未造成比較嚴重後果的:或只有一般威脅言詞的;或者數額小且是偶爾為之的,可認為屬於情節輕微而不構成犯罪。

3.抗稅罪與使用暴力、威脅方法拒繳錯徵稅款的界限。錯徵稅款是因稅收人員工作疏忽或者不熟悉稅法等原因搞錯徵稅對象、徵稅項目和應稅數額等錯誤徵稅的行為,如該減免未減免、應少征卻多征以及重複徵收等。在該種情況下,如果稅務人員堅持徵稅而引起抗拒繳納的、不以抗稅罪論處,如果使用暴力造成稅務人員傷害的,可以按傷害罪追究其刑事責任。

本罪與偷稅罪的界限

1.主體要件不同。抗稅罪只能由個人和單位的直接責任人員構成:而偷稅罪的主體則包括單位和個人也包括單位的直接主管人員和其他直接責任人員。

2.客觀方面不同。抗稅罪表現為以暴力、威脅方法拒不繳納稅款的行為;偷稅罪則表現為採取偽造、變造、隱匿、擅自銷毀賬簿、記賬憑證、在賬簿上多列支出或者不列、少列收入,經稅務機關通知申報而拒不申報或者進行虛假納稅申報的手段,不繳或者少繳稅款的行為。

3.犯罪標準不同。抗稅罪只要行為人實施了以暴力、威脅方法拒不繳納稅款的行為就可構成,而偷稅罪必須是偷稅行為情節嚴重的才構成犯罪。

本罪與妨害公務罪的界限

妨害公務罪與抗稅罪在客觀方面都表現為以暴力、威脅方法的手段,主觀上都出於故意,其不同之處在於:

1.主體要件不同。妨害公務罪的主體要件是一般主體,凡達到刑事責任年齡且具有刑事責任能力的自然人都可以構成;抗稅罪的主體要件是特殊主體、只有負有納稅義務或者代扣代繳、代收代繳稅款義務的個人或單位的直接責任人員才可以構成。

2.主觀目的不同。妨害公務罪目的在於使國家工作人員不能依法執行職務,抗稅罪目的在於逃避繳納稅款而非法獲利。

3.犯罪對象的範圍不同。抗稅罪侵害的對象是執行稅收征管任務的稅務人員;而妨害公務罪侵害的對象則是執行職務的國家工作人員,後者範圍較廣,前者屬於後者的一種。

4.侵犯的客體不同。妨害公務罪侵犯的是國家機關的公務活動;抗稅罪侵犯的是國家的稅收管理制度。在實踐中,納稅人以暴力、威脅方法阻礙稅務人員依法徵稅的,都應以抗稅罪論處。只有不負有納稅義務的個人以暴力、威脅方法阻礙稅務人員徵稅,且事先與納稅人無通謀的,才構成妨害公務罪。

對於抗稅罪的處罰,根據情節輕重,《刑法》第202條規定了兩檔處罰:

(1)對情節輕的,處3年以下有期徒刑或者拘役,並處拒繳稅款1倍以上5倍以下的罰金;

(2)有下列嚴重情節的:a.聚眾抗稅的首要分子;b.抗稅數額在十萬元以上的;c.多次抗稅的;d.故意傷害致人輕傷的;e.具有其他嚴重情節。

處3年以上7年以下有期徒刑,並處拒繳稅款1倍以上5倍以下罰金。

(3)實施抗稅行為致人重傷、死亡,構成故意傷害罪、故意殺人罪的,分別依照刑法第二百三十四條第二款、第二百三十二條的規定定罪處罰。

刑法

第二百零二條 以暴力、威脅方法拒不繳納稅款的,處三年以下有期徒刑或者拘役,並處拒繳稅款一倍以上五倍以下罰金;情節嚴重的,處三年以上七年以下有期徒刑,並處拒繳稅款一倍以上五倍以下罰金。

第二百一十二條 犯本節第二百零一條至第二百零五條規定之罪,被判處罰金、沒收財產的,在執行前,應當先由稅務機關追繳稅款和所騙取的出口退稅款。

《最高人民檢察院、公安部關於經濟犯罪案件追訴標準的規定》2001.5

五十:抗稅案(刑法第202條)

以暴力、威脅方法拒不繳納稅款的,應予追訴。