成交金額

每日已成交證券金額的數據

成交金額(AMO)表示每日已成交證券金額的數據。例如,同樣1000億的成交金額,1000點時和3000點時的成交不是一個級別的。股市的漲跌不完全取決於資金,但沒有資金是萬萬不能的。目前乃至今後一個相當長的階段,以滬市為例,成交金額的大小和行情的關係大致以1000億為分界線,1000億以下無行情。

成交金額能維持在1000億以上,可以判定是強勢,上升是主基調,這也是本博一直關注此輪迴調成交金額是否會萎縮到1000億以下的原因。只要1000億的水平保持住,行情就沒完,就有戲。

成交金額1500以下,行情強勢但上攻有困難,有行情但難有大行情。1500-2000億是上攻需要量,而且比較健康,持續時間長而且紮實。2000億以上行情會走得很強,但多方消耗過大,氣勢磅礴卻不能長久,超過2500億絕對是殺敵一萬自損三千,得不償失,是一輪漲勢終結的標誌。

2、底部起漲點出現大成交金額,代表攻擊量。

3、頭部地區出現大成交金額,代表出貨量。

成交金額

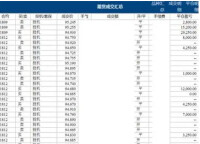

2、根據日均成交金額連續在90億以下的時間來判斷市場底部。如果兩市日均成交金額連續3個月以上在90億以下,市場相對底部基本可以確認,反彈一觸即發。成交金額在90億以下的時間越長,市場底部的可靠性越強,市場未來的反彈力度也越大。

日均成交金額連續在90億以下的時間段分別為:1998.2—1998.3,1998.7—1998.8,1998.12—1999.4,1999.10—1999.12,2002.8—2002.12。持續最長的時間段分別為1998.12—1999.4和2002.8—2002.12,均為5個月,與之相對應的,大盤指數也屢創新低,並進入底部確認區域,隨之大盤產生強勁反彈。例如,在1999年,兩市成交額在連續5個月徘徊在90億以下,上證指數於1999年5月17日創下1047.83的低位,然後就走出了轟轟烈烈“5·19”行情,大盤在33個交易日里反彈最高至1756.18,最高漲幅達67.60%;同樣的,2002年8月到12月,兩市成交額在連續5個月徘徊在90億以下,上證指數於2003年1月6日創下1311.69的低位,隨後就走出了以大盤藍籌股為代表的反彈行情,於4月16日反彈最高至1649.60,最高漲幅達25.76%。

3、股指見底反彈的高度和反彈持續的時間長度取決於是否能保持巨量的成交金額。從表1中我們可以總結出以下特點:如果兩市日均成交金額從100億以下增加到150億—200億將產生短期反彈,中級上漲行情需要成交金額達到200億以上,且資金供應量必須具備持續性,如果沒有持續的資金供應,成交金額一旦萎縮也就預示著反彈行情的結束。例如2002年3月、6月份成交金額分別為222.55億和203.53億,4月份和7月份就分別陡降為136.66億和136.35億,反彈行情也戛然而止。

4、牛市行情中的日均成交金額數據特徵。從表1中可以分析得出,大盤要完成上漲50%以上的行情則成交金額必須達到400億以上,全年牛市行情則成交金額必須連續6個月以上的時間保持在200億以上。(此處的“成交金額”都是一個月內的日均成交金額,而不是某一個交易日或某幾個交易日的成交金額。——筆者注)例如,從表1中可以看到,1999“5·19”行情,該年6月日均成交金額為407億,但由於1999年成交金額在200億以上的時間只有6月和7月,因此“5·19”行情也只持續了1個多月;反觀2000年大牛市,該年2月日均成交金額為523億,高於1999年的407億,並且與歷年最為不同的是,2000年1月到8月的日均成交金額都保持在200億以上,這是大牛市行情持續長達一年的真正原因。

5、利用年初的成交金額特徵發覺大牛市的端倪。從表1中我們可以觀察出,每年中國股市的日均成交金額數據呈現倒“U”型周期性變化的特點:即年初和年末成交金額萎縮,3—6月的日均成交金額逐漸膨脹至高點;與此相對應,除非是全年大牛市行情(如2000年),大盤指數在年初和年末基本位於低點,高點則大多集中在6月這一敏感月份。這從一個側面反映了中國股市屬於“資金推動市”的特徵。我們觀察作為“大牛市”的2000年1月的日均成交金額,發覺它有如下異常之處:1)成交金額較上年12月增大2倍以上;2)年初成交金額即突破200億,達到中期行情的成交量級別;3)後續月份成交金額繼續放大且維持在200億以上。因此,我們可以把以上三大特徵作為我們判斷大牛市的一種參照,應用於我們的投資實踐。

6、根據成交金額的經驗數值結合股指走勢實現成功逃頂。在前面我們談到了市場反彈乃至反轉所需要達到的成交金額數量級。例如150億是短期反彈,200億才能推動中級上揚行情,大牛市行情則需要400億成交金額,我們可以把成交金額是否有效跌破這些量級標準作為我們選擇退場觀望的依據之一。從投資的穩健性考慮,建議投資者可結合股指的走勢(在中級行情進行了一段時間,股指上揚20%以上),將20日平均成交金額是否跌破200億作為減倉操作或出場觀望的信號指標。根據此指標,投資者可分別在1999年7月初、2000年8月25日、2000年11月21日、2001年6月14日、2002年3月12日、2002年6月26日實現成功逃頂(以上日期分別為該年20日平均成交金額首次跌破200億成交金額的交易日)。

如果說換手率指標有助於分析個股的交投情況,那麼分析大盤的運行態勢則可以藉助於成交金額這一指標。由於小盤股換手率10%以上就達到警示水平,而大盤股則要達到20%以上,所以涉及到整個市場以換手率來計算並不具有代表性。另外,隨著市場規模的擴大,板塊的冷熱也會出現明顯的分化。這樣,在判斷整體市場運行格局方面,便需要藉助成交金額來進行分析。

成交金額

從歷史上看,“天價天量”的市場慣例從未被顛覆過。2003年至2005年各月份的滬深兩市日均成交金額顯示,2003年的年內單月日均成交金額最高的月份是3月,4月便形成了年內高點。2004年的單月日均成交金額最高的月份是2月,當月的最高點和4月年內高點十分接近。2005年8月、9月的日均成交金額為年內最高水平,雖然當年的年內高點在2月份出現,但當時為下跌階段,在下半年的上漲階段,8月、9月兩度在1200點形成了下半年的年內高點。由此可見,在上升階段,單月的日均成交金額創年內天量,則當月的高點與年內的高點相同或相似。另外,從2003年至2005年,我們可以總結出:單月日均成交金額在200億元以上為警示水平。

另外,在下跌階段單月的日均成交金額呈地量水平,也預示著底部的形成。如2003年8月、9月、10月連續三個月的日均成交金額低於100億元以下,11月便形成了年內最低點,而10月的最低點也接近年內最低點。2004年的年內低點在12月份形成,而單月日均成交金額下至100億元以下水平的僅有8月、12月,而9月的最低點距離年內最低也較為接近。2005年6月大盤跌至1000點之下,形成超級大型底部,同年5月的日均成交金額便創出了年內最低水平。可見,地量地價的定理也十分有效。不過,形成地量后的次月形成底部的概率較大。另外,從2003年至2005年,我們可以總結出:單月日均成交金額在100億元以下為警示水平。