費希爾·布萊克

費希爾·布萊克

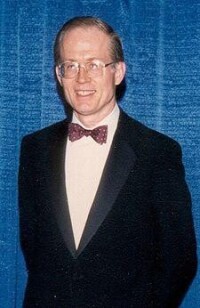

費希爾·布萊克(Fischer Black,1938年1月11日-1995年8月30號)是美國經濟學家,布萊克-斯科爾斯模型的提出者之一。費希爾·布萊克畢生堅持奮戰在華爾街,在金融領域他是“搞實務的”而不是“做學術的”,然而就是他創建了迄今為止最正確、最經典、應用最廣、成就最高的模型:布萊克-肖爾斯期權定價模型。在他因病去世一年後,諾貝爾將經濟學獎頒給了參與創建模型的兩位學者邁倫·斯科爾斯和羅伯特·默頓,費希爾終未獲此畢生殊榮。

費希爾·布萊克是位充滿傳奇色彩的人物。他從沒受過正式的金融和經濟學訓練,卻在幾年之內創立了現代金融學的基礎。他在生活中處處規避風險,卻在學術研究和商業實踐中勇敢地挑戰前冊。他能輕易地獲得芝加哥大學和MIT的終身教授頭銜,也能自如地放棄,再次投身到金融衍生產品革命爵大潮。他頻繁地在象牙塔和華爾街之間穿梭、游弋,給那些以為理論和實踐是兩個截然不同世界的人出了大大的難題。

費希爾·布萊克的革命

費希爾·布萊克

從某些角度而言,這並非不可理解:非專業人士很難寫出現代金融中蘊涵的數學內容。然而,這是人間一幕真實戲劇:來自“常春藤聯盟”(美國一流大學)的定量分析師們試圖用學術框架,來規範金融交易這一複雜領域,而且與他們的新同事還經常發生衝突。

有關這一時期的著作已開始紛紛面世。幾年前,與布萊克共同任職於高盛(Goldman Sachs)的物理學家伊曼紐爾·德曼(Emanuel Derman),出版了他充滿悔意的回憶錄《寬客人生》(My Life as a Quant)。按照德曼的說法,布萊克是一位核心人物,也是金融界新出現的定量分析流派中最富於原創精神、影響最大、最不妥協的人物。

後來又出版了一本由佩里·梅林(Perry Mehrling)撰寫的布萊克記。如果不是1995年因為肺癌而去世,布萊克本可以與邁倫·斯科爾斯(Myron Scholes)和羅伯特·默頓(Robert Merton)一起,獲得諾貝爾經濟學獎。默頓的出發點與兩人不同,卻得到與布萊克和斯科爾斯相同的結果。此後,默頓和斯科爾斯繼續供職於“長期資本管理” (LTCM)這家時運不濟的對沖基金公司(該公司給布萊克發出邀請,但布萊克予以拒絕)。梅林的著作引人入勝,但不無瑕疵。作為哥倫比亞大學經濟學教授,他完全有資歷闡述布萊克研究成果的意義,以及背後的數學理論,但他講述布萊克生活經歷的嘗試卻沒那麼成功。他既無法像傳記作家那樣將人物描繪得栩栩如生,也不具備記者重構事件的能力。

比如,該書開篇花了很多篇幅講述一位經濟學家飛往波士頓,發表一次演講的軼事。故事本身很有趣,文中提到諾貝爾獎金獲得者、經濟學家弗蘭科·莫迪利安尼(Franco Modigliani),這個人因習慣在研討會上“喧賓奪主”而在學者中聞名,以至於學者們在發言前總有人警告說:“千萬別給佛朗哥說話的機會,否則你就永遠沒有再發言的機會。”

然而,故事講的不是費希爾·布萊克,而是他的導師傑克·特雷諾(Jack Treynor)的故事。寫某人的傳記,開篇洋洋洒洒講的卻是另一個人的故事,實在令人匪夷所思。還有一個令人想不通的地方,就是梅林在講述事件的時候,感覺好象他在推斷過去發生了什麼一樣。“兩人在ADL自助餐廳共進午餐。費希爾本來還打算說說自己剛剛完成的福特基金會(Ford Foundation)項目。”

也許這就是學者的謹慎,但對讀者來說就像透過玻璃管窺布萊克的一生一樣,仍有很多未解之謎。這並非全是梅林的錯。布萊克本身是個很值得挖掘的題材,特別是他年輕時曾沉迷於濫性和致幻藥物,但他仍有很多未解之謎。正如梅林所言:“費希爾甚至在與其最親密的朋友在一起時,也總是表現得非常封閉,看重個人隱私,理智而孤僻、漠然、冷淡。”

梅林將布萊克比作性情古怪的鋼琴家格倫·古德爾(Glenn Gould),他彈奏的約翰·塞巴斯蒂安·巴赫(J.S.Bach)的《哥德堡變奏曲》(Goldberg Variations),改變了人們對巴赫音樂的認識。同樣,布萊克的觀點由於與主流相去甚遠,以至於難以發表。布萊克和斯科爾斯有關期權定價的論文,在得到芝加哥大學的支持前,曾兩次遭到退稿。

一個問題是,在布萊克以及威廉·夏普(William Sharpe)、保羅·薩繆爾森(Paul Samuelson)等人於1960至1970年代,從事金融學的開創性工作時,金融並不為宏觀經濟學家視為一門真正的學科。“金融一度被我當作周日的繪畫消遣,”薩繆爾森曾經寫道。在當時,甚至布萊克自己也認為,布萊克--斯科爾斯公式不會引起多大關注。

然而,這個一度被當作消遣的經濟學分支卻後來居上。這要歸功於布萊克和華爾街中一些開明的企業主管等人物。時任高盛交易業務主管的羅伯特·魯賓(Robert Rubin),曾吸引布萊克加盟,希望他能夠使高盛從另外的角度看待風險和回報。

布萊克認為高盛遠比大學有助於發揮他的創造性,但經他考慮過後認為,“英國投資銀行的市場效率遠比美國的要高。”

除了期權定價以外,布萊克還有很多著作都走在了他所處時代的前面。他於1971年開發出一個全自動的股票交易所模型,並辯稱,養老基金應進行固定收收益投資,以實現資產與負債的匹配。

“長期資本管理”基金的倒閉,使參與該公司的先鋒人物備受奚落,布萊克在此基金倒閉前辭世。安然公司倒閉等不幸事件,使投資者對衍生品交易中存在的欺詐風險警覺起來。然而這無法抹煞他們的成就:如今再退回到費希爾·布萊克以前的時代,已經變得不可想象。

獲得芝加哥大學和MIT的終身教授頭銜