資產池

規模大且具有特徵的資產組合

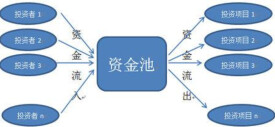

證券化資產池的組建,主要有三個步驟:

第一、匡定資產池的總體目標特徵;

第二,設定篩選標準,選擇備選資產;

第三,從備選資產中挑選組合,構成資產池。

所謂“資產池總體目標特徵”是指資產池總體的預期期限、金額規模、資產類別、風險水平、行業構成、地區分佈等特徵,這主要是由發起人根據其資產配置的規劃,結合市場的需求來決定。

根據資產池總體的目標特徵,可以確定具體的資產篩選標準。一般選擇貸款發放已完畢,進入穩定還款期的項目。所選資產的剩餘期限不應超過資產池總體的預定期限。考慮到資產池的分散性和管理成本,每筆資產的金額有個上下限。

對於篩選出來的備選資產,需要通過科學的組合以達到分散單個資產的特定風險的目的。也就是說,將具有風險負相關性的資產組合在一起,實現內部對沖風險,從而降低整個資產組合的風險水平。

客戶關係也是必須考慮的因素,因為在做證券化之後,合同調整的權利從發起人轉移到了投資人那裡,減少了原有潛在的合同調整的便利,而且會增加一些信息披露的可能。因此,在選擇入池資產時,需要考慮對客戶關係的影響,盡量徵得借款客戶的理解。

(1)MBS的資產池是房產抵押貸款債權

(2)ABS(狹義)的資產池是房產抵押貸款以外的債權,如:

• 信用卡應收賬款

• 租賃租金

• 汽車貸款債權等

(3)CDO的資產池主要是一些債務工具,如:

• 高收益債券(High Yield Bonds)

• 新興市場公司債券(Emerging Market Corporate Debt)

• 國家債券(National Debt)

• 銀行貸款(Bank Loans)