阿瑟·拉弗

阿瑟·拉弗

阿瑟·拉弗阿瑟·拉弗(Arthur Betz Laffer),(1941年8月14日- ),美國經濟學家,南加州大學教授,供應學派代表人物。拉弗先生以其“拉弗曲線”而著稱於世,併當上了里根總統的經濟顧問,為里根政府推行減稅政策出謀劃策。

阿瑟·拉弗

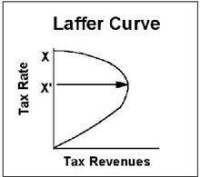

一般情況下,稅率越高,政府的稅收就越多,但稅率的提高超過一定的限度時,企業的經營成本提高,投資減少,收入減少,即稅基減小,反而導致政府的稅收減少,描繪這種稅收與稅率關係的曲線叫做拉弗曲線。

阿瑟·拉弗

拉弗曲線說明的是這樣一個問題:總是存在產生同樣收益的兩種稅率,所以減稅未必使政府稅收收益減少,於是可以通過減稅增加供給又不用擔心會減少政府收入。如果稅率為零,意味著人們可以獲得生產的全部成果,政府的收益自然就為零。這樣,政府對生產沒有妨礙作用,生產即可達到最大化。但是,由於稅率為零,政府的收益也為零,政府就不可能存在。如果稅率為100%,政府的收益仍為零,這是因為由於人們的所有勞動成果都被政府徵稅,他們就不願意再工作了。生產中斷,自然沒有什麼可供100%的稅,因此,政府的收益就等於零。稅率從0—100%,稅收總額從零回歸至零。在一定的稅率之下,政府的稅收是隨稅率增加而增加的,而一旦稅率再增加而越過轉折點,政府的稅收將隨稅率進一步增加而減少。

阿瑟·拉弗

第二,拉弗曲線描述的是長期經濟條件下稅率對稅收和經濟的影響。在短期,各項政策從制定到實施,再到結果,具有一定的“時滯性”。正是這種“時滯作用”,使短期稅率與稅收的函數關係表現為一條單調遞增的曲線。

阿瑟·拉弗

第四,拉弗曲線的工作觀是功利的,不能完全解釋人們努力工作的原因。高累進稅率影響工作的結果可能有三種,一種是拉弗曲線所預言的,一些高收入者寧願要更多的閑暇而不是更多的工作; 一種情況是一些人會更努力工作,以便賺更多的錢來彌補賦稅的損失; 而對於“那些欣賞自己的工作以及工作所帶來的權力觀念或成就觀的眾多的醫生、科學家、藝術家以及企業經理們將為8 萬美元就像為10 萬美元一樣努力地工作。”

第五,拉弗曲線將個人收入全部視為勞動收入,而忽視了非勞動收入。根據拉弗曲線理論,邊際稅率越高,閑暇的代價就越小,因而曠工增加,加班減少,人們用於提高技術水平的時間也相對減少,因此,高邊際稅率妨礙人們的工作積極性,勞動生產率下降。“合理的稅率應當既能獲得財政收入,又能刺激生產,因而不易過高,這也是西方國家20 世紀70 年代之後經常使用減稅政策的原因。”這種說法看上去理由充分,但是,個人所得分為勞動收入和非勞動收入,徵收對象不同,稅率對勞動供給的影響亦不同。隨著個人所得稅率的逐步增加,理性人將通過增加勞動時間來增加收入,直至工作極限; 然後,增加閑暇時間,減少工作時間,個人收入也隨之減少。因此,對勞動收入輕徵稅、對非勞動收入重徵稅,有助於鼓勵勞動者的工作積極性。

阿瑟·拉弗

在里根的實踐中,宣稱減稅與預算平衡兼得的拉弗曲線實際上遭到了失敗。拉弗曲線沒有被既往的歷史證明。1982 年D·福勒頓曾考察了幾個有關工作努力程度對稅率的反應的實例,計量經濟研究之後做出了美國的實際拉弗曲線,最大稅收點“似乎出現在遠離過去幾十年中經濟所實行的稅率的右邊。”“這種考察所做出的預言是:減稅將引起納稅收入幾乎按比例地減少。”

同時,拉弗曲線也沒有正確指導政策。無論是拉弗曲線的支持者還是反對者關注和爭議的焦點,不在於該曲線的一般性理論內涵,而在於其政策性含義。針對20 世紀70 年代(1973~1982 年) 出現的滯脹現象,供給學派在拉弗曲線的基礎上,提出了減稅政策。他們認為減稅政策能夠使美國經濟走出滯脹的泥潭,在促進總產出的同時政府收入不受影響。減稅政策在美國進行了充分的實踐。但是,美國20 世紀80 年代的有關經濟數據可以對減稅政策的效果做出充分的評價。

美國20 世紀80 年代的減稅政策改善了“滯脹”問題,但其代價卻是巨額的財政赤字。可見,拉弗曲線理論沒有正確指導政策。里根總統第一個任期(1981-1985年)內創造了累計高達6002億美元的赤字,超過1933-1980年間美國歷屆總統任內赤字總和。第一任期以1981-1982年的嚴重經濟衰退為開端,以1983-1984年的強勁經濟增長為結尾,也正是這個戲劇性的結局讓他贏得了連任競選,但1983-1984年的強勁經濟增長在很大程度上來自龐大預算赤字所創造的需求,不自覺中依靠了凱恩斯學派。

拉弗曲線在個人所得稅領域的適用性是有限的,作為降低個人所得稅邊際稅率的理論支持是乏力的。適當的個人所得稅稅率機制是既要得到最多的稅收又要保證最少的人受傷害。這種目標是可以通過免征額、起點稅率、邊際稅率等等的科學組合而達成或接近達成的。至少可以肯定地說,通過個人所得稅稅率機制的科學設計,我們可以在公平與效率之間做一個接近合理的選擇,而不是簡單地將兩者對立。至2013年,中國個人所得稅制應該加重高收入者稅負,盡量不傷害中間階層,減輕低收入者稅負。

2、在80年代初降低稅負后,美國聯邦預算曾出現赤字的原因:

第一,當時我們把超支額用於投資,不是像現在德國那樣,把超支額用於社會福利和其他目的;第二,我不知道我們怎樣能夠把美國經濟在沒有預算赤字的情況下重新引向正確的軌道,80年代的預算赤字是現在預算盈餘的前提。

3、歐元國家規定預算赤字最高不超過3%,是錯誤的,因為預算差額是經濟政策的結果,不是獨立的經濟政策目標;此外,支出和稅收政策只能間接地對赤字產生影響。例如,如果縮減預算,赤字從長遠來看可能減少,但從中期來看,如果縮減預算阻礙經濟活動,赤字可能增加,事先誰也不能詳細知道這一點。

4、美國總統柯林頓1993年提高了所得稅稅率,增加了稅負。儘管如此,美國的經濟仍增長的原因:1993年提高稅負對經濟有害。但這個錯誤被抵消了,因為他大幅度減少資本收益稅,實行社會救濟金改革和降低關稅等等。

5、降低稅負的效果:

降低稅負給政府造成的稅收收入損失,必須通過加強對人們創造成就的刺激來彌補。但是,創造成就的刺激取決於最高稅率。共和黨現在希望降低起點稅率,這有什麼意義?由於每個人都按起點稅率納稅,如果降低起點稅率,政府將失去大量的收入。

降低起點稅率不會使社會更加公正,對富人實行高稅率會阻礙創造工作崗位,這無疑會使窮人繼續貧窮。

阿瑟·拉弗