議付信用證

議付信用證

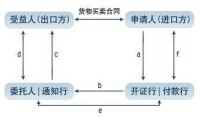

議付信用證包括議付條款的信用證。規定其它銀行可以用與信用證規定完全相符的單據買入跟單匯票,然後按規定索償票款及有關費用的信用證。包括公開議付信用證和限制議付信用證。

公開議付信用證沒有規定必須由哪個銀行議付,可由任何銀行自由議付。限制議付信用證規定只有一家銀行(往往是信用證的通知行並且是開證行的分行)可以議付,其它銀行不得議付。議付信用證的有效地點一般在出口商所在地。不論限制議付或公開議付,議付行對出票人都有追索權。以開證行本身為付款人的信用證,有的限制出口商只能對開證行本身交單,即不準其他銀行議付。信用證未使用開證行的公開保證字句者,應視為不得議付信用證。

議付信用證

證銀益般,益證索款存,益邀請銀(議付)審單墊款,商資融。證申請證單證符單據達櫃檯需付款;且單證否符終證確,證議付寄單據符拒付。

議付證:議付證限制議付證。

1.公開議付信用證(Open Negotiation L/C)是指開證行對願意辦理議付的任何銀行作公開議付邀請和普通付款承諾的信用證,即任何銀行均可按信用證的條款自由議付的信用證。

2.限制議付信用證(Restricted Negotiation L/C)是指開證行指定某一銀行或開證行本身自己進行議付的信用證。

議付信用證

UCP500第10條(b)(ii)款將議付定義為被授權議付的銀行“對匯票及或單據支付對價”的行為,並強調“僅僅對單據審核,卻未支付對價”不構成議付。鑒於許多銀行仍然不能正確理解議付的定義,國際商會(以下簡稱ICC)於1994年9月1日公布的第二號意見書中對議付作出了進一步的解釋,特別是對“支付對價”又下了定義:就UCP500而言,“支付對價”可以解釋為“立即付款”(如通過現金、支票、清算系統匯款支付或貸記賬戶),或“承擔付款責任”(under taking an obligation to make payment)(不同於承擔延期付款責任或承兌匯票)。

然而,ICC沒有繼續給“承擔付款責任”的概念作出任何正式的解釋,這就給對“承擔付款責任”的理解帶來了不確定性與困惑。有觀點認為,“承擔付款責任”的議付方式就是指議付行承擔遠期議付信用證項下到期付款的責任。然而,該種觀點顯然不符合議付的本質特性——議付是一種融資行為。還有觀點認為,背對背信用證的開證行,即主信用證下的議付行,接受到由背對背信用證的受益人提交的相符單據時,可以認為是“承擔了付款責任”從而構成議付。但是,該種觀點沒有考慮到這裡的被指定議付行在背對背信用證下所承擔的付款責任,並不是對主信用證下的受益人的。而ICC二號意見書中的“承擔付款責任”應是針對受益人而言的。

之所以存在或保留議付信用證的存在,就是為了滿足在信用證業務中受益人的融資需求。因而可以說,議付信用證是開證行明確在信用證中授權可進行融資的信用證。因此,議付的定義應緊扣融資這一本質特性,強調提前(在開證行兌付之前)的付款行為。而不應該從合同法的“對價”角度來定義議付,因為信用證法律界對信用證是否需要對價已有了比較一致的觀點,即開證行在信用證下的允諾並不需要有對價支持。該觀點更是在1995年美國統一商法典第5-105中被徹底明確下來。總之,對受益人的提前付款是構成議付的不可缺少的要素。

議付信用證

1.公開議付信用證(Open Negotiation L/C)或稱自由議付的信用證(FreelyNegotiationCredit),是指開證行對願意辦理議付的任何銀行作公開議付邀請和普通付款承諾的信用證,即任何銀行均可按信用證的條款自由議付的信用證。議付信用證大多數是自由議付的,這對受益人有利。受益人要議付,不一定非要到通知行,而可自由選定一間對自己有利的銀行。而限制議付信用證的開立,往往是開證行出於對自身利益的考慮,例如規定受益人必須到開證行的一海外姐妹行/關係行辦理議付。限制信用證對受益人不利,一是指定的議付行可能收費很高,而受益人沒有選擇餘地,只好接受;二是一旦指定的銀行不願意辦理議付,那麼信用證就失去了其應有的保障作用,受益人收款風險就大了。

在限制議付信用證中,通常有下列限制議付文句:“本證限XX銀行議付。”(Negotiation under this credit are restricted to XXBank.)

議付信用證

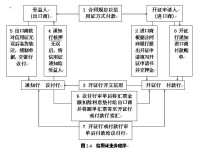

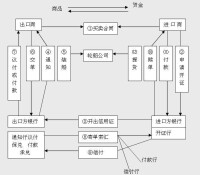

信用證議付的具體操作方法是,受益人開具匯票,連同單據一起向信用證允許的銀行進行議付,議付銀行則在審單后扣除墊付資金的利息,將餘款付給受益人。然後議付行將匯票與單據按信用證規定的方法交與開證行索償。

議付信用證

議付信用證