暫時性差異

稅收法規與計稅基礎不同產生差異

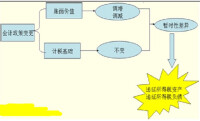

暫時性差異是由稅收法規與會計準則確認時間或計稅基礎不同而產生的差異。有“時間性差異”和“其他差異”之分。前者源於會計準則對收入與費用的確認期間不同於稅收法規要求的申報期間;後者則源於會計準則對資產或負債賬麵價值的確定不同於稅收法規規定的收稅基礎。暫時性差異不僅影響當期的應稅收益,而且影響以後各期的納稅額。因此,暫時性差異需要進行賬務調整。

按照暫時性差異對未來期間應稅金額的影響,分為應納稅暫時性差異和可抵扣暫時性差異。除因資產、負債的賬麵價值與其計稅基礎不同產生的暫時性差異以外,按照稅法規定可以結轉以後年度的未彌補虧損和稅款抵減,也視同可抵扣暫時性差異處理。

應納稅暫時性差異,是指在確定未來收回資產或清償負債期間的應納稅所得額時,將導致產生應稅金額的暫時性差異。該差異在未來期間轉回時,會增加轉回期間的應納稅所得額,即在未來期間不考慮該事項影響的應納稅所得額的基礎上,由於該暫時性差異的轉回,會進一步增加轉回期間的應納稅所得額和應繳所得稅金額。在應納稅暫時性差異產生當期,應當確認相關的遞延所得稅負債。應納稅暫時性差異通常產生於以下情況:

暫時性差異

一項資產的賬麵價值代表的是企業在持續使用或最終出售該項資產時將取得的經濟利益的總額,而計稅基礎代表的是一項資產在未來期間可予稅前扣除的金額。資產的賬麵價值大於其計稅基礎,該項資產未來期間產生的經濟利益不能全部稅前抵扣,兩者之間的差額需要繳稅,產生應納稅暫時性差異。

例如,一項無形資產賬麵價值為200萬元,計稅基礎如果為150萬元,兩者之間的差額會造成未來期間應納稅所得額和應繳所得稅的增加。在其產生當期,在符合確認條件的情況下,應確認相關的遞延所得稅負債。

(二)負債的賬麵價值小於其計稅基礎

一項負債的賬麵價值為企業預計在未來期間清償該項負債時的經濟利益流出,而其計稅基礎代表的是賬麵價值在扣除稅法規定未來期間允許稅前扣除的金額之後的差額。因負債的賬麵價值與其計稅基礎不同產生的暫時性差異,本質上是稅法規定就該項負債在未來期間可以稅前扣除的金額(即與該項負債相關的費用支出在未來期間可予稅前扣除的金額)。負債的賬麵價值小於其計稅基礎,則意味著就該項負債在未來期間可以稅前抵扣的金額為負數,即應在未來期間應納稅所得額的基礎上調增,增加應納稅所得額和應繳所得稅金額,產生應納稅暫時性差異,應確認相關的遞延所得稅負債。

可抵扣暫時性差異,是指在確定未來收回資產或清償負債期間的應納稅所得額時,將導致產生可抵扣金額的暫時性差異。該差異在未來期間轉回時會減少轉回期間的應納稅所得額,減少未來期間的應繳所得稅。在可抵扣暫時性差異產生當期,應當確認相關的遞延所得稅資產。可抵扣暫時性差異一般產生於以下情況:(一)資產的賬麵價值小於其計稅基礎

暫時性差異

(二)負債的賬麵價值大於其計稅基礎

當負債的賬麵價值大於其計稅基礎時,負債產生的暫時性差異實質上是稅法規定就該項負債可以在未來期間稅前扣除的金額。即:負債產生的暫時性差異=賬麵價值-計稅基礎=賬麵價值-(賬麵價值-未來期間計稅時按照稅法規定可予稅前扣除的金額)=未來期間計稅時按照稅法規定可予稅前扣除的金額 一項負債的賬麵價值大於其計稅基礎,意味著未來期間按照稅法規定與該項負債相關的全部或部分支出可以從未來應稅經濟利益中扣除,減少未來期間的應納稅所得額和應繳所得稅。

例如,企業對將發生的產品保修費用在銷售當期確認預計負債200萬元,但稅法規定有關費用支出只有在實際發生時才能夠稅前扣除,其計稅基礎為0;企業確認預計負債的當期相關費用不允許稅前扣除,但在以後期間有關費用實際發生時允許稅前扣除,使得未來期間的應納稅所得額和應繳所得稅減少,產生可抵扣暫時性差異,符合有關確認條件時,應確認相關的遞延所得稅資產。

(一)未作為資產、負債確認的項目產生的暫時性差異

某些交易或事項發生以後,因為不符合資產、負債的確認條件而未體現為資產負債表中的資產或負債,但按照稅法規定能夠確定其計稅基礎的,其賬麵價值與計稅基礎之間的差異也構成暫時性差異。

如企業在開始正常的生產經營活動以前發生的籌建等費用,會計準則規定應於發生時計入當期損益,不體現為資產負債表中的資產。按照稅法規定,企業發生的該類費用可以在開始正常生產經營活動后的3年內分期攤銷,可稅前扣除。該類事項不形成資產負債表中的資產,但按照稅法規定可以確定其計稅基礎,兩者之間的差異也形成暫時性差異。

例如,A公司在開始正常生產經營活動之前發生了3000萬元的籌建費用,在發生時已計入當期損益。按照稅法規定,企業在籌建期間發生的費用,允許在開始正常生產經營活動之後攤銷年限不得少於3年分期稅前扣除。

該項費用支出因按照會計準則規定在發生時已計入當期損益,不體現為資產負債表中的資產,即如果將其視為資產,其賬麵價值為0。

按照稅法規定,該費用可以在開始正常的生產經營活動后3年分期稅前扣除,假定企業在2008年開始正常生產經營活動,當期稅前扣除了1000萬元,其於未來期間可稅前扣除的金額為2000萬元,即其在2008年12月31日的計稅基礎為2000萬元。

該項資產的賬麵價值0與其計稅基礎1000萬元之間產生了1000萬元的暫時性差異,該暫時性差異在未來期間可減少企業的應納稅所得額,為可抵扣暫時性差異,符合確認條件時,應確認相關的遞延所得稅資產。

(二)可抵扣虧損及稅款抵減產生的暫時性差異

對於按照稅法規定可以結轉以後年度的未彌補虧損及稅款抵減,雖不是因資產、負債的賬麵價值與計稅基礎不同產生的,但本質上可抵扣虧損和稅款抵減與可抵扣暫時性差異具有同樣的作用,均能夠減少未來期間的應納稅所得額和應繳所得稅,視同可抵扣暫時性差異,在符合確認條件的情況下,應確認與其相關的遞延所得稅資產。

例如,甲公司於2008年發生經營虧損4000萬元,按照《企業所得稅法》第十八條規定,企業納稅年度發生的虧損,可以向以後年度結轉,用以後年度的所得彌補,但結轉年限最長不得超過5年。該公司預計其於未來5年期間能夠產生足夠的應納稅所得額用以該經營虧損。

該經營虧損雖不是因比較資產、負債的賬麵價值與其計稅基礎產生的,但從其性質上來看可以減少未來期間的應納稅所得額和應繳所得稅,視同可抵扣暫時性差異。在企業預計未來期間能夠產生足夠的應納稅所得額用以該可抵扣虧損時,應確認相關的遞延所得稅資產。

通常情況下,如果存在應納稅暫時性差異或可抵扣暫時性差異,按照《準則》的規定確認遞延所得稅負債或遞延所得稅資產。

例1.2010年12月25日,甲企業購人一台價值80000元不需要安裝的設備。該設備預計‘使用期限為4年,會計上採用直線法計提折舊,無殘值。稅法規定應採用年數總和法計提折舊,也無殘值。甲企業每年的利潤總額均為l00000元,無其他納稅調整項目,所得稅稅率為30%。

2011年,會計上計提折舊20000元(80000÷4),設備的賬麵價值為60000元(80000-20000);稅務上計提折舊32000元〔80000×4÷(1+2+3+4)],設備的計稅基礎為48000元(80000-32000)。

設備的賬麵價值與計稅基礎之間的差額12000元(60000-48000)為應納稅暫時性差異,應確認遞延所得稅負債3600元(12000×30%)。

2011年,應繳企業所得稅26400元{[100000-(32000-20000)] x30%}.

借:所得稅費用 30000

貸:應交稅費——應交所得稅 26400

遞延所得稅負債 3600

會計上計提折舊20000元,設備的賬麵價值為40000元;稅務上計提折舊24000元[80000×3÷(1+2+3+4)],設備的計稅基礎為24000元(48000-24000)。設備的賬麵價值與計稅基礎之間的差額16000元(40000-24000)為累計應確認的應納稅暫時性差異,2012年底,應保留的遞延所得稅負債餘額為4800元(16000x30%),年初餘額為3600元,應再確認遞延所得稅負債1200元(4800-3600)。2012年,應繳企業所得稅28800元{〔100000一(24000—20000)] x30%}。

借:所得稅費用 30000

貸:應交稅費——應交所得稅 28800

遞延所得稅負債 1200

會計上計提折舊20000元,設備的賬麵價值為20000元;

稅務上計提折舊16000元〔 80000×2÷(1+2+3+4)〕,設備的計稅基礎為8000元(24000-16000)。

設備的賬麵價值與計稅基礎之間的差額12000元(20000-8000)為累計應確認的應納稅暫時性差異,2013年底,應保留的遞延所得稅負債餘額為3600元(12000x 30%),年初餘額為4800元,應轉回遞延所得稅負債1200元(4800—3600)。2013年,應繳企業所得稅31200元{[100000+(20000-16000)] x30%}。

借:所得稅費用 30000

遞延所得稅負債 1200

貸:應交稅費——應交所得稅 31200

2014年,會計上計提折舊20000元,設備的賬麵價值為0;稅務上計提折舊8000元〔80000xl÷(1+2+3+4)],設備的計稅基礎為0(8000—8000)。

設備的賬麵價值與稅基礎之間的差額為0,

2014年底,應保留的遞延所得稅負債餘額也為O,年初餘額為3600元,應轉回遞延所得稅負債3600 元。2014年,應繳企業所得稅33600元{〔100000+(20000-8000)〕×30%}

借:所得稅費用 30000

遞延所得稅負債 3600

貸:應交稅費——應交所得稅 33600

新《企業會計準則第18號——所得稅》規定以資產負債表債務法作為所得稅會計處理的唯一方法。本文對新所得稅準則“暫時性差異”的含義及屬性等進行分析,以解析新所得稅準則的理論基礎與賬務處理方法。

一、暫時性差異與時間性差異的聯繫:

時間性差異是指稅法與會計制度在確認收益、費用或損失時的時間不同而產生的稅前會計利潤與應納稅所得額的差異;暫時性差異是指資產或負債的賬麵價值與其計稅基礎之間的差額。兩者的內在聯繫是:在一般情況下,如果稅法與會計確認某項收入或支出的時間不同,則必然產生一項時間性差異,同時也會使一項(或幾項)資產或負債的賬麵價值與計稅基礎產生差額,即產生一項暫時性差異。從理論上說,暫時性差異(或時間性差異)由於收入項目和支出項目計入應稅收益和計入會計收益在時間上的不一致而產生的差異發生在某一時期,但在下一期或若干時期內可以轉回,經過若干時期的轉回調整,差異便可以消失。

二、暫時性差異與時間性差異的區別:

1.兩者對差異的確認不同

一般而言,利潤表項目的變化,無論是收益的取得,還是支出的發生,都與資產負債表項目直接相關。但是,有時資產負債表項目的變化卻並不涉及損益表項目。因此,某些從利潤表角度判斷為永久性差異的項目,如果從資產負債表的角度判斷,也可能是暫時性差異。

2.暫時性差異包含的範圍比時間性差異更廣泛

時間性差異都存在與其相對應的暫時性差異,即暫時性差異包括所有時間性差異。但有的因為個別時間性差異的納稅調整方法比較特殊,所以這些時間性差異不存在與其相對應的暫時性差異。除個別特殊情形外,一項時間性差異都存在一項(或幾項)對應的暫時性差異;暫時性差異包括時間性差異和其他暫時性差異。因為存在其他暫時性差異,所以按暫時性差異確認的所得稅費用與會計利潤不一定配比。

三、暫時性差異與時間性差異辨析

從時間性差異與暫時性差異的概念即可看出,時間性差異是從損益表角度進行定義的,而暫時性差異是從資產負債表的角度來考慮的,因此,對於時間性差異,運用損益表分析法來進行辨認,而暫時性差異者必須運用資產負債表分析法來進行辨析。

損益表分析法是從損益表的角度出發,考察收入和費用項目包括在應稅所得中的期間和包括在稅前會計利潤中的期間不一致而產生的稅前會計利潤與應稅所得之間的差異,分析是否存在差異的轉回,若存在,則該差異屬於時間性差異,否則,則屬於永久性差異。這種差異分析方法只能分辨出時間性差異,對於其他暫時性差異,則會將其誤認為永久性差異。

資產負債表分析法是從資產負債表的角度出發,針對資產或負債的稅基和其在資產負債表中的賬面值之間的差異,分析該差異在資產收回或負債償還時是否存在產生應稅所得或扣除金額,若存在,該差異屬於暫性差異,否則,則屬於永久性差異。也就是說,資產負債表分析法可以分辨出包括時間性差異和其他暫時性差異在內的所有暫時性差異。

(一)當資產賬麵價值大於資產計稅基礎時,說明本期應承擔的所得稅責任大於實際要求上交的稅費,因此必須再確認一項負債才能將收付實現制記賬的“應交稅費”調成權責發生制記賬的形式,才能統一記賬基礎。負債的大小即為賬麵價值減計稅基礎乘以稅率(暫時性差異乘以稅率),這項負債就叫“遞延所得稅負債”,對應的差異就叫應納稅暫時性差異。

(二)當資產賬麵價值小於資產計稅基礎時,自然需要增補資產,所以產生了“遞延所得稅資產”(暫時性差異乘以稅率)。此時的暫時性差異為可抵扣暫時性差異。

(三)當負債賬麵價值大於負債計稅基礎時,需要增補資產,產生了“遞延所得稅資產”。因而產生可抵扣暫時性差異。

(四)當負債賬麵價值小於負債計稅基礎時,需要增補負債,產生了“遞延所得稅負債”。因而產生應納稅暫時性差異。

值得注意的是確認由可抵扣暫時性差異產生的遞延所得稅資產,按謹慎性原則的要求應當以未來期間很可能用來抵扣可抵扣暫時性差異的應納稅所得額為限。需注意四點:一是可抵扣差異是在未來期間作稅前抵扣,所以不能超過未來期間的應納稅所得額;二是未來期間應納稅所得額包括未來期間生產經營應稅所得和應納稅差異在未來期間轉回相應增加的應稅所得;三是取得未來期間應納稅所得額的可能性即大於等於50%;四是要有相關證據。而企業一般對於所有由應納稅暫時性差異產生的遞延所得稅負債均應確認。

以下兩種情況也不能確認遞延所得稅負債:1.商譽的初始確認;2.對聯營、合營企業的投資,當被投資企業盈利時,投資企業能夠控制其利潤分配並預計將來不會分配利潤時。

一般而言,在確認遞延所得稅資產的同時減少所得稅費用,在確認遞延所得稅負債的同時增加所得稅費用。但以下情況除外:1.非同一控制下的企業合併,取得的可辨認資產公允價值低於或高於原賬麵價值的(不計入當期損益,計入商譽);2.可供出售金融資產的市價降低或升高時(不計入當期損益,計入資本公積)。

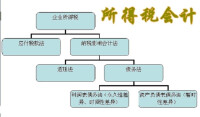

財政部下發的新《企業會計準則第18號——所得稅》(以下簡稱《準則》),徹底改變了原先的所得稅會計處理方法。此前,企業可以採用應付稅款法和納稅影響會計法(包括遞延法或債務法)核算所得稅,這裡的債務法為收益表債務法。而《準則》明確廢止了以前的會計核算方法,要求企業一律採用資產負債表債務法核算遞延所得稅。

資產負債表債務法擴大了可轉回差異的核算範圍。以前的收益表債務法只核算時間性差異,不能處理非時間性差異以外的暫時性差異。而資產負債表債務法可核算所有的暫時性差異,包括時間性差異和非時間性差異以外的能轉回的差異。在這種方法下,直接得出的遞延所得稅資產、遞延所得稅負債餘額,能直接反映其對未來的影響。

《準則》提出了資產和負債的計稅基礎的概念,將暫時性差異界定為資產或負債的賬麵價值與其計稅基礎之間的差額,按照其對未來期間應稅金額的影響,分為應納稅暫時性差異和可抵扣暫時性差異,並首次將符合條件的可抵扣虧損和稅款抵減確認為遞延所得稅資產,這也是所得稅會計處理的重大突破。

下面舉例分析存在暫時性差異時所得稅的會計處理和相關的納稅調整。

通常情況下,如果存在應納稅暫時性差異或可抵扣暫時性差異,應當按照《準則》的規定確認遞延所得稅負債或遞延所得稅資產。

例:2010年12月25日,甲企業購入一台價值80000元不需要安裝的設備。該設備預計使用期限為4年,會計上採用直線法計提折舊,無殘值。假定稅法規定應採用年數總和法計提折舊,也無殘值。甲企業每年的利潤總額均為100000元,無其他納稅調整項目,所得稅稅率為30%。

2011年,會計上計提折舊20000元(80000÷4),設備的賬麵價值為60000元(80000-20000);稅務上計提折舊 32000元[80000×4÷(1+2+3+4)],設備的計稅基礎為48000元(80000-32000)。設備的賬麵價值與計稅基礎之間的差額12000元(60000-48000)為應納稅暫時性差異,應確認遞延所得稅負債3600元(12000×30%)。2011年,應繳企業所得稅 26400元{[100000-(32000-20000)]×30%}.

借:所得稅費用 30000

貸:應交稅費——應交所得稅 26400

遞延所得稅負債 3600

2012年,會計上計提折舊20000元,設備的賬麵價值為40000元;稅務上計提折舊24000元[80000×3÷(1+2+3+ 4)],設備的計稅基礎為24000元(48000-24000)。設備的賬麵價值與計稅基礎之間的差額16000元(40000-24000)為累計應確認的應納稅暫時性差異,2012年底,應保留的遞延所得稅負債餘額為4800元(16000×30%),年初餘額為3600元,應再確認遞延所得稅負債 1200元(4800-3600)。2012年,應繳企業所得稅28800元{[100000-(24000-20000)]×30%}。

借:所得稅費用 30000

貸:應交稅費——應交所得稅 28800

遞延所得稅負債 1200

2013年,會計上計提折舊20000元,設備的賬麵價值為20000元;稅務上計提折舊16000元[80000×2÷(1+2+3+ 4)],設備的計稅基礎為8000元(24000-16000)。設備的賬麵價值與計稅基礎之間的差額12000元(20000-8000)為累計應確認的應納稅暫時性差異,2013年底,應保留的遞延所得稅負債餘額為3600元(12000×30%),年初餘額為4800元,應轉回遞延所得稅負債 1200元(4800-3600)。2013年,應繳企業所得稅31200元{[100000+(20000-16000)]×30%}

借:所得稅費用 30000

遞延所得稅負債 1200

貸:應交稅費——應交所得稅 31200

2014年,會計上計提折舊20000元,設備的賬麵價值為0;稅務上計提折舊8000元[80000×1÷(1+2+3+4)],設備的計稅基礎為0(8000-8000)。設備的賬麵價值與計稅基礎之間的差額為0,2014年底,應保留的遞延所得稅負債餘額也為0,年初餘額為3600元,應轉回遞延所得稅負債3600元。2014年,應繳企業所得稅33600元{[100000+(20000-8000)]×30%}

借:所得稅費用 30000

遞延所得稅負債 3600

貸:應交稅費——應交所得稅 33600